Воздействие повышения ключевой ставки до 12% на акции, по прогнозу БКС

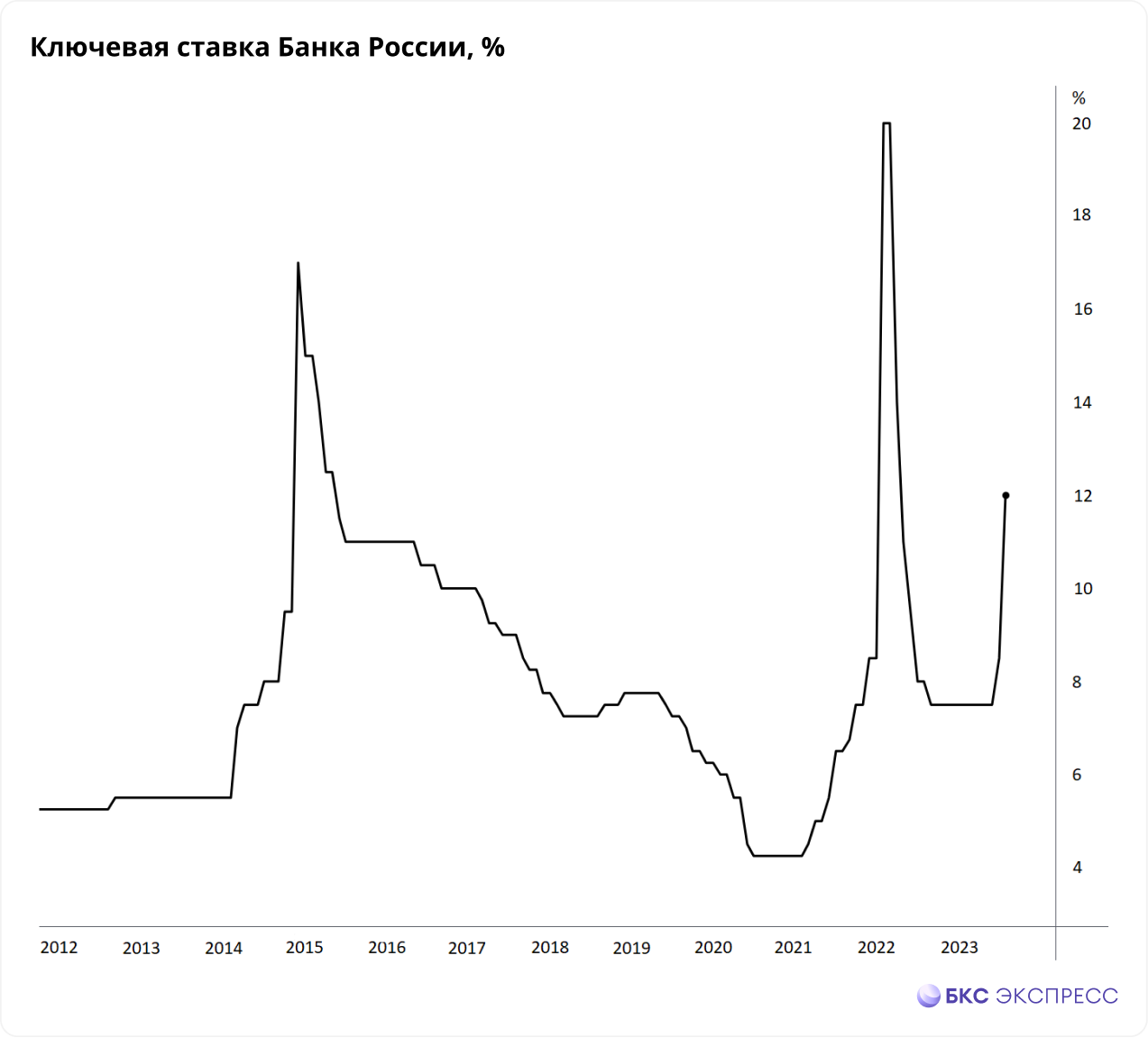

Управление Банка России приняло решение. повысить С 15 августа 2023 года ключевую ставку установили на уровне 350 базных пунктов, что эквивалентно 12,00% годовых. Давайте рассмотрим, как это скажется на фондовом рынке.

Взгляд БКС

Решение принято из-за роста инфляции, вызванного падением курса рубля и увеличением спроса потребителей. Информация регулятора перед сентябрьским заседанием нейтральна: дальнейшие действия зависят от данных статистики. Если инфляция стабилизируется, то базовый сценарий предполагает сохранение ставки на уровне 12%. При продолжении роста цен ожидается повышение ставки ещё на 100–200 базисных пунктов.

Ожидали, что регулятор на сегодняшнем заседании применит не только повышение ставки, но и дополнительные меры: новое регулирование кредитования, ограничения капитала и т.д. Это могло бы дать более быстрый результат (хотя нельзя исключать негативных последствий для торговых операций) и позволить сделать шаг по ставке менее агрессивным. Тем не менее, регулятор повысил ставку на 350 п.п., проявив сдержанность в использовании искусственных механизмов для поддержания ценовой стабильности и курса. Механизм ставки, учитывая изменения трансмиссионного механизма, будет действовать с определенным лагом, прежде всего затрагивая импортный канал, а значит, может не стать быстрым решением для стабилизации курса рубля.

Рассмотрим воздействие повышения процентной ставки на различные отрасли экономики и конкретные ценные бумаги.

Нефтегазовые компании

Главное для этого сектора — соотношение курса рубля к доллару (подробности в…). мини-стратегии).

Если существенное укрепление рубля станет следствием решения ЦБ по процентной ставке, то привилегированные акции Сургутнефтегаза будут наиболее сильно повлияны. Дивиденды по ним напрямую зависят от курса рубля к доллару из-за «денежной кубышки» в размере 62 млрд долларов.

При существенном росте курса рубля нефтяные компании понесут убытки большую величину, чем газовые.

«Транснефть» придерживается бизнес-модели, ориентированной на рубли, и её колебания не сильно влияют на компанию. Однако акции обычно демонстрируют более высокую ликвидность при укреплении рубля, так как это увеличивает стоимость стабильных дивидендов в долларовом эквиваленте.

• Сургутнефтегаз-ап (Держать. Цель на год — 56 руб. / +10%)

• Транснефть (Покупать. Цель на год — 180 000 руб. / +51%)

Финансовый сектор

Повышение ключевой ставки ЦБ до 12% влияет на стоимость фондирования, но повышение депозитных ставок частично компенсируется кредитами по плавающей ставке. Влияние в целом нейтральное. Для Мосбиржи это позитивно, так как увеличивается чистый процентный доход.

• Мосбиржа (Покупать. Цель на год — 180 руб. / +35%)

Девелоперы

Льготные программы смягчают рост стоимости ипотеки, воздействие остаётся незначительным.

Металлургия и добыча

Повышение процентной ставки может затруднить обслуживание долгов закредитованным компаниям, таким как РУСАЛ и Мечел.

По вопросу возможного укрепления рубля наиболее чувствительны Мечел, РУСАЛ и АЛРОСА, но влияние на финансовые показатели вряд ли окажется слишком негативным, так как текущий курс рубля уже достаточно слабый, а компаниям будет комфортно даже при 5–10% его усилении.

• РУСАЛ (Покупать. Цель на год — 68 руб. / 58%)

• Мечел-ао (Покупать. Цель на год — 720 руб. / +212%)

• АЛРОСА (Продавать. Цель на год — 78 руб. / -11%)

Технологии, медиа, телекоммуникации и розничная торговля.

Увеличение процентной ставки оказывает ограниченное прямое влияние на бизнес.

Другие сектора

Для отдельных бумаг: ФосАгро, Сегежа и Совкомфлот считают укрепление рубля невыгодным. мини-стратегии).

А вот дляПовышение процентной ставки может привести к росту процентных доходов для РусГидро, что будет иметь отрицательный эффект.

• ФосАгро (Продавать. Цель на год — 7800 руб. / +3%)

• Сегежа (Продавать. Цель на год — 6,2 руб. / 0%)

• Совкомфлот (Покупать. Цель на год — 140 руб. / +35%)

• РусГидро(Продавать. Цель на год — 0,69 руб. / -24%)

БКС Мир инвестиций