Тактические подходы к формированию портфеля облигаций в рублях

Поддерживаем оптимистичный прогноз для рынка госдолгов в рублях и не корректируем структуру инвестиционного портфеля.

Главное

Центральный банк оставил процентную ставку на уровне 21%, но послабление сигналов было незначительным.

Годовая инфляция составила 0,06%, что ниже прошлой недели (0,11%). Это положительный показатель.

Учитывая актуальный курс рубля, прогнозируем снижение инфляции в марте.

В конце месяца прогнозируется публикация данных о снижении инфляции в сфере экономики (PMI) и кредитования.

• Рубль около 85 за доллар США — позитивно.

Цена на нефть Урала находится около 62 долларов за баррель — это слабонегативный фактор.

В деталях

Укрепление курса рубля способствует снижению темпов инфляции.

Гипотетические огурцы всё ещё оказывают влияние на рост цен. крепкого Из-за высокой оборачиваемости свежих овощей и фруктов, рост цен на них составил минус 0,7% за неделю. Предполагается, что эта тенденция сохранится и может распространиться на другие компоненты инфляции. За март инфляция, по оценкам, будет около 3–5%, приближаясь к целевому показателю ЦБ. Однако геополитические события могут повлиять на курс рубля и тем самым на уровень инфляции.

Продолжаем считать, что рынку предстоит умеренно позитивный путь в долгосрочной перспективе, ожидая к 2026-2027 годам постепенное снижение доходностей длинных ОФЗ с более чем 15% до 9–11%.

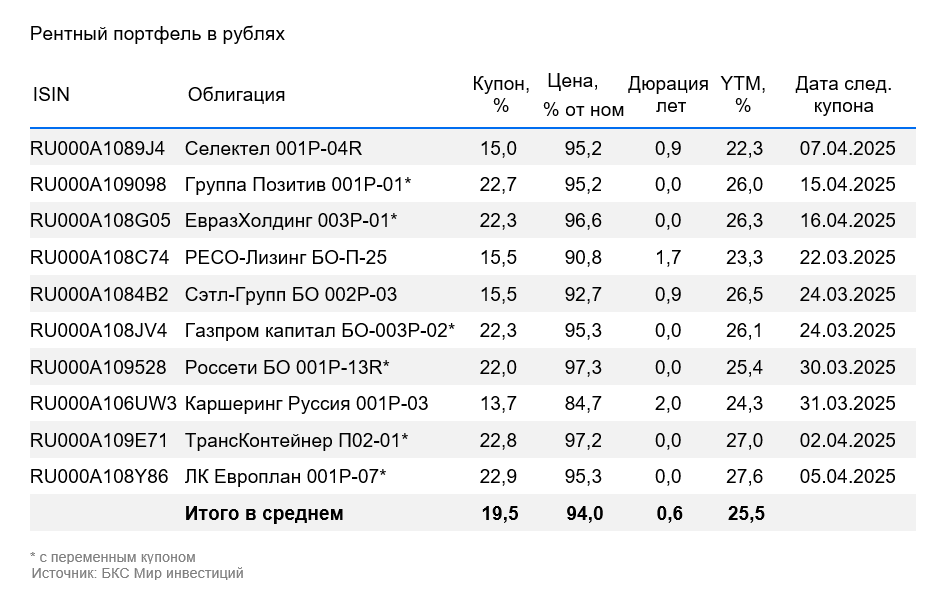

Эмитенты и выпуски

Европлан — крупная российская компания по автолизингу, работающая в устойчивом к кризисам секторе с эффективным бизнесом и низкими финансовыми рисками. Стабильный бизнес: цена на автомобили (залоги) повышается во время кризиса из-за курса доллара — это приводит к уменьшению убытков по лизингам.

6% прибыли от активов – наилучший показатель в лизинговой и банковской сферах. Низкий уровень долговой нагрузки. Условная YTM 27,6% – максимальная для первого эшелона для неквалифицированных инвесторов. Предполагается снижение до уровня аналога РЕСО-Лизинга (19,2%). Потенциальный доход за полгода составит 10% – привлекательная цифра.

Доходность к погашению (YTM) — 27,6%

Селектел – оператор сети дата-центров с небольшой долей рынка, примерно 10%. Действует в стабильном секторе: облачная инфраструктура, дата-центры, сервера. Уровень долга низкий. Потенциальная доходность превышает 10% годовых.

Доходность к погашению (YTM) — 22,3%

Компания «Позитив» занимает лидирующие позиции в российском секторе кибербезопасности. Ее долги невелики: показатель Чистый Долг/EBITDA в 2023 году равен 0,3х. Ожидаемый доход превышает 10% годовых.

Доходность к погашению (YTM) — 26%

ЕВРАЗ НТМК, являющийся стальным дивизионом группы Evraz plc, специализируется на производстве стали для строительной и железнодорожной отраслей в России. Выручка предприятия составляет 54% от общего объёма выручки группы. Высокая маржинальность по EBITDA (27%) обусловлена вертикальной интеграцией в добычу железной руды, а уровень долговой нагрузки, показанный чистым долгом/EBITDA — 0,8x, является очень низким.

Экспорт занимает 38% выручки и преимущественно направлен в Азиатский регион. Условная YTM равна 26,3%, что является максимальным показателем для первого эшелона, прогнозируется снижение. Предполагаемый доход за полгода составляет 11%, что выглядит привлекательно.

Доходность к погашению (YTM) — 26,3%

Сэтл Групп – ведущий девелопер жилой недвижимости в Санкт-Петербурге. У компании низкая долговая нагрузка по показателю Чистый долг/EBITDA (0,4x). Прибыльность является одной из лучших в отрасли. YTM составляет 26,5% — выше, чем у компаний с аналогичным рейтингом. Потенциальный доход за полгода превышает 16%, что делает предложение привлекательным.

Доходность к погашению (YTM) — 26,5%

Россети — крупнейший государственный холдинг инфраструктурного характера, объединяющий сетевые активы прежнего РАО «ЕЭС России». Выполняет функции передачи электроэнергии по проводам. Уровень долговой нагрузки, определяемый показателем Чистый долг/EBITDA, очень низкий — меньше 1х. Прибыль компании одна из самых высоких в отрасли благодаря сегменту магистральных сетей от ФСК ЕЭС. Предполагаемая доходность (YTM) составляет 25,4%, потенциальный доход за полгода превышает 13%, что делает эту инвестицию привлекательной.

Доходность к погашению (YTM) — 25,4%

РЕСО-Лизинг – ведущая компания в сфере автолизинга, которая демонстрирует устойчивость в кризисные периоды благодаря контрцикличности сегмента. Падение курса рубля приводит к росту стоимости залогов иномарок и снижению кредитных потерь.

Выпуск БО-П-25 предлагает доходность 23,3%, что сопоставимо с показателем Балтийского Лизинга при наилучшем кредитном рейтинге по всем трем ключевым рискам: бизнес, финансовому и акционерному. Ожидается доход более 9% за полгода.

Доходность к погашению (YTM) — 23,3%

Делимобиль (эмитент Каршеринг Руссия) — крупный сервис краткосрочной аренды автомобилей с долей рынка РФ около 50%. Компания владеет автомобилями, в основном иностранного производства, благодаря чему получает выгоду от обесценения рубля и роста утилизационного сбора.

Высокий уровень долговой нагрузки по показателю Чистый долг/EBITDA (3,8х), но ожидаем снижение в связи с ростом прибыли. YTM равен 24,3%, потенциальный доход за полгода превышает 12%, что выглядит привлекательно.

Доходность к погашению (YTM) — 24,3%

ТрансКонтейнер является крупнейшим контейнерным оператором в сфере железнодорожных перевозок России и стран СНГ. Чистый долг/EBITDA равен 2,7х, что свидетельствует о средней долговой нагрузке. Бизнес характеризуется средней стабильностью, а акционер готов оказывать поддержку компании с более низкой долговой нагрузкой.

Предлагаемый годовой доход равен 27%, а прибыль за шесть месяцев превышает 11%. Такое предложение интригующе.

Доходность к погашению (YTM) — 27%

Газпром, выступающий поручителем по облигациям, занимается добычей газа и нефти, владеет газотранспортной системой в России и монополизирует экспорт по трубам. За последние 12 месяцев до первой половины 2024 года выручка от газа, нефти и прочего составила 51%, 42% и 7%, а EBITDA — 55%, 38% и 7%.

Газпром капитал БО-003Р-02 с процентной ставкой по итогам года в размере 26,1% — очень высока для первого эшелона, куда входят самые надежные компании. Проценты переменные (ключевая ставка + 1,25%), выплачиваются ежемесячно с переоценкой каждые семь дней. За полгода доход может составить 11% — это привлекательно.

Доходность к погашению (YTM) — 26,1%

Готовое решение

«ПИФ Российские облигации» Подходит для консервативных инвесторов, предпочитающих инструменты с умеренной волатильностью. Фонд вкладывается в гос-облигации и облигации ведущих российских компаний с высоким кредитным рейтингом. Включает в себя государственные и корпоративные облигации с постоянным купоном и флоатеры.

БКС Мир инвестиций

Акционерное общество управляющая компания «БКС» обладает лицензией профессионального участника рынка ценных бумаг на управление ценными бумагами № 050-12750-001000, выданной Федеральной службой по финансовым рынкам 10 декабря 2009 года. Лицензия действует бессрочно. Подробности о деятельности АО УК «БКС» по доверительному управлению можно найти на сайте: https://bcs.ru/amВ ленте ООО «Интерфакс-ЦРКИ» в АО УК «БКС», по адресу: Российская Федерация, 630099, г. Новосибирск, ул. Советская, 37. Телефон: +7 383 210-50-20. Доверительное управление услугами осуществляет АО УК «БКС». Информация об УК, в том числе декларация о рисках и порядок направления обращений (жалоб), доступна по адресу: https://bcs.ru/am/company/disclosureРезультаты работы управляющего ценными бумагами в прошлом не гарантируют будущих доходов учредителя управляющей компании.

Прежде чем передать деньги и/или ценные бумаги в управление, необходимо изучить регламент доверительного управления. Описание инвестиционных целей стратегии и инвестиционной стратегии управляющего не является гарантией доходности доверительного управления. Более подробную информацию об обязательном раскрытии по стандартным стратегиям, рисках, расходах и условиях доверительного управления можно найти на официальном сайте АО УК «БКС». https://bcs.ru/am/trust/documentsПредставление примера ожиданий инвестора, его инвестиционных целей, профиля и драйверов роста предполагает, но не гарантирует уровень риска, доходности, эффективности управления активами, размера и стабильности издержек, доходов, безопасности инвестиций. Услуги управляющего не относятся к открытию банковских счетов и приему вкладов. Деньги, передаваемые по договору доверительного управления, не подлежат страхованию согласно Федеральному закону от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках РФ».

Предоставляемая информация не является индивидуальной инвестиционной рекомендацией. Финансовые инструменты или сделки, упомянутые в ней, могут не соответствовать Вашему финансовому положению, цели инвестирования, допустимому риску и ожидаемой доходности. ООО «Компания БКС» не несет ответственности за возможные убытки при совершении сделок или инвестировании в указанные финансовые инструменты.

Материал создан и распространен ООО «Компания БКС» (ОГРН 1025402459334, адрес: Россия, Новосибирск, ул. Советская, д.37). Компания имеет лицензии на брокерскую, дилерскую и депозитарную деятельность, выданные ФСФР России. Дополнительная информация о Компании, услугах, декларации о рисках, информационных документах по финансовым инструментам и рискам, а также другая подлежащая раскрытию информация доступна по ссылке: https://bcs.ru/regulatoryУслуги брокера не являются банковскими услугами, деньги, переданные по договору брокерского обслуживания, не страхуются согласно Федеральному закону от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках РФ». Материал не является рекламой ценных бумаг.

Возможны конфликты интересов из-за того, что ООО «Компания БКС» и (или) её аффилированные лица осуществляют разнообразные операции и предоставляют услуги на финансовых рынках. Это может привести к наличию или появлению собственных вложений в упомянутые в Материале финансовые инструменты или производные от них, проведению операций с ними, а также влиянию на их стоимость.

Любой доход от инвестиций в финансовые инструменты может меняться, цена или стоимость ценных бумаг и инвестиций могут как расти, так и падать, что может привести к потере части или всех инвестиций.

ООО «Компания БКС» работает в России. Материал предназначен для инвесторов на территории России с учетом российского законодательства. Распространение, копирование, воспроизведение или изменение материала без письменного согласия ООО «Компания БКС» запрещено.