Тактическое видение: среднесрочная инвестиционная стратегия облигаций в иностранной валюте.

Главное

К рынку валютных облигаций проявляем умеренную оптимистичность, предполагая сохранение ставки ФРС.

В феврале в США инфляция замедлилась до 0,2% месяц к месяцу и 3,1% год к году. Этому предшествовали показатели 0,4% и 3,3% соответственно. Это лучше ожиданий рынка. ФРС всё же оценит влияние тарифов новой администрации Президента США. Поэтому на заседании 18 марта прогнозируется сохранение ставки на текущем уровне. До конца 2025 года с июня ожидается три снижения общей суммой в 75 базисных пунктов.

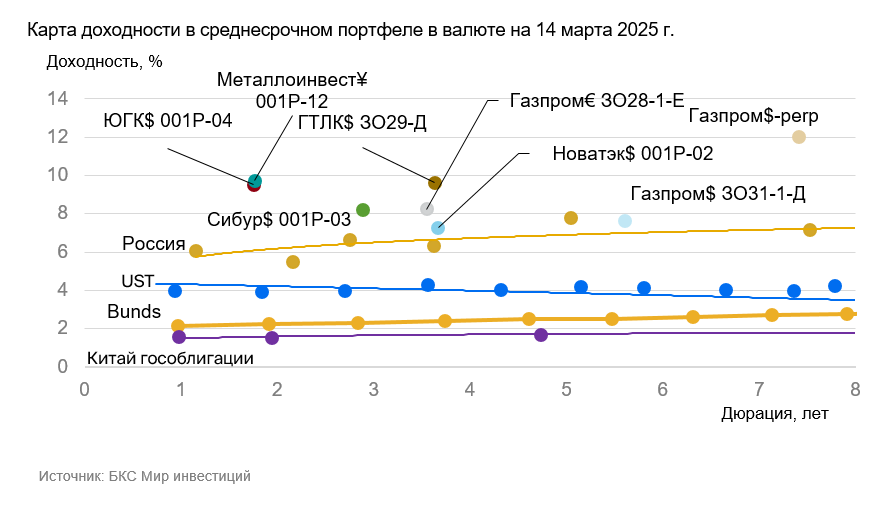

На российском рынке ценных бумаг в иностранной валюте потенциал понижения доходности сохраняется для среднесрочных и долгосрочных облигаций. Разница между доходностью российских суверенных облигаций и американских (UST) находится около нормального исторического уровня 150–200 базисных пунктов до 2022 года. При нынешнем курсе рубля покупка валютных облигаций представляется привлекательной.

Эмитенты и выпуски

R

Южуралзолото (ЮГК) входит в пятерку ведущих золотодобытчиков России. Себестоимость золота составляет $1430 на унцию — уровень средний по сравнению с мировыми добытчиками. Рентабельность по EBITDA к концу первого полугодия 2024 года равна 44% — такой же показатель, как у канадской Barrick Gold. Рост закупок золота со стороны Банка России и высокие цены на золото поддержат выручку в 2024–2025 годах. Операционные риски малы: золото добывается преимущественно открытым способом.

В конце первого полугодия 2024 года чистый долг по отношению к EBITDA за 12 месяцев составил 2х, что позволяет компании погасить все обязательства за два года при идеальных условиях. Константин Струков владеет 68%, АО «ААА Управление капиталом» — 22%, а оставшиеся 10% находятся в свободном обращении. Предложение предполагает спред к России-2027-З на 4%, ожидается сужение спреда до 5,5% за полгода, или 11% за год — это привлекательно.

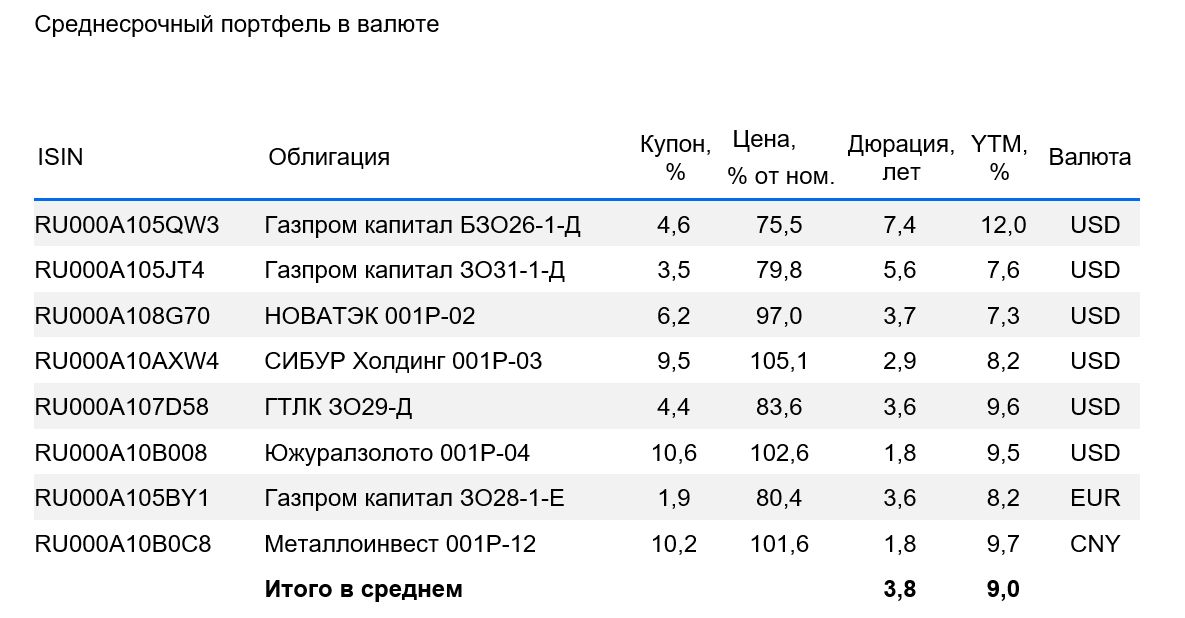

Доходность к погашению (YTM) — 9,5%.

Газ и СПГ составляют значительную часть прибыли и выручки НОВАТЭКа, одной из крупнейших российских нефтегазовых компаний. На мировом рынке газа компания занимает невысокую долю (трубопроводный + СПГ + внутренний), наибольшую же (5%) — в мировом экспорте СПГ. Низкая себестоимость добычи нефти и газа обеспечивает высокую рентабельность компании, а операционные риски остаются низкими благодаря диверсификации месторождений.

Долговая нагрузка крайне невелика: текущий чистый долг/EBITDA, исключая проекты СПГ, равен 0,5x, что позволяет компании погасить долг за полгода при идеальных обстоятельствах. Акционеры: Леонид Михельсон владеет 25%, Геннадий Тимченко — 24%, Газпром — 10%, Total — 19%, остальные и в свободном обращении — 22%.

Выпуск 001Р-02 предоставляет возможность получить спред к России-2029-З на 1%, при этом доход составит до 5,5% за шесть месяцев, или 11% за год – это выгодное предложение.

Доходность к погашению (YTM) — 7,3%.

СИБУР Холдинг — главная нефтехимическая компания России. Производит пластик, шины и другие товары. Продукция занимает от 27% до 70% рынка в разных отраслях. Операционные риски низкие из-за производства на 26 предприятиях. Низкая себестоимость сырья обеспечивает высокую прибыльность компании.

Низкая долговая нагрузка: показатель Чистый долг/EBITDA составляет 1,5x, что означает возможность погашения долга Сибуром в идеальных условиях за полтора года. Акционеры представлены Леонидом Михельсоном (31%), Геннадием Тимченко (14%), китайскими госфондами (17%), СОГАЗом (11%), акционерами ТАИФа (15%) и действующим/бывшим топ-менеджментом (12%).

Предложение включает спред к России-2028-З в объеме 1,6%. Ожидается уменьшение разницы между ставками и доходность до 5,5% за полгода, или 11% за год — это привлекательное предложение.

Доходность к погашению (YTM) — 8,2%.

Газпром, выступающий поручителем по облигациям, занимается добычей газа и нефти, владеет газотранспортной системой России и монополизирует экспорт по трубам. За последние 12 месяцев, по данным на первое полугодие 2024 года, выручка от газа, нефти и прочего составила 51%, 42% и 7%, а EBITDA — 55%, 38% и 7%. Себестоимость добычи газа и нефти одна из самых низких в мире.

Средняя долговая нагрузка: коэффициент Чистый долг/EBITDA равен 2,6х. Ожидается, что он сохранится на уровне 1,5–2х. Риск ликвидности и рефинансирования невысок благодаря денежным средствам в объеме 8 млрд долларов и государственной поддержке.

Облигации замещающие ЗО31-1-Д торгуются по доходности на уровне России-2030-З, потенциальный доход до 10% за год. При сохранении жесткой ДКП в России и влиянии геополитики исполнения колл-опциона по бессрочным облигациям Газпрома БЗО26-1-Д в 2026, 2031 и 2036 гг. считаем маловероятным, более вероятным исполнение оферты в январе 2041 г., доходность к оферте составляет 12%.

Учитывая снижение ставки ФРС и постепенную нормализацию рынка после замещения Минфина, бессрочный выпуск БЗО26-1-Д может снизить доходность на 1,5-2%, приближаясь к уровню Газпром капитал ЗО37-1-Д с YTM 7,1%. Выпуск ЗО28-1-Е предлагает спред к выпуску России-2028-З в размере 1,6%, потенциальный доход за год — 17%.

При равных процентных ставках по доллару и евро, доходность выпусков в евро составит на 1,5–2% меньше.

Доходность к погашению (YTM) — от 7,6% до 12%.

ГТЛК – финансовая организация, помогающая транспортной отрасли России через лизинг.

Её надежность обеспечивается полным контролем государства, проявляющимся в регулярном увеличении уставного капитала и получении льготных кредитов. Случай с Роснано это подтверждает.

Активы компании оцениваются как удовлетворительные, семь ключевых заемщиков составляют примерно 45% портфеля. Один из крупнейших железнодорожных операторов и главный воздушный перевозчик имеют доли соответственно 17% и 14%. Достаточность капитала с учетом потенциальной недостачи резервов в отчетности высокая.

Предложенный выпуск предусматривает доход по России-2029-З на уровне 3,3%. Ожидается потенциальный доход в 7,5% за полгода или 15% за год — это достаточно выгодно.

Доходность к погашению (YTM) — от 9,6%.

Металлоинвест 001Р-12. Металлоинвест является крупнейшей горнорудной компанией мира по запасам железной руды. Её доля на мировом рынке производства железной руды составляет 1,6%. Железная руда обеспечивает 84% от общей EBITDA компании. В 2023 году EBITDA составила 48%, что соответствует среднему уровню сектора.

В 2021 году эмитент занимал второе место по глобальной кривой совокупных денежных затрат ($48/т), и, как полагаем, его положение осталось неизменным. На конец I полугодия 2024 года низкая долговая нагрузка: показатель Чистый долг/EBITDA за 12 месяцев составил 1,8х, что означает возможность погашения всех имеющихся долгов менее чем за два года. Высокая ликвидность: совокупный объем погашений до 2026 года полностью обеспечен текущей ликвидностью.

Акционеры: Алишер Усманов владеет 49%, семья Андрея Скоча — 30%. Новая выпуская облигаций в юанях 001Р-12 обещает доходность, превышающую справедливый уровень. Ожидается снижение на 1,2–1,7%, а потенциальный доход в CNY составит более 7% за полгода и свыше 11% за год.

Доходность к погашению (YTM) — от 9,7%.

БКС Мир инвестиций

Данная информация не является индивидуальной инвестиционной рекомендацией. Финансовые инструменты или сделки, упомянутые в ней, могут не соответствовать вашему финансовому положению, целям инвестирования, допустимому риску и (или) ожидаемой доходности. ООО «Компания БКС» не несёт ответственности за возможные убытки при совершении сделок или инвестировании в финансовые инструменты, упомянутые в данной информации.

Настоящий материал создан и распространён ООО «Компания БКС» (ОГРН 1025402459334, место нахождения: 630099, Россия, г. Новосибирск, ул. Советская, д.37, лицензия на осуществление брокерской деятельности № 154-04434-100000 от 10.01.2001, лицензия на осуществление дилерской деятельности № 154-04449-010000 от 10.01.2001 и лицензия на осуществление депозитарной деятельности № 154-12397-000100 от 23.07.2009, выданы ФСФР России). Рекомендуем ознакомиться с информацией о Компании и услугах, декларацией о рисках, информационными документами по финансовым инструментам и связанным с ними рискам, иной подлежащей раскрытию информацией (включая ссылку на страницу для обращения (жалобы)), по ссылке: https://bcs.ru/regulatoryУслуги брокера не являются услугами по открытию банковских счетов и приему депозитов. Деньги, передаваемые по договору о брокерском обслуживании, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177- ФЗ «О страховании вкладов в банках РФ».

Материал не является рекламой ценных бумаг.

Обращаем внимание на наличие конфликта интересов, возникающего из-за того, что ООО «Компания БКС и (или) ее аффилированные лица осуществляют широкий спектр операций и предоставляют множество разных услуг на финансовых рынках.

Любой доход, полученный от инвестиций в финансовые инструменты, может изменяться, а цена или стоимость ценных бумаг и инвестиций может как расти, так и падать. Соответственно, инвесторы могут потерять либо все, либо часть своих инвестиций. Кроме того, историческая динамика котировок не определяет будущие результаты.

ООО «Компания БКС работает в России. Данный Материал может быть использован инвесторами на территории России с учетом российского законодательства. Этот Материал не может быть распространен, скопирован, воспроизведен или изменен без предварительного письменного согласия со стороны ООО «Компания БКС». Дополнительную информацию можно получить в Компании по запросу. «БКС Мир инвестиций» используется ООО «Компания БКС» в качестве товарного знака.

© 2025 ООО «Компания БКС». Все права защищены.