Тактика инвестирования в рублевые облигации. Декабрь 2024 года.

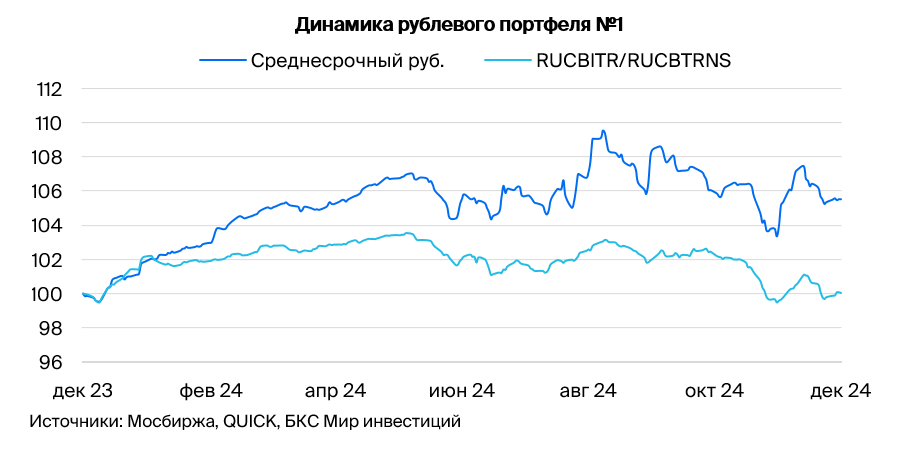

Мы по-прежнему настроены оптимистично относительно рублёвого рынка долга. Портфель не корректируется.

Главное

Инфляция за неделю составила 0,5%, что значительно ниже прогнозов из-за ослабления рубля.

Министерство финансов выпустило облигации федерального займа на миллиард рублей и планирует дальнейшие размещения.

Макроэкономические драйверы: кредитование и экономическая активность. Ожидается замедление деловой активности юридических лиц, данные по которым публикует Сбербанк. Индексы PMI находятся на уровне 51–53, что свидетельствует о росте (>50).

Курс рубля около ста рублей за доллар воспринимается как благоприятный, но не слишком сильный.

Цена на нефть Уральская держится около 70 долларов за баррель – это нейтральный показатель.

В деталях

Рынок приостановился до 20 января, ожидая геополитических заявлений Трампа.

Инфляция за неделю достигла 0,5%, что является высоким показателем, однако рынок ОФЗ не реагирует, облигации растут. Все из-за ожиданий геополитических решений Трампа до 20 января, которые могут снизить госрасходы и уровень заработной платы или темп ее роста в экономике.

Министерство финансов провел рекордное размещение ОФЗ в этом году на триллион рублей. Оценка нашей команды указывает на то, что это было преимущественно административное размещение, а не рыночное. Предполагается еще одно подобное размещение на аналогичную сумму. Мы сохраняем умеренно позитивный взгляд на рынок в долгосрочной перспективе, так как к 2026–2027 годам доходность длинных ОФЗ, по нашим прогнозам, постепенно снизится с 16% плюс до 9–11%.

Эмитенты и выпуски

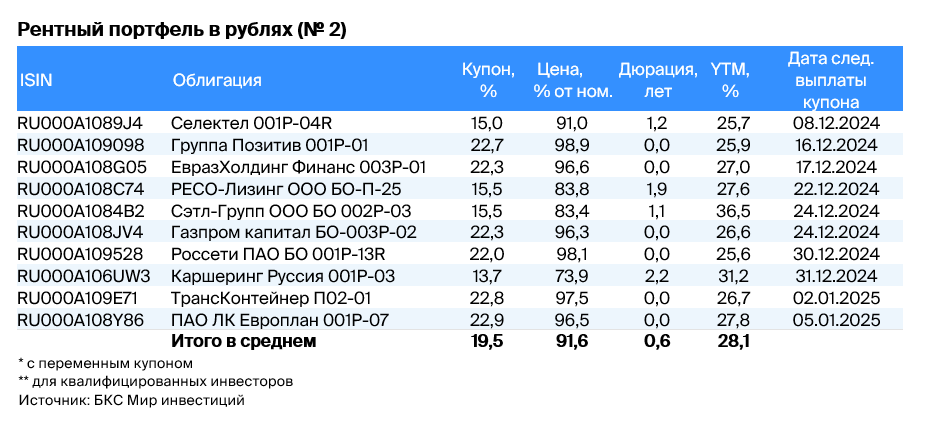

Европлан — крупная российская компания по автолизингу, работающая в секторе, устойчивом к кризисам. Бизнес компании эффективный с малыми финансовыми рисками. Стабильность обеспечивается ростом цены на автомобили (залоги) во время кризиса из-за курса доллара, что приводит к снижению убытков по лизингу.

Прибыль в размере 6% от активов является лучшей среди лизинговых и банковских организаций. Долговая нагрузка невелика. Условная доходность к погашению (YTM) составляет 27,8%, что максимально для первого эшелона для неквалифицированных инвесторов. Предполагается снижение до уровня аналога РЕСО-Лизинга (19,2%). Потенциальный доход за полгода — 10%, это привлекательно.

Доходность к погашению (YTM) — 27,8%

Селектел — оператор сети дата-центров с небольшим долей рынка, около десяти процентов. Работает в стабильном секторе: облачная инфраструктура, дата-центры и серверы. Уровень долговой нагрузки низкий. Потенциальный доход может составить более десяти процентов годовых.

Доходность к погашению (YTM) — 25,7%

«Позитив» возглавляет российский сектор кибербезопасности. Компания демонстрирует низкую долговую нагрузку: 0,3х по показателю Чистый Долг/EBITDA в текущем году. Предполагаемый доход составляет более 10% годовых.

Доходность к погашению (YTM) — 25,9%

Евраз НТМК, стальная компания ЕВРАЗХолдингФинанс, занимает лидирующие позиции в производстве стали для строительства и железнодорожного транспорта в России (54% выручки). Благодаря вертикальной интеграции в добычу железной руды маржинальность EBITDA достигает 27%, а показатель чистый долг/EBITDA равен всего 0,8x.

Экспорт занимает 38% выручки и в основном направлен в Азию. Гипотетическая доходность по облигациям (YTM) составляет 27%, что максимально для первого эшелона, ожидается снижение. Потенциальная прибыль за полгода — 11%, что кажется привлекательным.

Доходность к погашению (YTM) — 27%

Сэтл Групп является крупнейшим девелопером жилья в Санкт-Петербурге. Уровень долговой нагрузки по показателю Чистый долг/EBITDA очень низкий — 0,4x. Прибыльность компании относится к одной из лучших в отрасли. YTM составляет 36,5%, превышая показатели компаний с аналогичным рейтингом. Предполагаемый доход за полгода более 16%, что выглядит привлекательно.

Доходность к погашению (YTM) — 36,5%

Россети — большая государственная компания, занимающаяся передачей электроэнергии по линиям высоковольтных проводов. Компания имеет низкую долговую нагрузку (Чистый долг/EBITDA менее 1). Высокая прибыльность обусловлена работой сегмента магистральных сетей, который принадлежит ФСК ЕЭС. Условный YTM составляет 25,6%, а потенциальный доход за полгода — более 13%.

Доходность к погашению (YTM) — 25,6%

РЕСО-Лизинг — лидер стабильного сегмента автолизинга, демонстрирующего контрциклическую динамику в кризисные периоды.

Выпуск БО-П-22Компания торгует с доходностью 27,6%, сравнимой с Балтийским Лизингом, при более высоком кредитном качестве по всем трем ключевым рискам: бизнес-риску, финансовому риску и акционерному риску. Ожидается доход более 9% за полгода.

Доходность к погашению (YTM) — 27,6%

Каршеринг «Делимобиль» (эмитент «Каршеринг Руссия») — крупный сервис краткосрочной аренды автомобилей, занимающий около 50% рынка России. Компания владеет автомобилями, преимущественно иностранного производства, что выгодно в условиях обесценивания рубля и роста утилизационного сбора.

Высокая долговая нагрузка по показателю Чистый долг/EBITDA — 3,8х, но ожидаем снижения из-за роста прибыли. YTM — 31,2%, потенциальный доход за полгода превышает 12%, предложение привлекательное.

Доходность к погашению (YTM) — 31,2%

ТрансКонтейнер — лидер среди контейнерных операторов в России и СНГ, работающих с железнодорожным транспортом. Показатель Чистый долг/EBITDA средний (2,7х), стабильность бизнеса средняя, акционер готов поддерживать компанию, имея более низкую долговую нагрузку. Предполагаемая YTM составляет 26,7%, за полгода ожидается доход более 11%, что выглядит привлекательно.

Доходность к погашению (YTM) — 26,7%

Газпром, выступающий поручителем по облигациям, занимается добычей газа и нефти. Компания владеет газотранспортной системой России и имеет монополию на экспорт по трубам. За последние 12 месяцев выручка от газа, нефти и прочего составила 51%, 42% и 7% соответственно. EBITDA за этот же период равна 55%, 38% и 7%.

Газпром капитал БО-003Р-02С показателем YTM 26,6% этот выпуск облигаций, относящийся к первому эшелону самых надежных компаний, демонстрирует высокую доходность. Купон переменный, ключевая ставка +1,25%, выплаты ежемесячные с переоценкой раз в семь дней. За полгода можно заработать 11%, что весьма привлекательно.

Доходность к погашению (YTM) — 26,6%

Включение в портфель облигаций с переменным купоном (флоатеров) дает гибкость реагирования на рыночные изменения. ДУ «Облигации +»Тридцать процентов активов составляют эти бумаги. В составе портфеля также присутствуют российские корпоративные и государственные долговые бумаги.

БКС Мир инвестиций

Акционерное общество управляющая компания «БКС». Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 050-12750-001000 от 10 декабря 2009 года. Выдана Федеральной службой по финансовым рынкам. Без ограничения срока действия. Подробности о деятельности АО УК «БКС» по доверительному управлению доступны на сайте: . https://bcs.ru/amВ ленте ООО «Интерфакс-ЦРКИ», в АО УК «БКС» по адресу: Российская Федерация, 630099, г. Новосибирск, ул. Советская, 37. Тел.: +7 383 210-50-20.

Услуги по доверительному управлению предоставляет АО УК «БКС». Информацию об УК, в том числе декларацию о рисках, а также порядок направления обращений (жалоб) можно получить: https://bcs.ru/am/company/disclosureВы عملکرد управляющего ценными бумагами в прошлом не связывайте с будущими доходами учредителя. Перед передачей денег и/или активов в управление, внимательно изучите правила доверительного управления. Описание инвестиционных целей и стратегии не является гарантией прибыли. Более подробная информация о рисках, расходах, условиях управления доступна на сайте АО УК «БКС». https://bcs.ru/am/trust/documentsПример ожиданий инвестора, его целей, профиля и драйверов роста является предположительным и не гарантирует уровня риска, доходности, эффективности управления активами, размера и стабильности издержек, доходов, безопасности инвестиций. Услуги управляющего не являются банковскими услугами по открытию счетов и приему вкладов; деньги, передаваемые по договору доверительного управления, не страхуются в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках РФ».