Тактический обзор: облигационный портфель в рублях.

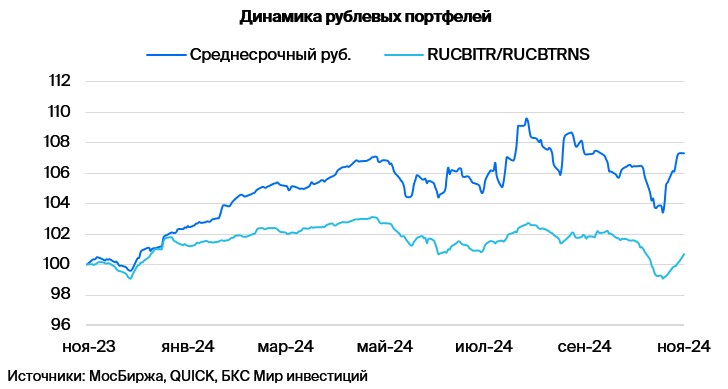

Относимся к долговому рынку в рублях с оптимизмом и не корректируем состав портфеля.

Главное

Инфляция за неделю составила 0,3%, что значительно ниже прогнозов, при этом рубль обесценивается.

Кредиты юрлицам у Сбербанка увеличились на 3,2% в октябре. ВВП замедлился в III квартале 2024 года с 4,1% до 3,1% по сравнению со средним показателем в I–II кварталах 2024 года, который составлял 5%.

Курс рубля около ста рублей за доллар оказывает пагубное влияние на инфляцию.

Цена на нефть Уральской марки около 70 долларов за баррель не оказывает существенного влияния.

В деталях

Инфляция недели снова существенно увеличилась, однако рынок реагирует на геополитические события. Инфляция за неделю составила 0,3%, что много для ноября, ведь месячная норма — 0,4%. За треть месяца накопилась инфляция в размере 0,42%, что может привести к её ускорению по сравнению с сентябрем и октябрем. Рост цен более 0,9% в ноябре станет сигналом о повышении ставки в декабре.

Важно отметить, что почти весь рост инфляции приходится на продовольственный сегмент, который первым реагирует на обесценение рубля, как наблюдалось с конца сентября. Курс рубля сильно влияет на инфляцию, так как 80% её компонентов прямо или косвенно связаны с импортными товарами. В то же время рынок акций и облигаций уже две недели пытается реагировать на геополитические новости после избрания Трампа президентом.

Учитывая умеренно позитивный прогноз на рынок в долгосрочной перспективе, ожидается постепенное снижение доходностей длинных ОФЗ к 2026–2027 гг. с более чем 16% до 9–11%.

Эмитенты и выпуски

R

Европлан — крупная российская компания по автолизингу, работающая в секторе, устойчивом к кризисам, с эффективным бизнесом и малыми финансовыми рисками. Стабильность бизнеса обусловлена ростом цены на автомобили (залоги) во время кризиса из-за курса доллара — это приводит к снижению убытков по лизингу.

Прибыль в размере 6% от активов является наилучшим показателем в лизинговой и банковской сферах. Долговая нагрузка невысокая. Условная доходность к погашению (YTM) составляет 28,5% — это максимум для 1-го эшелона для неопытных инвесторов. Предполагается снижение до уровня аналога РЕСО-Лизинга — 19,2%. Возможный доход за полгода — 10% — что выглядит привлекательно.

Доходность к погашению (YTM) — 28,5%

R

Селектел – оператор сети дата-центров с небольшим рыночным долей около 10%. Работает в стабильном секторе: облачная инфраструктура, дата-центры — серверы. Финансовая нагрузка невысокая. Возможный доход превышает 10% годовых.

Доходность к погашению (YTM) — 24,3%

«Позитив» возглавляет сектор кибербезопасности в России. У компании незначительная долговая нагрузка: показатель Чистый Долг/EBITDA в 2023 году равен 0,3х. Возможный доход превышает 10% годовых.

Доходность к погашению (YTM) — 26%

Евраз НТМК, эмитент ЕвразХолдингФинанс, — российский стальной дивизион группы Evraz plc. Успешно работает в производстве стали для строительства и железнодорожной отрасли в РФ (54% выручки), обладает высокой маржинальностью EBITDA — 27%, благодаря вертикальной интеграции в железную руду, и характеризуется очень низкой долговой нагрузкой по показателю Чистый долг/EBITDA 0,8x.

Экспорт составляет 38% от выручки и преимущественно направлен в Азиатский регион. Условная доходность к погашению (YTM) равна 26,6%, что является максимальной для 1-го эшелона, прогнозируется снижение. Потенциальный доход за полгода – 11% — привлекательный показатель.

Доходность к погашению (YTM) — 26,6%

R

Сэтл-Групп занимает первое место среди девелоперов жилой недвижимости в Санкт-Петербурге. У компании низкая долговая нагрузка по показателю Чистый долг/EBITDA (0,4x). Прибыльность Сэтл-Групп одна из лучших в отрасли. Доходность к погашению (YTM) составляет 34,3%, что выше у компаний с сопоставимым рейтингом. Потенциальный доход за полгода превышает 13% — это привлекательное предложение.

Доходность к погашению (YTM) — 31,9%

R

Россети — большой государственный холдинг, объединяющий инфраструктуру бывшего РАО ЕЭС. Отвечает за передачу электроэнергии по проводам. Чистый долг/EBITDA очень мал – менее 1х. Прибыльность среди лучших в отрасли благодаря магистральным сетям от ФСК ЕЭС. Условная доходность к погашению (YTM) 25,2%, потенциальный доход за полгода превышает 13% – привлекательно.

Доходность к погашению (YTM) — 25,2%

R

РЕСО-Лизинг лидирует на стабильном рынке автолизинга. В кризисные периоды этот сегмент демонстрирует контрцикличность, так как обесценивание рубля повышает стоимость залога — иностранных автомобилей и снижает кредитные потери.

Выпуск БО-П-22 имеет доходность 26,4%, сопоставимую с Балтийским Лизингом, но при более благоприятном кредитном рейтинге по всем трем ключевым рискам: бизнес, финансовому и акционерному. Ожидается доход 9%+ за полгода.

Доходность к погашению (YTM) — 26,2%

R

Сервис по краткосрочной аренде автомобилей Делимобиль (Каршеринг Руссия), обладающий долей рынка РФ около 50%, владеет автомобилями в основном иностранного производства. Это дает ему преимущество в условиях обесценения рубля и роста утилизационного сбора. Высокая долговая нагрузка (Чистый долг/EBITDA — 3,8х) может снизиться из-за повышения прибыльности. Доходность к погашению (YTM) составляет 28%, а потенциальный доход за полгода – более 12%.

Доходность к погашению (YTM) — 26,7%

R

Трансконтейнер является крупнейшим контейнерным оператором в сфере железнодорожных перевозок России и стран СНГ. Чистый долг/EBITDA среднего уровня — 2,7х. Бизнес стабильный, акционер способен оказать поддержку компании и имеет более низкую долговую нагрузку. Условная доходность к погашению (YTM) составляет 27,1%, потенциальный доход за полгода превышает 11% — предложение привлекательное.

Доходность к погашению (YTM) — 27,1%

Газпром, выступающий поручителем по облигациям, занимается добычей газа и нефти, владеет российскими газотранспортными магистралями и контролирует экспорт через трубопроводные системы. За последние 12 месяцев до I полугодия 2024 года выручка от газа, нефти и прочих видов деятельности составила 51%, 42% и 7%, а EBITDA — 55%, 38% и 7%.

Облигации Газпром капитал БО-003Р-02 с предполагаемой эффективной ставкой доходности (YTM) 26,5% характеризуются высокой процентной ставкой для первого эшелона (наиболее надежные компании). Купон переменный, рассчитывается как ключевая ставка плюс 1,25%, выплата ежемесячная с переоценкой каждые семь дней. Потенциальный доход за полгода составляет 11% — это привлекательный показатель.

Доходность к погашению (YTM) — 26,5%

Вложить средства в государственные облигации и долговые ценные бумаги ведущих российских компаний с высоким кредитным рейтингом возможно, участвуя в . ПИФ «Основа»При выборе ценных бумаг главным фактором является предоставление эмитентами более высокой процентной ставки. Стратегия ПИФ также включает участие в перспективных начальных размещениях.

Еще портфели облигаций:

- Взгляд на тактику: среднесрочный рублёвый портфель облигаций, 19 ноября 2024 года.

- Взгляд на тактику: среднесрочная стратегия по портфелю облигаций в национальной валюте. 19 ноября 2024 года.

БКС Мир инвестиций

Компания БКС оказывает брокерские и депозитарные услуги.

У компании есть лицензия № 154-04434-100000 от 10 января 2001 года, выданная ФСФР на осуществление брокерской деятельности без ограничения срока действия. Лицензия № 154-12397-000100 на депозитарную деятельность выдана ФСФР России 23 июля 2009 года без ограничения срока действия.

Информация о компании, услугах, декларации о рисках и другой раскрываемой информации, включая ссылку для обращения (жалобы), доступна на сайте bcs.ru/regulatory.

Услуги брокера не являются банковскими счетами или приемом вкладов. Деньги, переданные по договору брокерского обслуживания, не страхуются согласно Федеральному закону от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках РФ».

Данная информация не является индивидуальной инвестиционной рекомендацией.

Управление ПИФами осуществляет АО УК «БКС», имеющее лицензию ФСФР № 21-000-1-00071 от 25 июня 2002 года на деятельность по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами без ограничения срока действия.

Подробнее об осуществлении АО УК «БКС» деятельности по управлению ПИФами можно узнать на сайте. www.bcs.ru/amМатериал подготовлен специалистами ООО «Компания БКС» по информации из открытых источников. Компания не гарантирует достоверность и точность данных. Никакие предположения в материале нельзя трактовать как гарантию надежности инвестиций, стабильности доходов или выгод от выбранных инструментов. Стоимость паев может меняться, а результаты прошлого не определяют будущие доходы.

Прежде чем купить пай, внимательно изучите правила доверительного управления паевым фондом. Инвестор оплачивает вознаграждение брокеру и налоги. Подробности в приложении №11 к регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Прирост стоимости пая указан без учета этих расходов.

Полное наименование фонда: Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Основа». Номер правил фонда: 0140-58233625, дата регистрации: 8 октября 2003 года, ФКЦБ. Изменение стоимости пая за месяц (с 28.06.2024): -0,29%, 3 месяца: -0,80%, 6 месяцев: +1,23%, год: +0,59%, 3 года: +13,54%, 5 лет: +33,52%. Дополнительная информация на сайте АО УК «БКС». https://bcs.ru/am).