Тактика инвестирования: среднесрочные рублевые облигации

Поддерживаем оптимистичный настрой по долговому рынку в рублях. В портфеле меняем АФК Система на ОФЗ 26238, а ОФЗ 26221 — на ОФЗ 26239.

Главное

Инфляция за прошедшую неделю составила 0,11%, что указывает на её стабильное сохранение на низком уровне.

В июне рыночный кредитный спрос был очень низким, в июле наблюдается снижение выдач кредитов.

Надеемся, что рынок откликнется положительно на результаты заседания ЦБ.

Курс рубля ниже отметки 90 за доллар оценивается как умеренно положительный.

Цена нефти марки Urals приближается к $80 за баррель, что является положительным фактором.

• Включаем в портфель ОФЗ 26238 и 26239 вместо АФК Система и ОФЗ 26221.

В деталях

С учётом ставки в 18% и ожидания поворота рыночной ситуации. Вторгую неделю годовая инфляция остаётся в пределах разумных значений, что положительно скажется на предстоящем заседании Центрального банка.

В июне банки выдали физическим лицам кредитов на сумму 0,8 триллиона рублей, преимущественно ипотеки и сопутствующие ей виды займов. Прибавим к этому двадцать процентный первый взнос, и получаем один триллион рублей кредитов девелоперам за счёт средств на эскроу-счетах.

Один триллион рублей — весь прирост кредитов за июнь, поэтому для чисто рыночного кредитования места не осталось, что и является результатом работы Центрального банка. С учетом сокращения объемов льготных программ в июле наблюдается падение кредитования более чем на 30%.

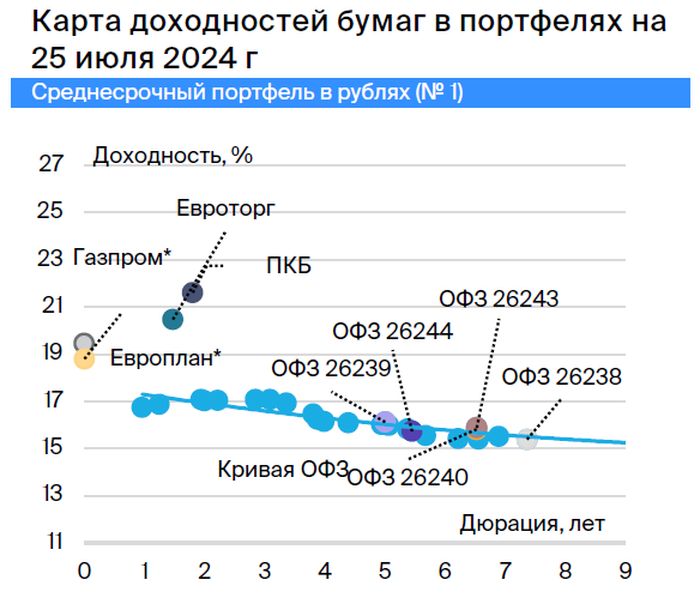

При ставке 17–18% прогнозируется снижение доходности долгосрочных ОФЗ, поскольку не оправдался самый негативный сценарий. Прогноз на рынок в долгосрочной перспективе остается умеренно позитивным из-за ожидаемого постепенного снижения доходности долгосрочных ОФЗ до 9–11% к 2025–2026 годам с более чем 15%.

Меняем флоатеры: АФК Система и ОФЗ 26221 на ОФЗ 26238 и ОФЗ 26239. Ввиду положительной динамики экономики и ожидаемого решения по ставке, продлеваем срок погашения портфеля и меняем облигацию с переменным купоном — флoатер Системы — на ОФЗ 26238.

Заменяем ОФЗ 26221 на 26239, поскольку рост последних дней сильнее коснулся первого выпуска. Второй выпуск вырос в цене на 0,1%, а ОФЗ 26221, как и госбумаги с аналогичным сроком погашения, подорожали на 0,5%.

Курс рубля повысился до 85–86 за доллар, подобная реакция кажется преувеличенной. Укрепление рубля до 85–86 за доллар создает возможность для входа в долгосрочные долларовые замещающие облигации Газпром ЗО37-1-Д и ЗО34-1-Д. Предполагается, что этот подход позволит заработать более 15% в рублях за полгода из-за ожидаемого снижения ставки ФРС и нормализации доходностей долларового рынка после волатильности рубля.

Эмитенты и выпуски

ПКБ

ПКБ БО 001P-04

Первое клиентское бюро — крупнейший цифровизированный коллектор на российском рынке, занимающий 20% доли. Залогом кредитоспособности служат крайне низкие финансовые риски и прочный бизнес-профиль.

ПКБ БО 001P-04Предлагает доходность на 1 процент выше, чем у облигаций аналогичного рейтинга, предполагается получение дохода по выпуску (переоценка тела + купон + реинвестирование) в размере 12 процентов за полгода.

Сегежа

Серия 002P-05R

Сегежа специализируется на лесозаготовке и деревообработке. Успех компании обусловлен слабым курсом рубля и поддержкой акционера АФК Система, владеющего 62% акций. Санкции негативно повлияли на деятельность предприятия: часть продукции пришлось перенаправить из Европы в Китай, что привело к увеличению расходов.

Рассчитываем на уменьшение долгов из-за слабой стоимости рубля, такой результат был во втором квартале 2023 года, когда EBITDA выросла в три раза.

Предполагается уменьшение доходности до 22%, что на 7% выше показателей выпуска АФК Система. Возможный заработок: 23% за шесть месяцев и 38% за год.

Европлан

Серия 001Р-07

Европлан — крупная российская компания, занимающаяся автолизингом. Активити компании устойчивы к кризисам благодаря эффективному бизнесу и низким финансовым рискам. Стабильный бизнес: цены на автомобили (залоги) растут в кризис из-за курса доллара, что приводит к снижению убытков по лизингу. Прибыль составляет 6% от активов — лучший показатель в отраслях лизинга и банковского дела.

Предполагаемый YTM 19,5% — наивысший показатель для первого уровня для неквалифицированных инвесторов. Ожидается снижение до уровня аналога РЕСО-Лизинг в 19,2%. Возможный доход за полгода 10% — это привлекательное предложение.

Евроторг (Ритейл Бел Финанс)

Серия 001Р-02

Компания Retail Bel Finance учреждена для привлечения заимствований белорусской сети продуктовых магазинов Евроторг, которая сравнима с российскими компаниями X5 Group и Магнитом. Ее доля на белорусском рынке составляет 20%. Компания имеет низкий уровень долговой нагрузки, а маржа по EBITDA — 12%, что сопоставимо со средним показателем рынка.

Предполагается уменьшение прибыльности на 1–2% в течение шестёх месяцев, благодаря чему получится заработать 9–10% за полгода.

РоссияНомера серий: 26244, 26243, 26240, 26239, 26238.

У России чистый долг отрицательный, а экономика развивается.

Бумаги предсказывают падение доходности на 1,5% за полгода и 3% за год. Такой прогноз обусловлен опережающими показателями: размещение Минфином ОФЗ с переменным купоном (флоатеров), рост налогов, меньший бюджетный дефицит в 2025 году по сравнению с 2024 годом, досрочное прекращение банками льготной ипотеки и укрепление рубля. Все это указывает на ослабление напряженности на рынке облигаций с фиксированным купоном.

Газпром

Серия Газпром капитал БО-003Р-02

Газпром, выступающий поручителем по облигациям, осуществляет добычу газа и нефти, владеет газотранспортной системой России и контролирует экспорт по трубам. В 2022 году доходы от газа, нефти и прочих видов деятельности составили соответственно 66%, 29% и 5%, а EBITDA — 62%, 33% и 5%. Стоимость добычи газа и нефти является одной из самых низких в мире.

Облигационный выпуск Газпром капитал БО-003Р-02 от YTM 18,9%. Доходность – максимально высокая в первом эшелоне для самых надежных компаний. Купон переменный (ключевая ставка + 1,25% = 17,25%), выплата ежемесячная с переоценкой раз в семь дней. Потенциальный доход за полгода — 10%, что выглядит привлекательно.

Портфель из облигаций с переменным купоном (флоатеров) гибко реагирует на рыночные изменения.

Еще портфели облигаций:

• Тактическое инвестирование: долгосрочный портфель российских облигаций. 26 июля 2024 года.

БКС Мир инвестиций

Акционерное общество «БКС» осуществляет деятельность по управлению ценными бумагами на основании лицензии №050-12750-001000 от 10.12.2009, выданной Федеральной службой по финансовым рынкам. Срок действия лицензии неограничен. Подробная информация о деятельности АО «БКС» размещена на сайте www.bcs.ru/am, в ленте ООО «Интерфакс-ЦРКИ», а также по адресу: Российская Федерация, 630099, г. Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20. Результаты деятельности управляющего в прошлом не гарантируют доходов учредителя управления в будущем. Прежде чем передать денежные средства и/или ценные бумаги в доверительное управление, внимательно ознакомьтесь с регламентом доверительного управления. Данные о ценных бумагах представлены исключительно для описания стратегии доверительного управления. Иностранные финансовые инструменты, акции (паи) инвестиционных фондов могут не быть квалифицированы как ценные бумаги в соответствии с законодательством РФ и предназначены только для квалифицированных инвесторов. Информация об указанных инструментах адресована только квалифицированным инвесторам. Примеры ожиданий инвестора, его инвестиционных целей, инвестиционного профиля драйверов роста являются предположительными и не гарантируют уровня риска, доходности, эффективности управления активами, размера и стабильности издержек, доходов, безопасности инвестиций. Ставка комиссии за управление ДУ «Облигации+» составляет 1% годовых. Ставка порогового уровня дохода составляет 0%. Ставка вознаграждения управляющего составляет 10%. Ставка комиссии за управление (апфронт) 2,25%.

Управляющий рассчитывает купонный доход, фактически полученный в течение квартала от эмитентов ценных бумаг в портфеле Клиента, по последним банковским реквизитам от Клиента.

Управляющий рассчитывает выручку от купонов в течение двадцати рабочих дней после завершения соответствующего квартала.

Договор действует три года. Основные инвестиционные цели стратегии и стратегия управляющего – не гарантия доходности от управления по доверию.

Подробную информацию о требованиях к раскрытию данных по стандартным стратегиям доверительного управления, рискам и условиям такого управления можно найти на официальном сайте АО УК «БКС».