БКС: изменятся ли фавориты и аутсайдеры портфелей?

Не изменяем нейтрального отношения к российскому рынку ценных бумаг при учёте геополитических опасностей, но остаёмся оптимистичными в краткосрочной перспективе.

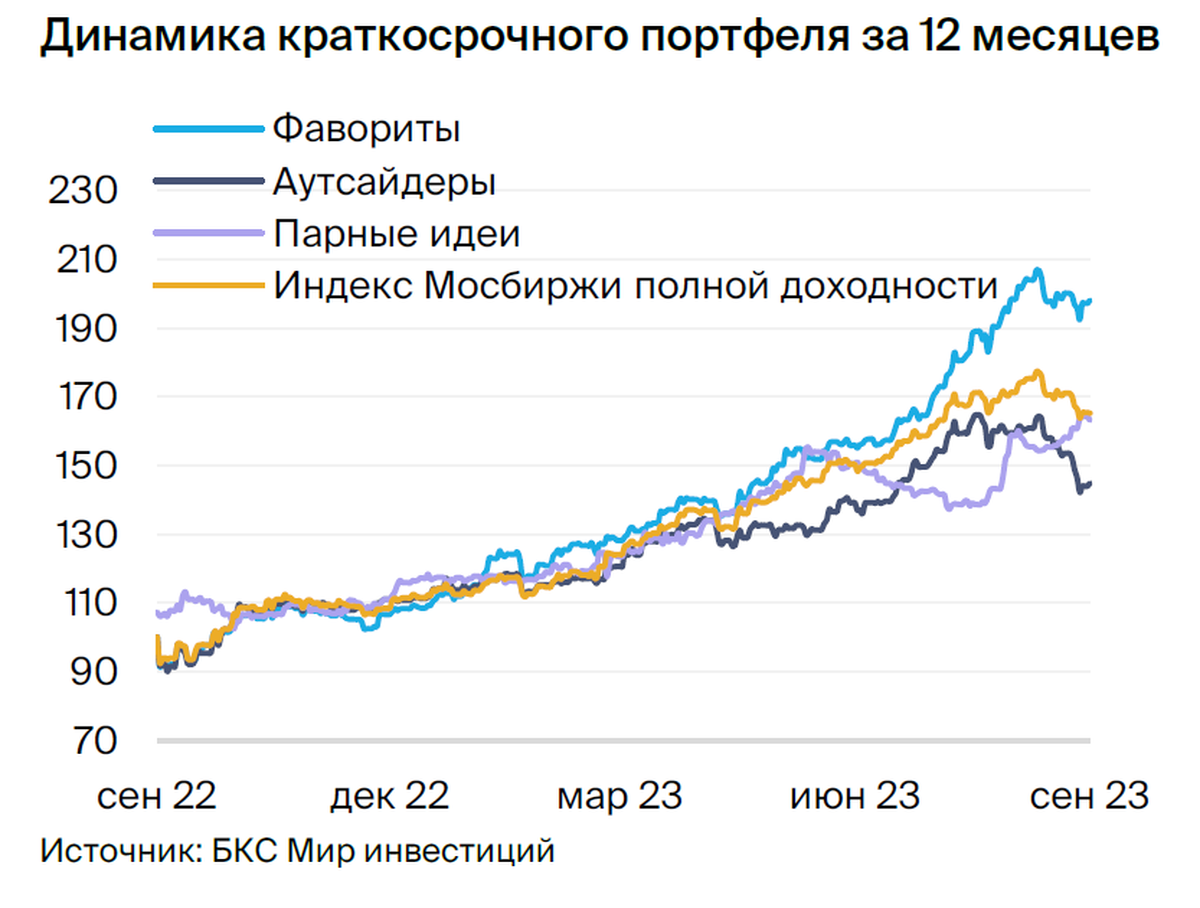

Краткосрочные идеи

В аутсайдерах ФосАгро заменили на ОГК-2.

Краткосрочные фавориты:

Рост стоимости нефти и ослабление рубля ведут к ожиданиям увеличения дивидендов от компании «ЛУКОЙЛ».

ПАО «Татнефть» работает в благоприятных условиях рынка нефти.

Московская биржа приносит прибыль от роста процентной ставки.

Развитие проекта «Арктик СПГ – 2» ускорит рост компании НОВАТЭК.

HeadHunter отмечает положительные тенденции на рынке труда и возвращение работников в Россию.

АФК Система сокращает долг и демонстрирует положительные результаты.

«Северсталь» демонстрирует устойчивый интерес к своей продукции и возобновление выплаты дивидендов.

Краткосрочные аутсайдеры:

• Сургутнефтегаз-ао — изменение дивдоходности не ожидается.

Ожидается снижение спроса на алмазы, что касается АЛРОСА.

ФСК-Россети показывает отток денежных средств при увеличении капитальных затрат.

• МТС — краткосрочно отсутствуют драйверы роста.

Высокие ставки от ЛСР могут снизить интерес к покупкам.

В условиях высоких цен на нефть и ослабления рубля акцент сместился к нефтегазовой отрасли.

ФосАгро отчитывается о прибыли, актуальные рыночные котировки благоприятствуют приобретению акций.

ОГК-2 отнесем к числу компаний, которые могут оказаться убыточными вследствие дополнительной эмиссии акций.

Изменения в портфеле

В корзине аутсайдеров:

Удаляем ФосАгро.Прибыль зафиксирована, но по сравнению с рынком результат ухудшился на 10 процентных пунктов.

Включаем ОГК-2.Предприятие намерение провести значительную дополнительную эмиссию акций, но пока не сообщается о целях и стоимости размещения. Возможен размыв доли миноритарных акционеров. В конце следующего года ожидается существенное снижение расходов на мощности после завершения ДПМ.

Долгосрочные идеи

В группе аутсайдеров вместо ФосАгро теперь ОГК-2, а в фаворитах TCS сменили на ЛУКОЙЛ.

Топ-7

Рыночная оценка Ме McCle не полностью отображает смену кредитного профиля компании, долг больше не является высоким фактором.

Татнефть планирует повысить объем добычи нефти и выплаты дивидендов.

Норникель ожидает изменения тенденции денежного потока и увеличение его объёма начиная со второго полугодия 2023 года, что позволит выплатить промежуточные дивиденды по итогам девяти месяцев 2023 года и всего за 2023 год.

Сбербанк открывает новую страницу с амбициозной стратегией и внушительным потенциалом для выплаты дивидендов.

Северсталь демонстрирует стабильные цены на сталь внутри России, имеет положительный баланс денежных средств и потенциально может возобновить выплату дивидендов в среднесрочном периоде.

• НОВАТЭК — расширение планов по производству СПГ.

В 2023 году прибыль ЛУКОЙЛа может оказаться значительной, даже при условии выделения части ресурсов на обратный выкуп акций в размере до 25% с дисконтом не менее 50%.

Боттом-7

Ожидаемых изменений дивидендной политики компании «Сургутнефтегаз» нет.

ФСК-Россети не стремится создавать акционерную стоимость.

Корпоративное управление у «Магнита» таит в себе риски. Второе полугодие 2023 года оказалось слабым.

Алроса наблюдает увеличение спроса на синтетические алмазы, а также сдвиг интересов потребителей к услугам и путешествиям.

Компания ЛСР больше других реагирует на изменения уровня ипотечных ставок, учитывая ориентированность на элитный сегмент рынка.

Крупные инвестиционные проекты РусГидро могут привести к существенным финансовым затратам, что потенциально повлияет на стоимость акций компании.

К концу следующего года оплата мощности по ОГК-2 заметно уменьшится после завершения ДПМ.

Изменения в портфеле

В корзине фаворитов:

TCS заменили на ЛУКОЙЛ.Вторая по размеру российская интегрированная нефтяная компания выглядит привлекательной. Компания ЛУКОЙЛ может быть недооцененной: её акции торгуются с мультипликатором P/E 3,4x, что на 39% ниже среднего за 10 лет. В прогнозе для 2023 года предполагается двухзначная дивидендная доходность, даже если компания сохранит часть средств для обратного выкупа до 25% акций в АДР с дисконтом не менее 50%. Выкуп возможен, но гарантии отсутствуют. По оценкам экспертов, он станет значительным катализатором роста стоимости акций и обеспечит повышение котировок на 15–34%.

В корзине аутсайдеров:

ФосАгро меняем на ОГК-2.

Удаляем Газпром и включаем ЛСРВ долгосрочный портфель аутсайдеров включают акции компании ЛСР из-за роста процентных ставок и ожиданий сохранения их текущего уровня в среднесрочной перспективе. Компания ЛСР, по нашему мнению, наиболее чувствительна к уровню ипотечных ставок с учетом ориентации на премиум-сегменты.

Парные идеи

• Лонг Интер РАО / Шорт ФСК-Россети— Компания «Интер РАО» остаётся привлекательной инвестицией благодаря сильной финансовой позиции, тогда как акции ФСК-Россети могут пострадать из-за серьёзных затрат на инвестиционную программу, которая спровоцирует отрицательный денежный поток в 2023 году.

• Лонг Северсталь / Шорт НЛМКФокус Северстали на внутреннем рынке обеспечивает стабильные объёмы продаж, в то время как мировые экономические колебания снижают прибыль НЛМК.

• Лонг Норникель / Шорт АЛРОСАОжидается, что в октябре-ноябре будет объявлено о промежуточных дивидендах Норникеля, тогда как дивиденды АЛРОСА (3,77 руб. на акцию) уже учтены в цене.

Шорт без комиссии

Сделка шорт, заключённая с 18 сентября по 17 декабря 2023 года, даёт право на открытие коротких позиций без комиссии в течение трёх месяцев после этого. Максимальная сумма сделок в рамках акции составляет 10 миллионов рублей.

В Москве возможно осуществлять краткосрочные продажи российских и квазироссийских ценных бумаг. Акция распространяется на новых клиентов БКС, клиентов с активами до тысячи рублей, а также лиц, не совершивших сделок по переносу маржинальных позиций с 1 февраля по 18 сентября 2023 года.

УЗНАТЬ ПОДРОБНОСТИ

БКС Мир инвестиций