Результат инвестирования равными суммами во все лидирующие акции.

Почти всё время рынок управляют крупные компании. Возникает вопрос: не получится ли заработать, если использовать ключевые элементы всех компаний поровну? Давайте проверим, что получится.

Больше триллиона рублей

Стратегия равных весов — одна из самых старых стратегий на западных рынках. В США есть индексы, которые включают основные акции в равных долях, и такие индексы демонстрируют опережающую динамику на протяжении многих лет.

Подробнее:Не для каждого — стратегия с пятьюсот акциями, распределёнными поровну.

В России, где несколько компаний формируют практически весь индекс Московской биржи (более половины — у пятерки лидеров, две трети — у десяти), достаточно сконцентрироваться на самых крупных фирмах.

Примерно двенадцать компаний, стоимость каждой превышает один триллион рублей, считаются самыми торгуемыми и востребованными акциями.

Что из этого получается

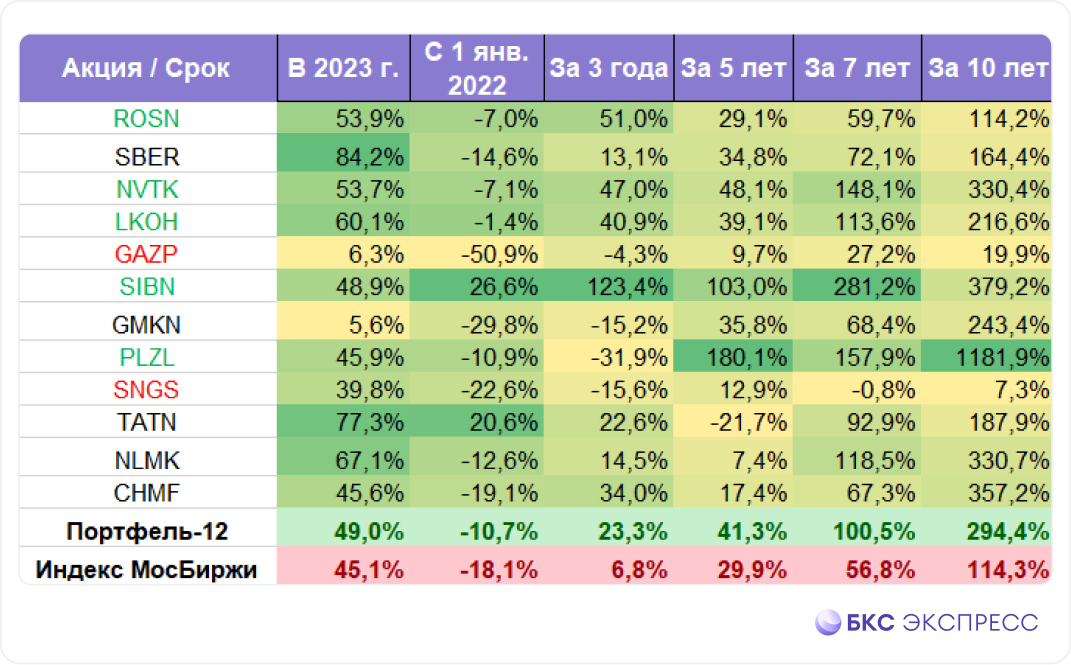

Для сравнения рассматриваются период с начала текущего года (ралли-2023), весь прошлый год до событий февраля и до настоящего времени (прошел 1 год, 8 мес., более двух недель), а также периоды за последние три, пять, семь и десять лет.

Анализ показывает, что даже без дивидендов портфель из 12 лучших акций России превосходит Индекс МосБиржи на всех таймфреймах. Разница варьируется от 4% до 180% накопленным итогом (от 2,2% до 10,8% годовых).

С одной стороны, это вряд ли кого-то удивит: крупные компании именно поэтому и самые крупные, потому что долго росли быстрее рынка. На этом построены все индексы и портфели голубых фишек: слабые компании дешевеют и выбывают сами.

С другой стороны, ещё раз подтверждается, что диверсификация даёт замечательные результаты, поскольку в топ-12 акций вошли как компании с мощным потенциалом роста. НОВАТЭКа, но и часто отстающие Газпром и обычка Сургутнефтегаза.

Какие выводы

Для инвесторов, планирующих инвестировать на длительный срок, стратегия равных весов является простым и эффективным инструментом.

Собрав портфель из лидеров российского рынка, можно достичь успеха, не прибегая к мелким компаниям.

Крупные, но слабые компании, замедляющие рост рынка, не обязательно держать в портфеле продолжительное время; без таковых результаты окажутся более высокими.

Постоянно превосходящие рынок участники отсутствуют, поэтому важно разнообразие инвестиций.

Акции лучших компаний по динамике роста последних лет.

• Роснефть (Держать. Цель за год: 610 руб. / +8%)

• НОВАТЭК (Покупать. Цель на год: 2000 руб. / +22%)

• ЛУКОЙЛ (Покупать. Цель на год: 7700 руб. / +17%)

• Газпром нефть (Покупать. Цель на год: 740 руб. / +9%)

• Полюс (Держать. Цель на год: 15000 руб. / +30%)

БКС Мир инвестиций