Большинство трейдеров ожидают снижения рынка: как защитить вложения?

Рост российского рынка, продолжавшийся восемь месяцев, может сбавить обороты. Число инвесторов, ожидающих падения цен (медведей), увеличивается. Как укрепить свой портфель перед возможными проблемами?

Тактика хедж-фондов

Специалисты по инвестициям, отвечающие за управление значительными капиталами, постоянно присутствуют на финансовом рынке вне зависимости от его направленности. Рассуждения этих профессионалов сводятся к тому, что сбывать ценные активы нецелесообразно даже в случае предстоящей масштабной коррекции или рецессии.

При этом всегда осуществляется хеджирование позиций выделением части портфеля под короткие сделки. Такая мера позволяет достигнуть двух целей: заработать на ближайшем снижении и снизить волатильность портфеля без продажи фаворитов.

Сделки шорт выгодны тем, что позволяют продать акции слабых компаний . оИнвестор может взять кредит на сумму, превышающую его текущее состояние, обеспечив его акциями популярных компаний.

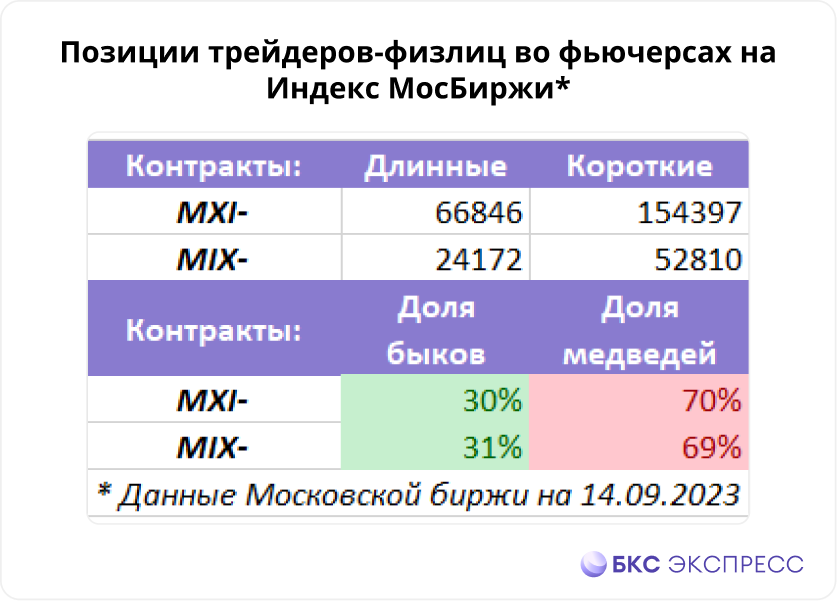

Главная причина вспомнить о данной тактике — пролом тренда на рынке. Впервые за много месяцев физические лица, формирующие более 80% объема торгов, работают против акций. 70% трейдеров на срочном рынке занимают краткосрочные позиции по снижению стоимости.

Как это сделать

Для шорта на бирже доступны только самые ликвидные бумаги…и далеко не все в настоящее время находятся вне рынка. В связи с этим, составление традиционного лонг-шорт портфеля сильно ограничено.

Представлены документы, отвечающие двум основным условиям: уступают рынку и подходят для краткосрочных продаж. Подключение опции продажи в минус в приложении легко и понятно. показано здесь.

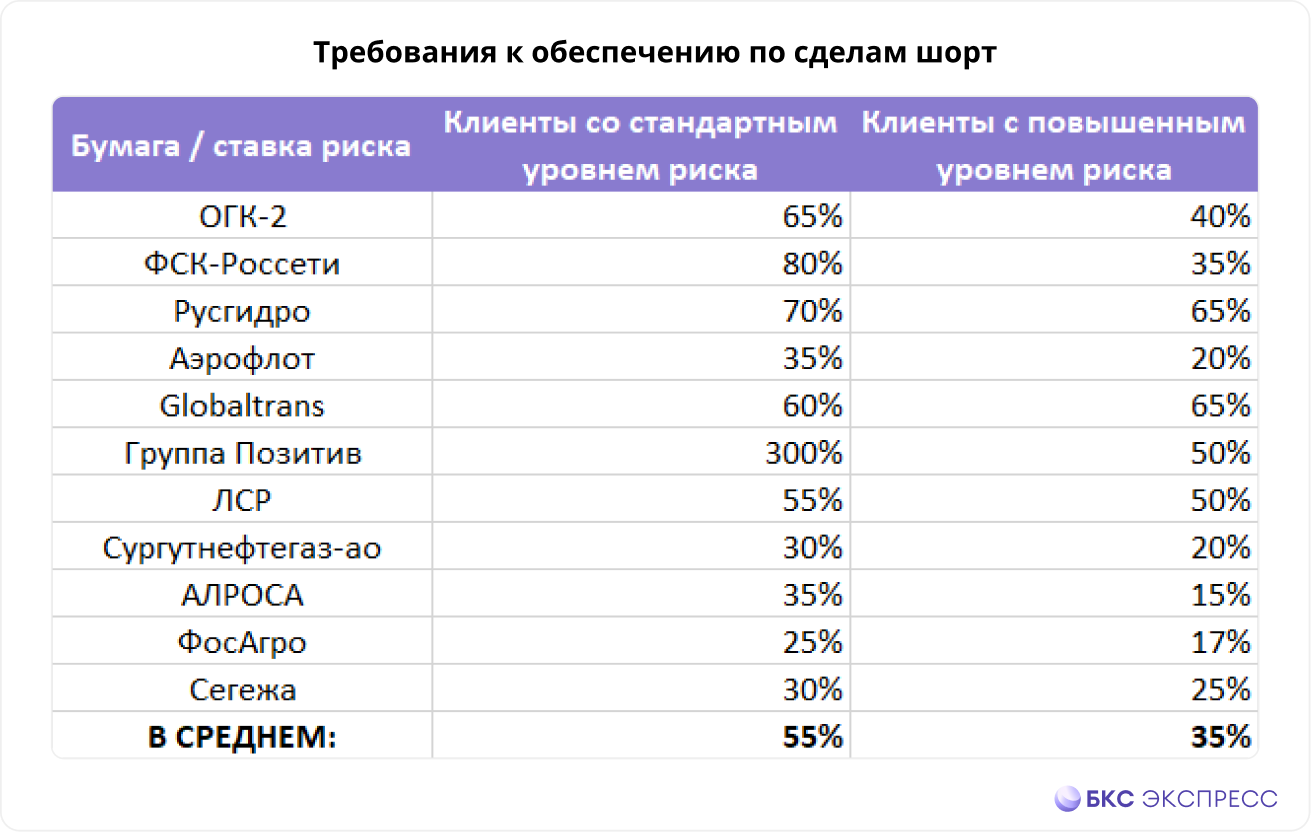

Коэффициент риска поможет определить размер разумной доли шорта. В среднем для торговли в этом направлении необходимо иметь не менее 55% собственных средств на счёте, а брокер предоставляет ещё 45%. Портфель, полностью лишенный риска, должен содержать до 25–30% акций в шорте.

Самые сильные таргеты БКС на падение:

• ОГК-2 (Продавать. Целевая цена: 0,24 руб. / -63%

• ФСК-Россети (Продавать. Целевая цена: 0,06 руб. / -51%)

• РусГидро (Продавать. Целевая цена: 0,69 руб. / -23%)

• Аэрофлот (Продавать. Целевая цена: 35 руб. / -16%)

• Глобалтранс (Продавать. Целевая цена: 310 руб. / -10%)

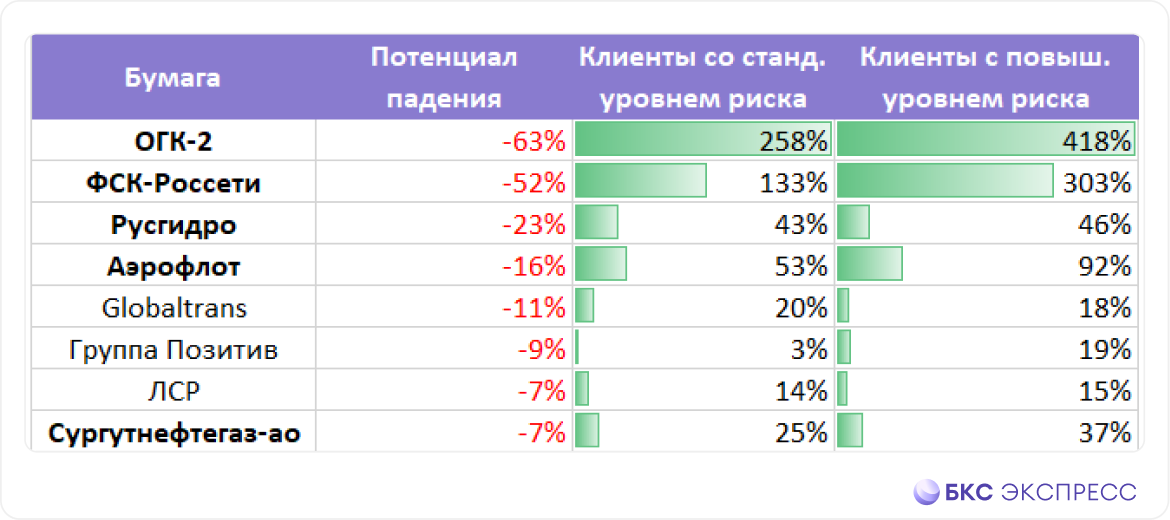

Благодаря эффекту кредитного плеча при шорте возможная прибыль может стать заметно больше убытка, вызванного падением цены акций.

Максимальный доходный потенциал (цель + рычаг)

Представлены расчеты для акций из списка аутсайдеров БКС для клиентов со стандартным и высоким уровнем риска. К последним относятся клиенты, у которых счет открыт более полугода назад, активы свыше 600 тыс. рублей и было более 5 сделок.

Для достижения длительных целей максимальный потенциал прибыли от продажи в долг относится к энергетической отрасли и ценным бумагам. ОГК-2 и ФСК-РоссетиЗа третье место по популярности шорт претендуют… Аэрофлот.

Интересно исследовать данную привычку как объект изучения. СургутнефтегазаУчастник рынка с историей нестабильности, простота продажи актива, высокая возможность увеличения прибыли.

БКС Мир инвестиций