Акции для роста при высокой ставке Центрального Банка

Успокоить ситуацию на валютном рынке пока не удалось. Высокие процентные ставки по облигациям федерального займа сохранятся в ближайшем времени. Важно оценить реакцию рынка акций на подобную обстановку в прошлые периоды.

Как это было раньше

Россия раньше уже переживала времена двузначной ключевой ставки. Был и более сложный период. Например, в 1990-х ЦБ кредитовал коммерческие банки как минимум под 20%, а иногда рефинансирование превышало 200%.

В течение двадцати последних лет ставки в России преимущественно находились ниже десятипроцентного рубежа. Центробанк повышал их лишь во время критических ситуаций, когда цена нефти и рубля значительно падала, а угроза ускорения инфляции становилась актуальной.

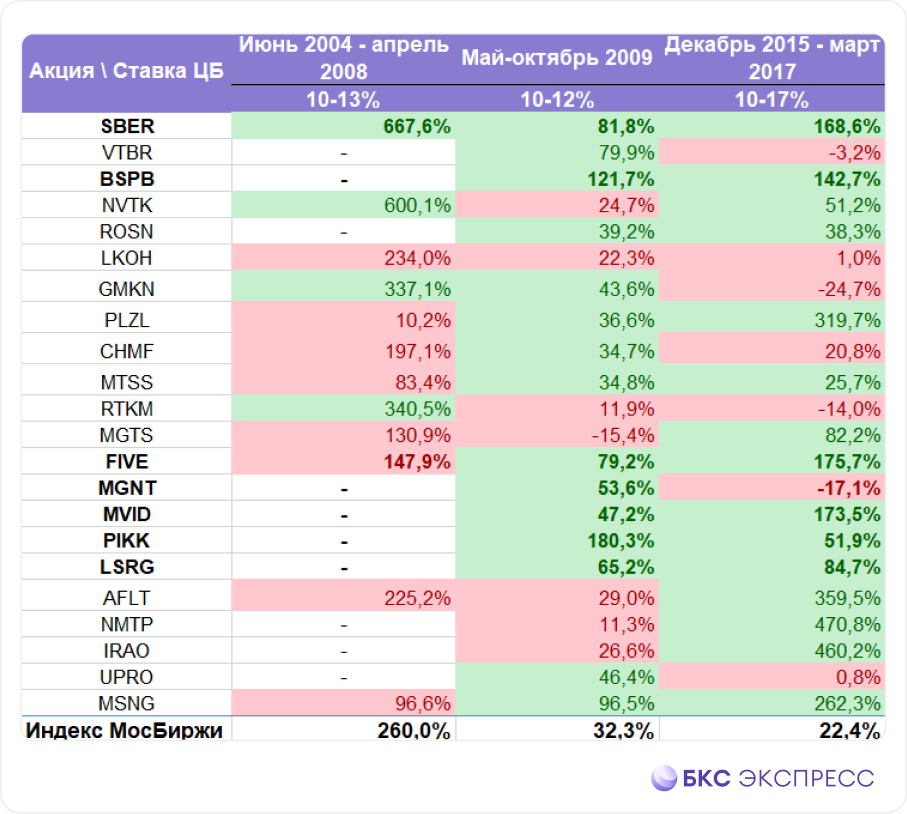

Проанализируем динамику акций компаний-ветеранов российского рынка в период, когда ставка Центробанка (ставка рефинансирования, затем заменена ставкой ключевой) оставалась выше 10%. Узнаем, представители каких секторов показывали более высокие результаты.

Фавориты и аутсайдеры

В таблице представлено более 20 работ, охвативших как минимум два из трёх ключевых событий: предшествующий ипотечному кризису период, его непосредственные последствия и время обвала нефтяных цен после сланцевой революции (период крымских санкций).

Сравнение исключает острую фазу 2008–2009 годов: для рынка акций ключевой ставкой ЦБ тогда не руководили. Не учитываются и другие факторы: инфляция, ожидания по динамике ставки, бюджетные вливания в экономику.

Несмотря на небольшую выборку (от двух до трёх работ из каждой категории), кое-какие тенденции всё же просматриваются. Так, например, банковский сектор показал устойчивость к высоким ставкам в отличие от других отраслей: активы банка… Сбера и БСП среди фаворитов.

Строители и потребительский сектор также входят в число бенефициаров. Высокие ставки по их акциям не оказывает существенного негативного влияния. ПИК, ЛСР, X5 Group и даже М.ВидеоЗачастую демонстрировали прогрессивный рост, реагируя на колебания цен.

О нефтянке и металлургии однозначных выводов сделать невозможно: трижды рынок показывали лучшее значение. ЛУКОЙЛ и дважды Северсталь… остальным же приходилось расти быстрее, чем индексы. Роснефть, НОВАТЭК, Полюс, Норникель.

Большая плата — это очевидный вред для провайдеров услуг связи. МТС, Ростелком, МГТСЧаще всего показатели опережали рынок. Транспортные и энергетические компании демонстрировали в такие времена смешанные или умеренно отрицательные результаты.

Рекомендации БКС по акциям из отраслей-фаворитов:

• ПИК (Покупать. Цель на год: 1200 руб. / +55%)

• TCS Group (Покупать. Цель на год: 5100 руб. / +47%)

• Эталон (Покупать. Цель на год: 120 руб. / +38%)

• Сбербанк (Покупать. Цель на год: 350 руб. / +35%)

• Магнит (Держать. Цель на год: 7400 руб. / +28%)

• FixPrice (Держать. Цель на год: 510 руб. / +27%)

БКС Мир инвестиций