Как преуспел новый портфель фаворитов.

В минувшем ноябре началась наша работа по сбору. первый портфель любимчиков, позже он был ребалансированВ середине июня двадцать третьего года подвели итоги и решили собраться. новыйВремя подводить итоги с учётом расширения объёма дел.

Кто входит в портфель любимчиков

Мы отбирали акции разных секторов, оценивали их по четырем критериям и назначали баллы. Самые высокооцененные акции попали в портфели. При этом учитывались:

• динамикой акций

• оборотами

• соотношением дней роста к просадкам

• скоростью выкупа просадок.

За три месяца после публикации и пересмотра показатели дохода составили плюс 36%.

Оценим эффективность старого и нового портфеля на различных временных периодах.

Сколько накопили

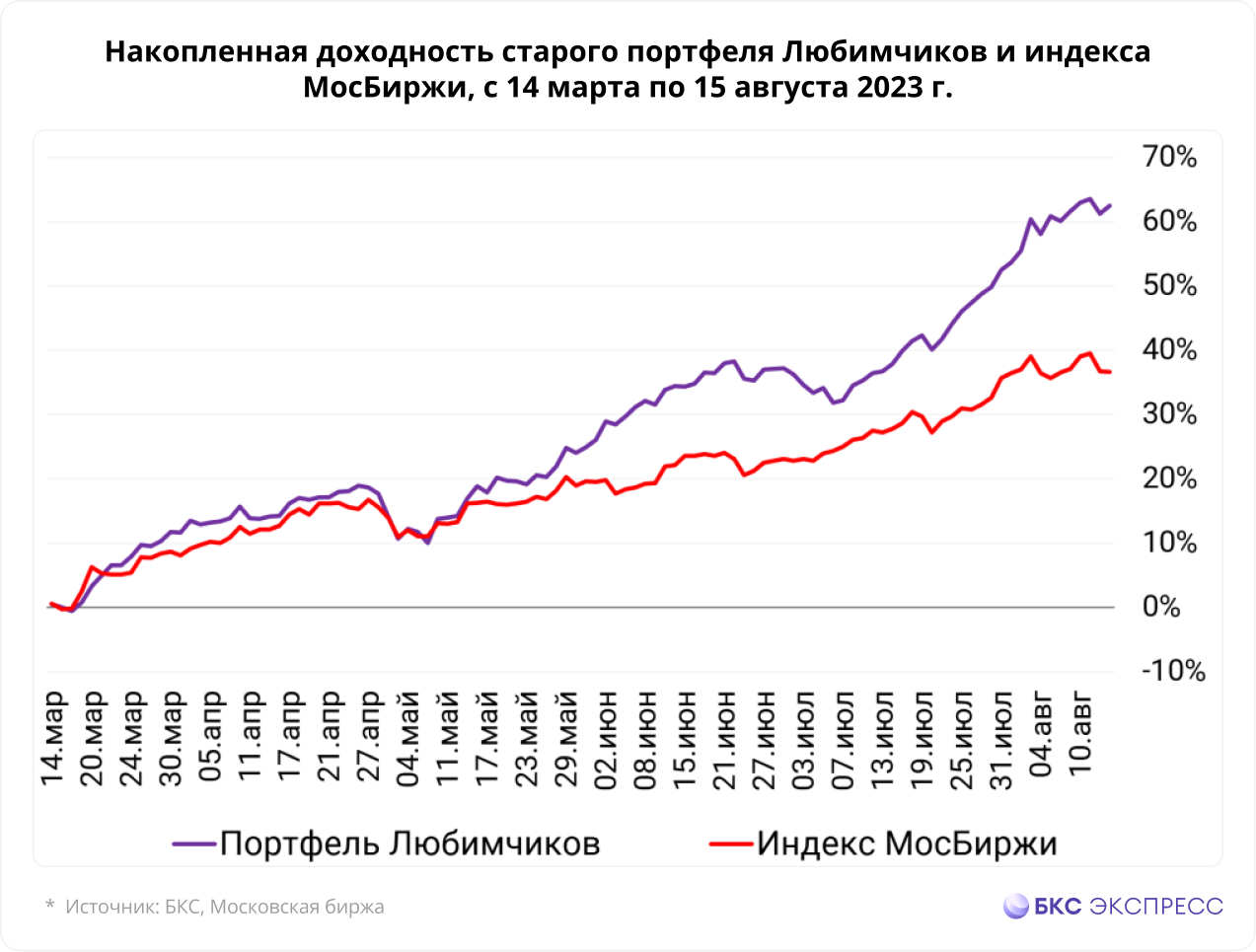

Начнём с отчета, опубликованного 13 марта 2023 года. Рассмотрим динамику с 14 марта по 15 августа.

Бывшие фавориты (21 акция) достигли хорошего результата за данный период: их общая доходность равна 62,5%, а у индекса Московской биржи — 36,6%.

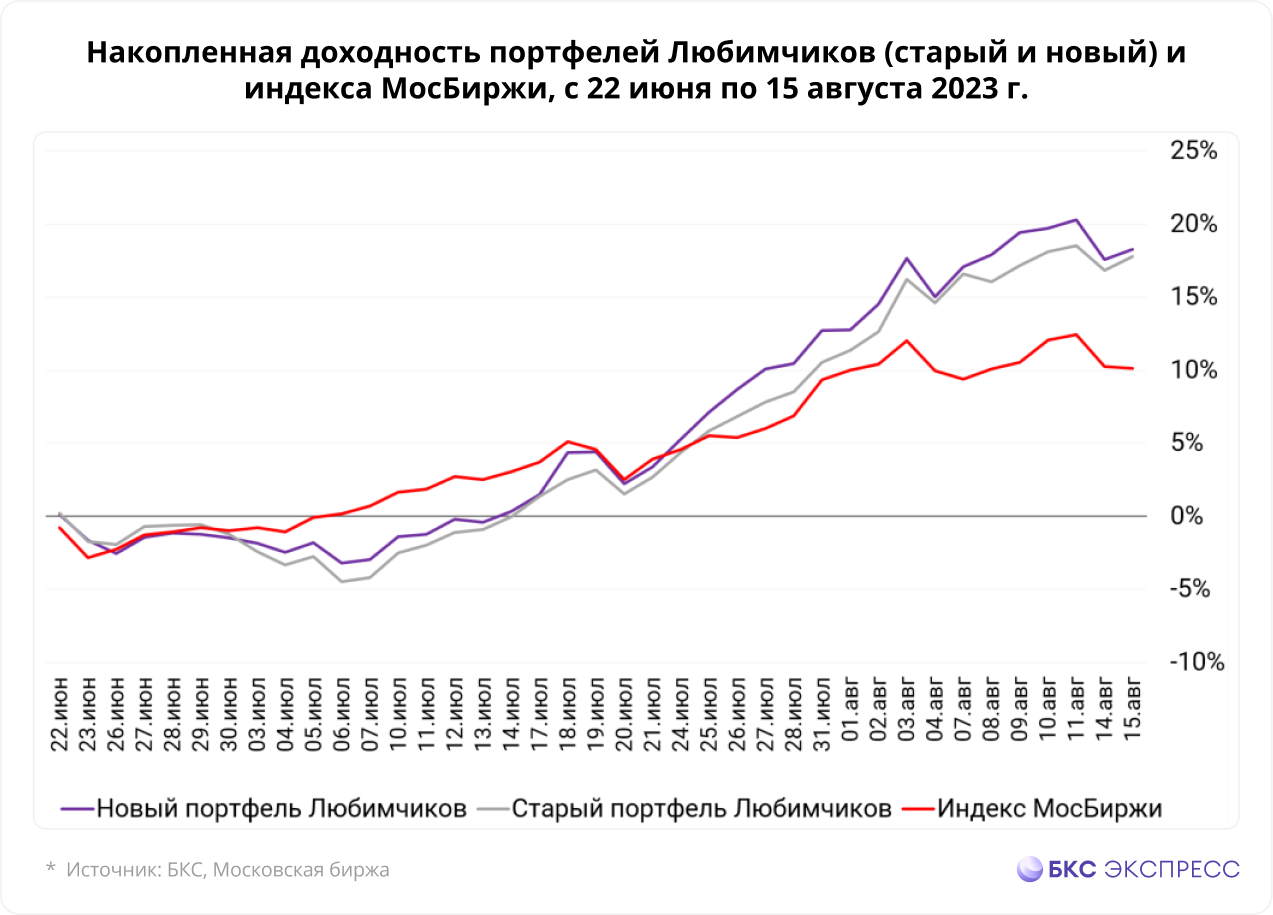

Новый портфель, выпущенный 21 июня, включал уже 33 компонента. За 39 торгово-денежных сессий с 22 июня по 15 августа накопленная доходность нового портфеля составила . +18,3%Индекс МосБиржи вырос на +10,1%, старый портфель за аналогичный период прибавил +17,8%, немного меньше нового, но всё же отставая.

Выводы за 8 месяцев наблюдений

Отслеживание популярных акций инвесторами может приносить хорошие результаты.

Подборка включала много работ из всех трёх групп. Несмотря на фильтрацию акций, в некоторых случаях наблюдались непонятные резкие повышения цен отдельных позиций портфеля.

В новом портфеле количество непростых бумаг сократилось. Основной состав составляли ликвидные инструменты, хотя низколиквидные также присутствовали. За месяц 7 из 33 компонентов потеряли в цене, а 9 — выросли менее чем на 10%. Остальные 17 бумаги тянули портфель, причем первая пятерка — представители третьего эшелона, где в последнее время происходят… мощные взлеты.

В 2023 году рынок демонстрирует рост по всем направлениям. Часто лидеры удерживают свои позиции продолжительное время. По теме подробнее читайте материал о портфелях. «выше» и «ниже».

Выбор портфеля по популярности игнорировал основополагающие факторы, что привело к большому количеству активов. При принятии инвестиционных решений необходим всесторонний анализ, а не только статистические данные.

Предполагается, что прошлые инвестиционные стратегии смогут продолжить показывать высокие показатели и превосходить фондовый рынок. Важно контролировать отдельные составляющие и время от времени перераспределять активы.

БКС Мир инвестиций