Акции для приобретения при росте доллара

Девальвация рубля порождает рост ценных бумаг. Некоторые бумаги реагируют на это почти мгновенно, в то время как другие – с задержкой. Рассмотрим, какие отрасли и компании следует выбрать, чтобы компенсировать выросшие валютные курсы.

Уходящий поезд

Прошлый опыт свидетельствует о том, что укрепление валютных курсов всегда сопровождается ростом рынка акций. Связь доллара с ведущими акциями очевидна: в течение трёх последних кварталов и то, и другое увеличились более чем на 50%.

В настоящее время разворачивается самая продолжительная и одна из самых мощных волн девальвации рубля за всю историю. С момента прошлого минимума, когда доллар начал укрепляться, курс вырос практически на 90%, так что акциям есть потенциал для дальнейшего роста.

Проанализируем прошлые спады курса рубля, изучим реакцию различных отраслей и акций во время этих периодов и после их стабилизации. Это поможет определить перспективные варианты для текущей ситуации.

Такое уже было

Вначале определим общую тенденцию рынка с помощью показателя Мосбиржи. Это поможет узнать среднее время, необходимое для того, чтобы акции по доходности в рублях приблизились к уровню в долларах.

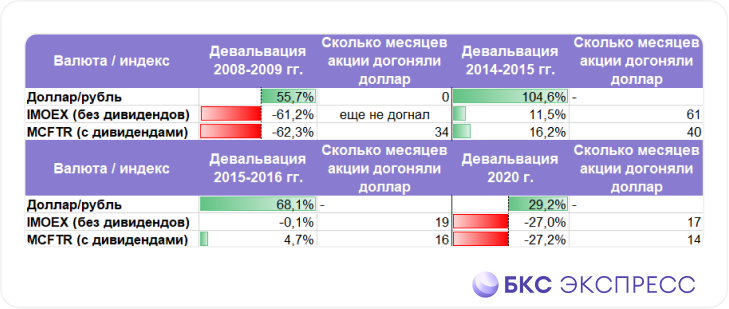

Таблица демонстрирует четыре крупных спада курса: конец двухтысячных, середина двадцатых и период пандемии.

Предыдущий год исключен, чтобы избежать смешивания с геополитическими событиями.

Главными итогами из этой информации являются:

На рынке акций реакция на стадию ослабления рубля задерживается по отношению к доллару, и может быть даже снижением котировок.

В долгосрочной перспективе рынок акций опережает доллар, но только при учете дивидендов; индекс МосБиржи без учета дивидендов с 2008 года еще не достиг уровня доллара.

Индексу Полной доходности (с дивидендами) требуется примерно двадцать пять месяцев, чтобы достигнуть уровня роста доллара.

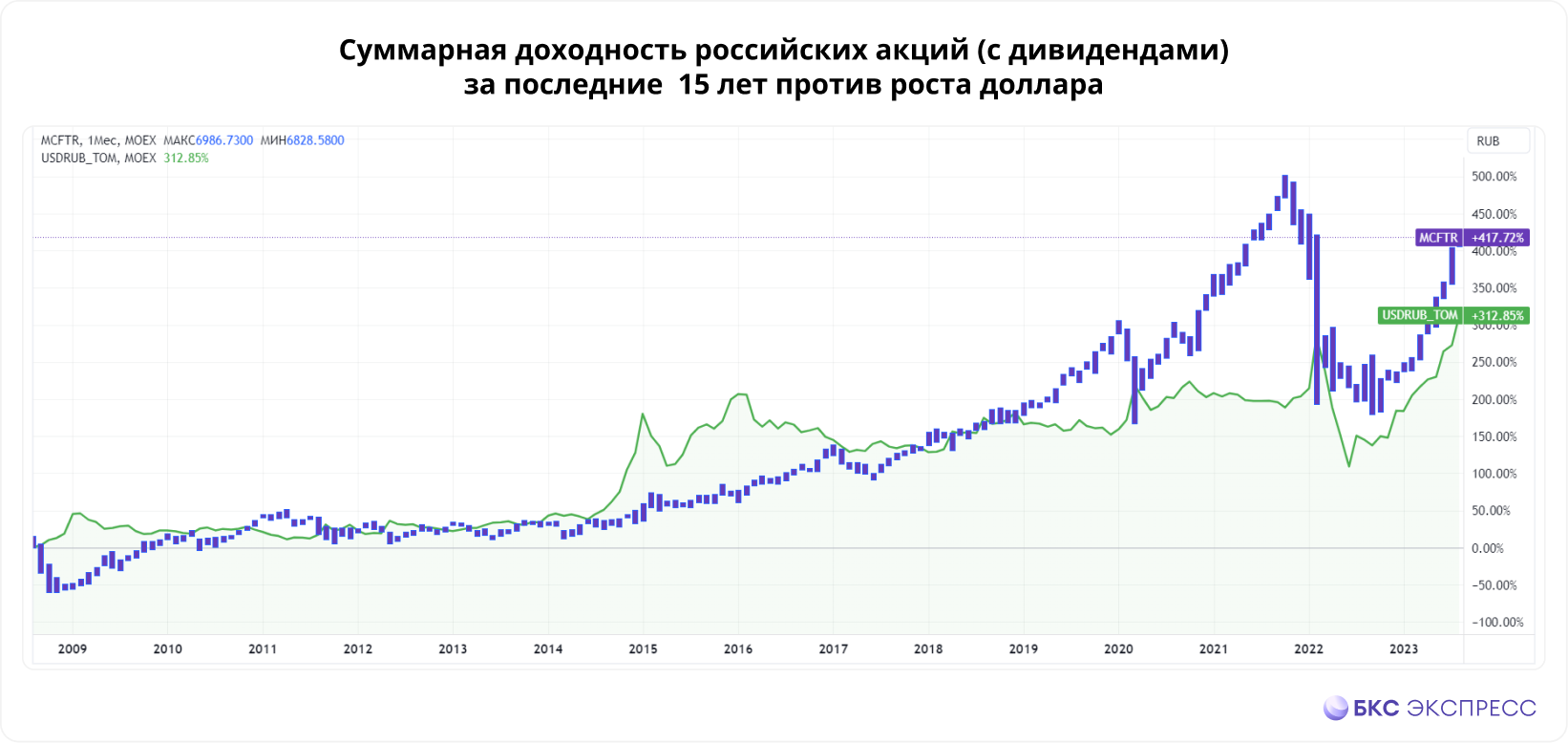

С учётом всех девальвационных волн, включая текущую, суммарный прирост Индекса Мосбиржи MCFTR уже превзошёл накопленный рост валютных курсов: +417% за 15 лет по сравнению с 312% у доллара. Следовательно, защита в акциях эффективна.

Какие отрасли важны

Главное значение для нас представляют секторы, выплачивающие дивиденды, а не только сырьевые или ориентированные на экспорт.

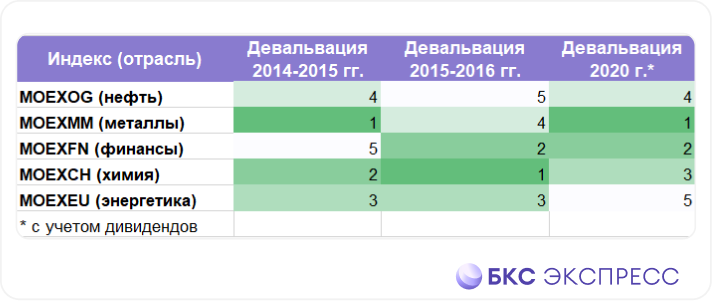

Московская биржа не предоставляет разбиения доходностей по отраслям с дивидендами за весь период, но имеются данные начиная с 2019 года, то есть период пандемии полностью попадает в этот диапазон. Для остальных периодов информация представлена «голыми» индексами (без учета дивидендов).

Вот топ-5 дивидендных секторов на Московской бирже. Их сравнивают по тому, кто раньше отыграл рост валютных курсов. Чаще всего это химическая и металлургическая отрасли, чуть реже — финансы, нефтянка и электроэнергетика.

Где есть «валютный гэп»

Внимательно изучаем ключевые показатели отраслевых индексов: выбираем 2–3 самых активных и сравниваем их прошлую доходность с доходностью доллара, определяя, какие из них показывают более высокую прибыль до других.

В прошлых периодах обесценивания в пятерку лидеров по темпам роста попадали почти одинаковые акции: среди металлургических компаний Полюс и Северсталь, у банков Сбер и ВТБ, у химиков ФосАгро и Акрон. Нефтянка — не попадает (она в догоняющих).

Хотя это может показаться нелогичным, существует причина этому: выпуск металлов и удобрений регулируется тарифами и налогами меньше, чем производство нефти и газа. Нефтяная отрасль также обладает внушительным внутренним рынком, что обеспечивает отложенный эффект.

Какие акции брать

Следует отдавать предпочтение бумагам, которые не только движутся в ногу с долларусом, но и демонстрировали высокую динамику роста по сравнению с другими ранее.

Эти акции могут быть эффективнее в сокращении «валютного гэпа» на коротких (недели, пару месяцев) и долгосрочных интервалах.

• Северсталь (Покупать. Цель на год: 1800 руб. / +35%)

• Полюс (Держать. Цель на год: 15000 руб. / +28%)

• ВТБ (Покупать. Цель на год: 0,035 руб. / +26%)

Сбер и TCS GroupУже опережают доллар. Нет смысла тактически под девальвацию их добирать. В плане погони за долларом на среднюю перспективу интереснее всего нефтегаз. Топ-3 самых динамичных в этом году:

• ЛУКОЙЛ (Покупать. Цель на год: 7700 руб. / +23%)

• Роснефть (Держать. Цель на год: 610 руб. / +10%)

• НОВАТЭК (Покупать. Цель на год: 2000 руб. / +20%)

На продолжительный период (от года) стоит обратить внимание на химиков. ФосАгро — 7800 руб. / +2% (Продавать).

БКС Мир инвестиций