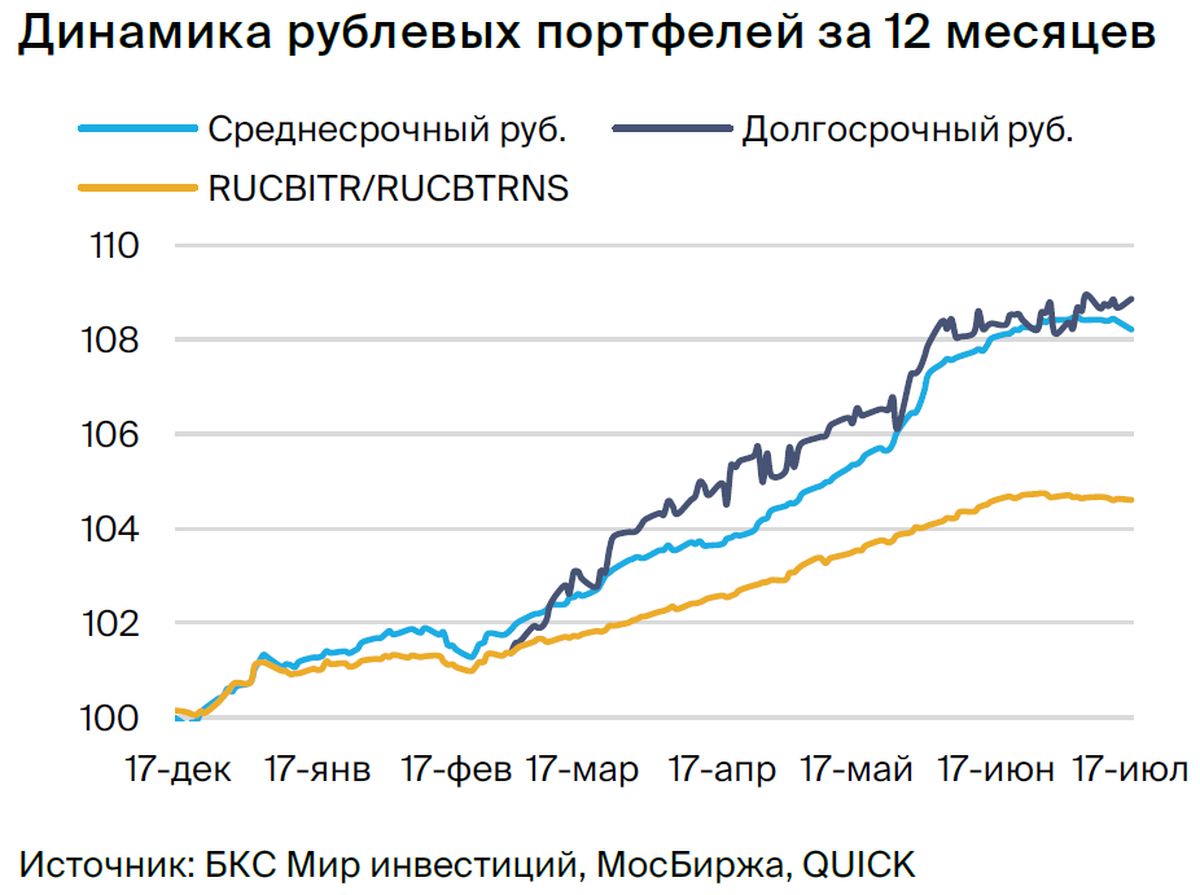

Тактический подход к среднесрочному инвестированию в рублевые облигации

Поддерживаем беспристрастное отношение к долговому рынку в российских рублях. В инвестиционном фонде среднего срока заменяем ГТЛК на компанию «ВИС».

Главное

Центральный банк увеличил процентную ставку на 1%, дав продолжение строгой позиции — с отрицательным оттенком.

Инфляция за неделю выросла до 0,18% по сравнению с предыдущей неделей.

Следующее решение Центрального банка будет зависеть от изменения уровня инфляции в ближайшее время.

Теперь Центробанк прогнозирует среднюю ставку на уровне 9%, при текущем значении 8,5%.

При сохранении ключевой ставки на уровне 8,5%, предполагается уменьшение доходности облигаций федерального займа.

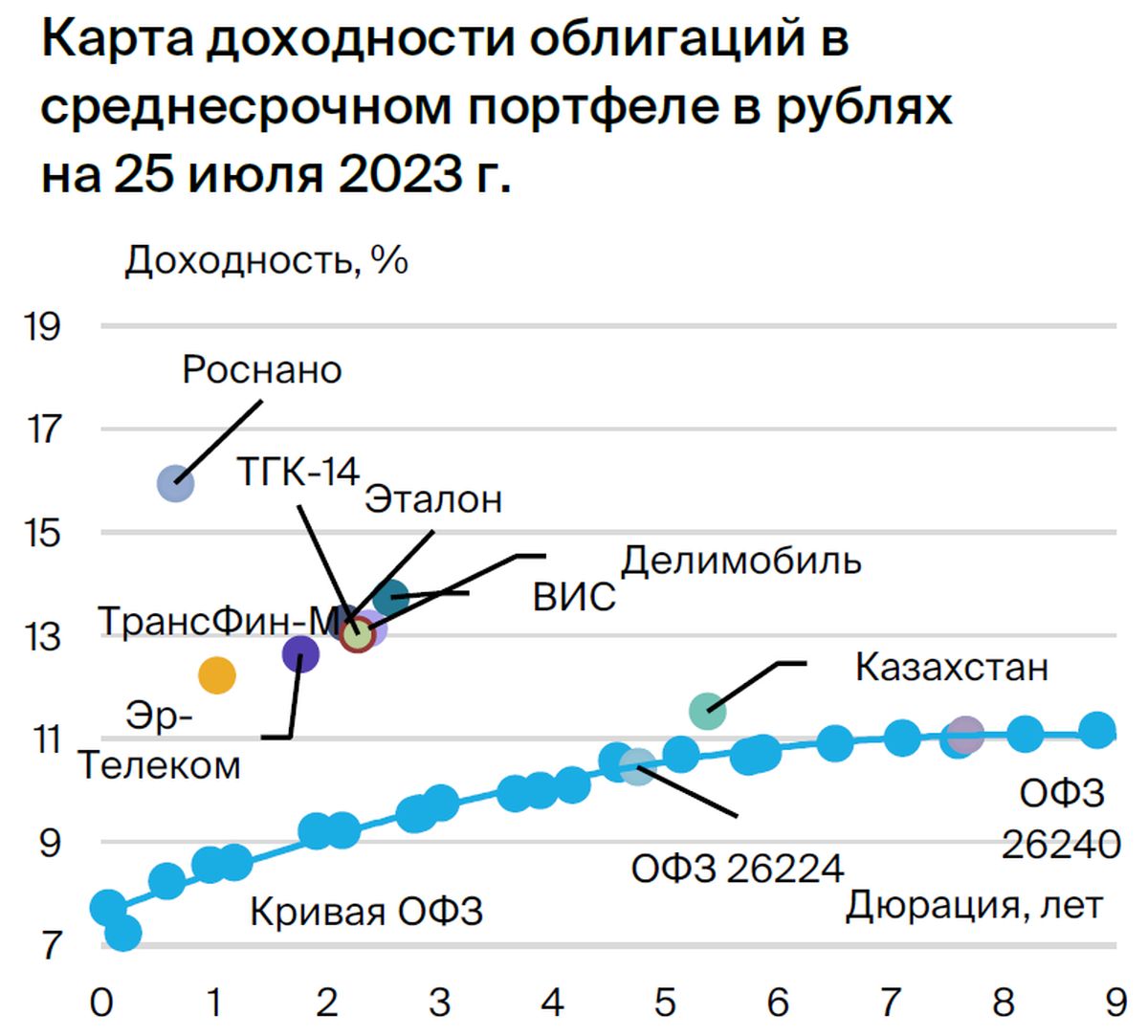

• В портфеле меняем меняем ГТЛК на ВИС.

В деталях

Банк России существенно увеличил процентную ставку – на целых 1%. Регулятор также установил среднюю ожидаемую ставку на 2023–2024 годы на уровне 9%. Однако форвардные доходности ОФЗ уже отражали ставку в диапазоне 9–9,5% до заседания. В результате реакция рынка была минимальной, а основная корректировка доходностей пришлась на другие дни недели.

Центральный Банк России направил усилия на девальвацию рубля и недостаток товаров и услуг, что частично компенсировалось увеличением импорта в июне. Предполагается стабилизация рубля на более низкой отметке, а недельная инфляция — на более низких уровнях. Долгосрочная цель по доходностям ОФЗ сохраняется около 7,5–8%, однако ее достижение планируется постепенно в течение нескольких лет.

Переходим с ГТЛК на ВИС, поскольку рынок отреагировал сдержанно на облигации ГТЛК. За последние недели годовой рост дохода ГТЛК составил всего 0,1%, но эта величина всё же превышает показатель индекса на 2%. Причиной такому эффекту служит замена бумаги группы ВИС.

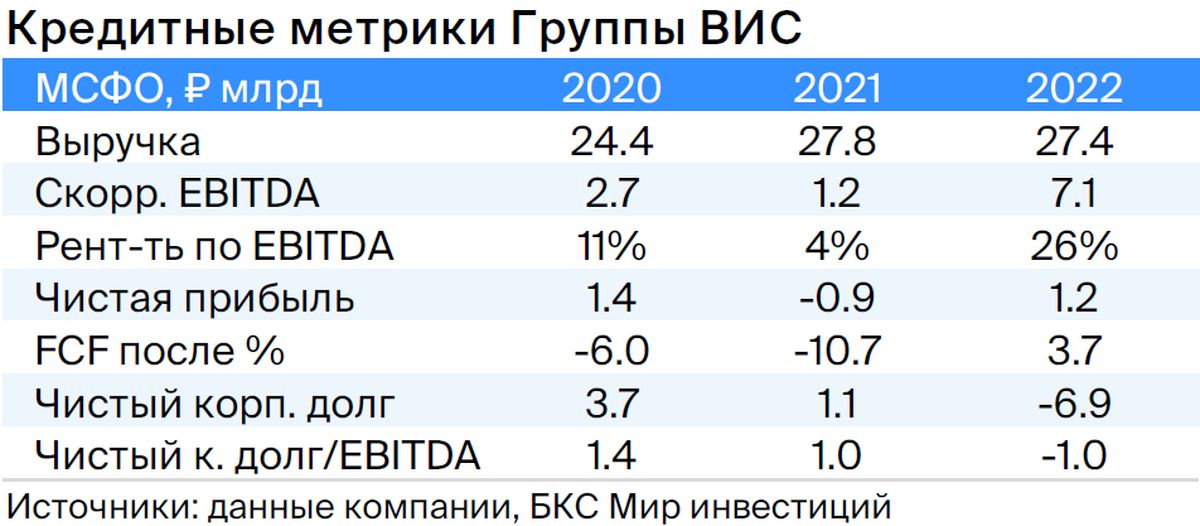

ВИС выполняет функции подрядчика и владельца концессий/государственно-частных партнерств по строительству дорог и социальной инфраструктуры. Финансовая устойчивость компании обеспечивается низкой долговой нагрузкой (корпоративный долг/EBITDA — 1,3х, а чистый долг отрицательный) и началом ввода крупных ГЧП проектов, которые гарантируют практически безрисковый доход. Долг по ГЧП не связан с подрядным бизнесом и обеспечен платежами от субъектов с рейтингом не ниже А-. Акционером компании является И.А.Снегуров (100%), имеющий опыт работы с 2005 года.

Выпуск БО-П04 торгуется с более высокой доходностью по сравнению с облигацией с погашением через полгода. Автобан, имеющий лучшие показатели бизнес- и финансового рисков, торгуется со спредом в 250 пункта базиса. Предполагаем уменьшение спреда до 300 пунктов базиса. Ожидается снижение доходности на 1,5–2%, потенциальный доход за полгода составит 11%.

Эмитенты и выпуски

Эталон

Серия 002P-01

Строительство жилья бизнес и комфорт-класса в Москве и Санкт-Петербурге — основная деятельность девелопера. Низкий чистый долг (0,9х на конец 2022 г.), средняя рыночная позиция и потенциальная поддержка АФК Система формируют основу кредитоспособности.

Акционерами компании являются АФК Система (49%), Mubadala (полностью государственная компания ОАЭ) (6%), Kopernik (5%), Prosperity Capital (4%), а также акции в свободном обращении составляют 36%.

Выпуск 002P-01 продаётся по цене на 50 балла пунктов выше своей внутренней кривой и на 140–190 балла пунктов выше, чем аналогичные предложения от конкурентов с равными уровнями риска.

Аналитики БКС Мир инвестиций советуют покупать акции Эталона по цене 120 рублей.

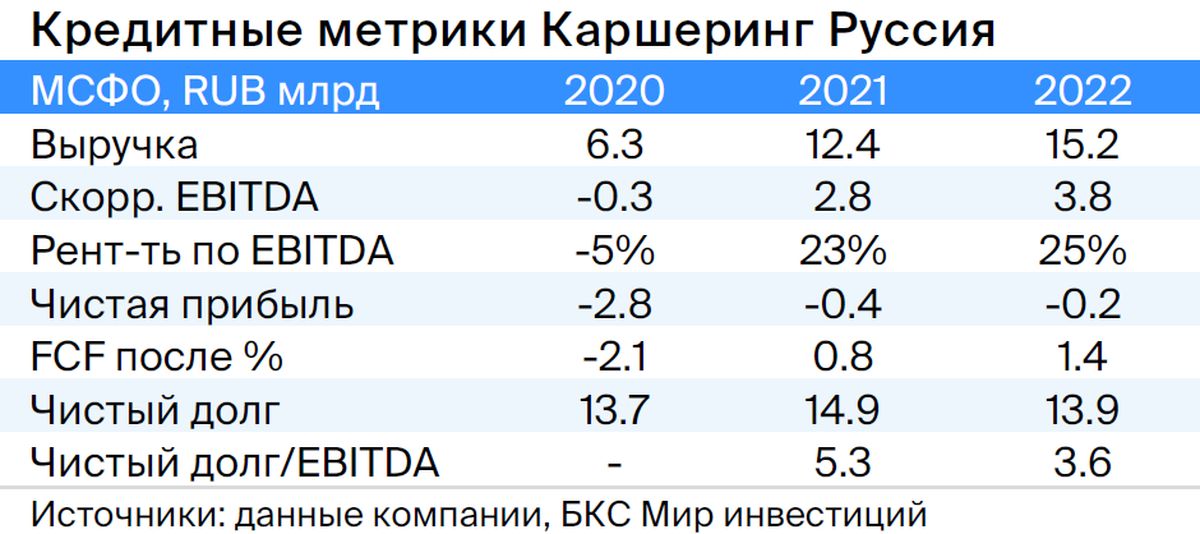

Каршеринг Руссия

Серия 001Р-02

«Делимобиль», работающий под брендом Каршеринг Руссия, занимает первое место на рынке совместного пользования транспортными средствами в России. С 2015 года компания расширила свою деятельность до десяти городов, охватывая более четверти городского населения. В Москве доля рынка «Делимобиля» составляет около 50%.

Высокая рентабельность по EBITDA — 25%, по операционной прибыли — 11%. Эмитент задействует лизинг и акционерные займы для финансирования. Долговая нагрузка средней величины: соотношение Чистый долг/EBITDA на 31 декабря 2022 года — 3,9х, прогнозируемый показатель в 2023 году не превысит 3,0x.

По состоянию на 31 декабря 2022 года имеющихся денежных средств хватает для покрытия краткосрочных обязательств в текущем году с учётом продления кредитов от связанных сторон — 6,4 млрд рублей.

Компания — главное действующее имущество компании Delimobil Holding S. A. Основатель и председатель совета директоров компании Винченцо Трани владеет 87% акций, а банк ВТБ — 13%.

Акции Каршеринг Руссия котируются на уровне 100–150 пунктов больше по сравнению с ценными бумагами, имеющими большой разброс курсов относительно государственных облигаций. Возможный доход за шесть месяцев составляет более 8%.

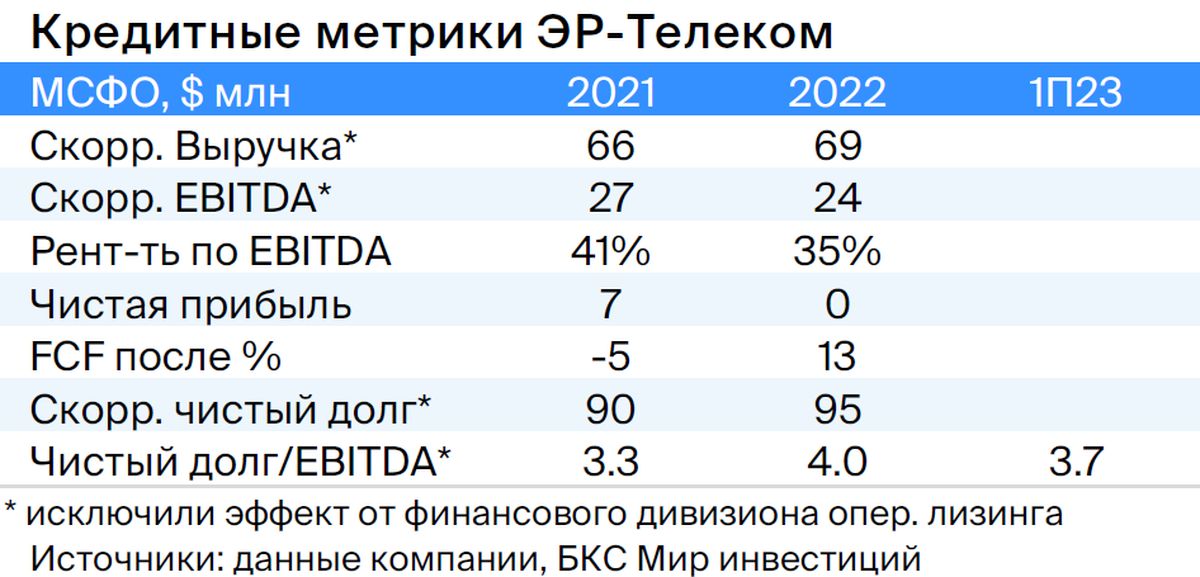

ЭР-Телеком

Серия ПБО-02-03

ЭР-Телеком — российский оператор связи, предлагающий быстрый интернет в домах и организациям под брендами Дом.ру, Акадо, iHome, Сибтелеком и другими.

Компания имеет среднюю стабильность бизнеса — выручка в 2022 году увеличилась на 5%. Показатель Чистый долг/EBITDA — 3,7х свидетельствует о повышенной долговой нагрузке. В 2023 году ожидается снижение долговой нагрузки до уровня ниже 3,5х, что связано с ростом тарифов на 10% в первом полугодии 2023 года.

По имеющимся сведениям, предполагаемый контроль над компанией принадлежит Кузяеву, который в 2000-х годах продал Пермнефть ЛУКОЙЛу приблизительно за четыреста миллионов долларов.

Выпуск ПБО-02-03 будет торговаться с 13 июля и будет оценен на 1,5% выше собственной кривой и на 1,8% выше сопоставимой АФК Система. Предполагаемый доход составит 8% за полгода.

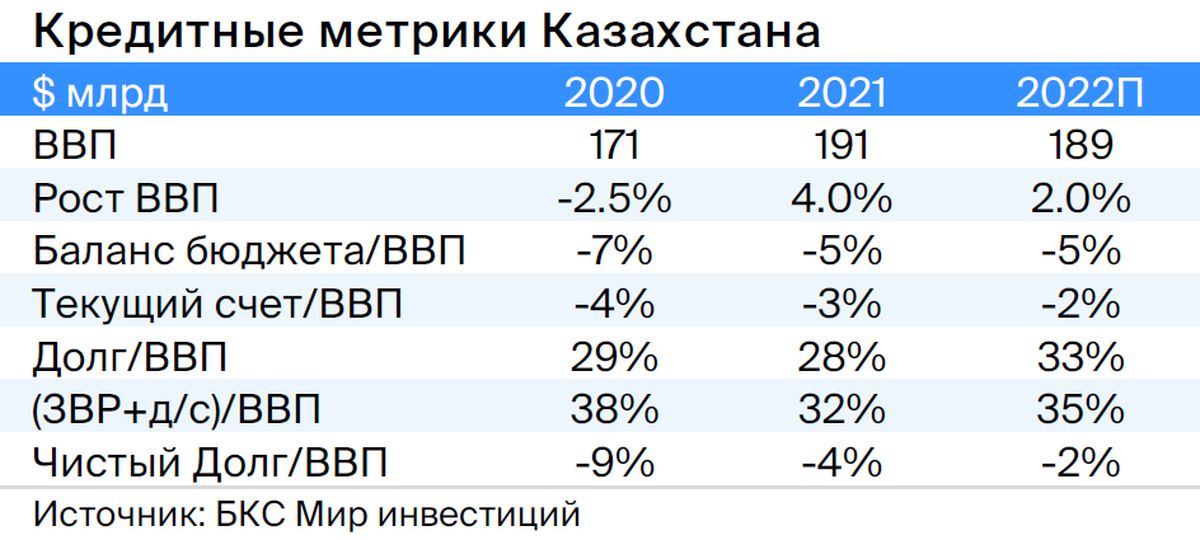

Казахстан

Серия 11

В Казахстане функционирует устойчивая к кризисам экономика, обусловленная плавающим курсом национальной валюты, высоким процентом экспорта (33% от ВВП) и отрицательным чистым долгом (-2% от ВВП). Это должно способствовать повышению привлекательности экспорта, улучшению торгового баланса и увеличению налоговой базы.

Серия 11 выпуска торгуется с разницей в 30–50 базисных пунктов от своей кривой.

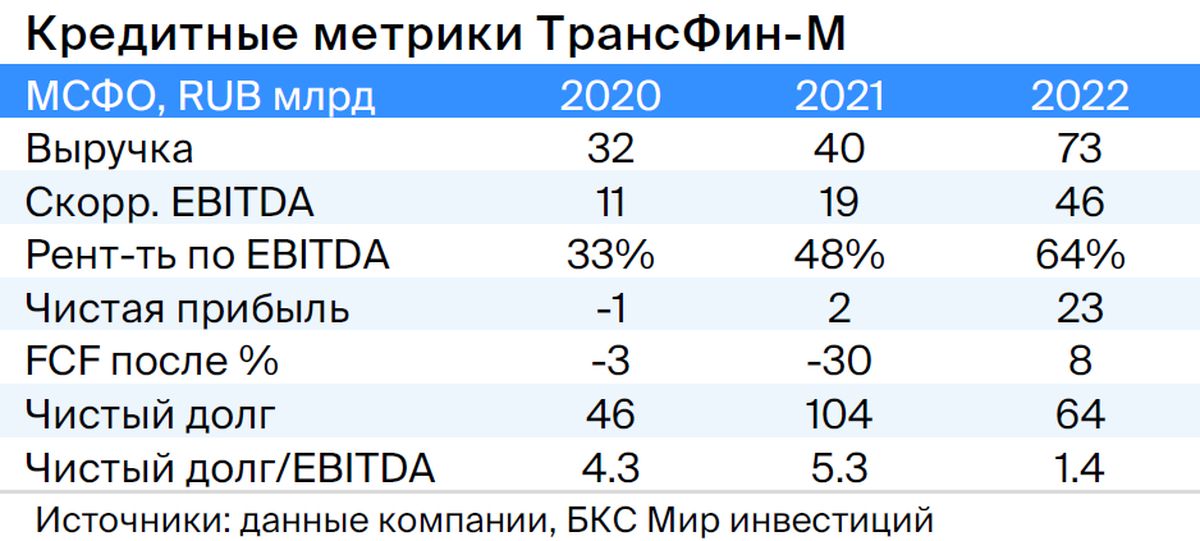

ТрансФин-М

Серия 001Р-07

Предприятие имеет парк из семидесяти тысяч вагонов (шесть процентов рынка) и осуществляет транспортировку металлов, угля и других грузов — является железнодорожным оператором.

Низкая текущая задолженность: чистый долг/EBITDA равен 1,4x, а цены на аренду полувагонов достигли локальных максимумов. Компания обладает высокой ликвидностью (43 млрд руб.), достаточной для погашения всех обязательств в течение двух лет, включая выбранную нами облигацию.

Алексей Тайчер, контролирующий акционер, ранее занимал руководящие посты в структурах РЖД (ПГК и ФГК), что свидетельствует о его профессионализме в данной отрасли.

Планируется удержание уровня денежных средств на высоком значении, несмотря на выплату дивидендов в размере 10 млрд руб. в первом квартале 2023 года. Справедливый спред оценивается в 350 базисных пунктов при существующих 740 базисных пунктах, а справедливая YTM — в 11,4% при текущих 13,6%.

Потенциальный доход — 8% за полгода.

Роснано

Серия 001Р-04

Роснано — финансист, помогающий высокотехнологичным отраслям России. Компания делает рискованные инвестиции в портфели и стартапы, имея большой уровень задолженности. Устойчивость Роснано обеспечивается государственной поддержкой, которая уже оказывается.

В 2022 году бюджет погасил десять миллиардов рублей облигаций без госгарантий. Президент и министр финансов в конце 2021 года публично заявили о поддержке Роснано, в том числе по облигациям без госгарантий (глава Минфина), а с 2008 года только одна госкомпания, ФЛК Лизинг, объявила дефолт по публичным обязательствам из-за непрямой структуры акционеров (54% ОАК и 32% государство). Акционеры: Россия — 100% напрямую.

При низкой кредитной способности и отсутствии рейтингов, уровень доходности в 14–15% при нынешней YTM 26% и раз Spread в 600–700 п.п. представляется обоснованным.

Потенциальный доход — 20% за полгода.

ТГК-14

Серия 001Р-01

ТГК-14 управляет электростанциями, обеспечивающими теплом и электричеством население и предприятия Забайкальского края и Бурятии, занимая 30% доли рынка теплоснабжения в центральных городах.

80 процентов выручки предприятия регулируются тарифами, которые индексируются ежегодно по инфляции. Долговая нагрузка средняя: чистый долг к EBITDA на 31 декабря 2022 года — 2,2х, прогнозируемый показатель в 2023 году не превышает 2,0х. Ликвидность высокая — краткосрочный долг рефинансирован. Главным риском является рост цен на топливо.

93,8% акций владеет АО «ДУК», её бенефициарами являются К. Люльчев (78%) и В. Мясник (22%). Оба обладают опытом в энергетике. В свободном обращении находятся 6,2% акций.

Позитивное влияние выгодных цен на уголь в долгосрочных соглашениях для ТГК-14 может уменьшить прибыльность до уровня 12,0–13,0%.

Потенциальный доход — 10% за полгода.

Россия

Серия 26240 и 26224

Предполагается снижение ставок вслед за стабилизацией инфляции во III–IV кварталах 2023 года и сужение разницы с собственной кривой ОФЗ на 25 базисных пунктов с 26242 по 26224 после возобновления аукционов, так как для новых размещений в выпуске 26242 доступно 51% из 500 млрд руб.

В долгосрочной перспективе при достижении инфляции целевого уровня доходность может снизиться до 7,5–8,0%, а к концу 2023 года — до 10,0% по 6-летнему выпуску.

Группа ВИС

Серия БО-П04

ВИС — подрядчик и владелец концессий/ГЧП проектов по строительству дорог и социальной инфраструктуры. Кредитоспособность компании основана на низкой долговой нагрузке (1,3х условного показателя Корпоративный долг/EBITDA) и положительном чистом долге, а также начале ввода крупных ГЧП проектов, которые обеспечат практически безрисковый доход.

Обязательства по договорам о государственном контракте практически никак не связаны с подрядной деятельностью и обеспечены платежами от юридических лиц с рейтингом не ниже А-. Акционер Снегуров И.А. владеет 100% акций компании и имеет опыт работы с 2005 года.

Эмиссия БО-П04 продается по цене на 0,5 процентного пункта выше, чем ее облигация с погашением через полгода раньше. Предполагаем снижение доходности на 1,5–2 процента; потенциальный доход за полгода составит 11 процентов.

БКС Мир инвестиций