ФРС и реакция рынка на действия регулятора.

Что происходит

Федеральная резервная система во среду подняла ставку по федеральным фондам на 25 базисных пунктов, до 5,25–5,50%. Глава ФРС Пауэлл сообщил, что базовая инфляция все еще находится на высоком уровне, и ключевая ставка может быть повышена в сентябре. Рынок позитивно реагирует на заявления ФРС: S&P 500 и индустриальный индекс Dow Jones обновляют максимумы, а технологический NASDAQ стремится к ним присоединиться.

Инфляция не страшна

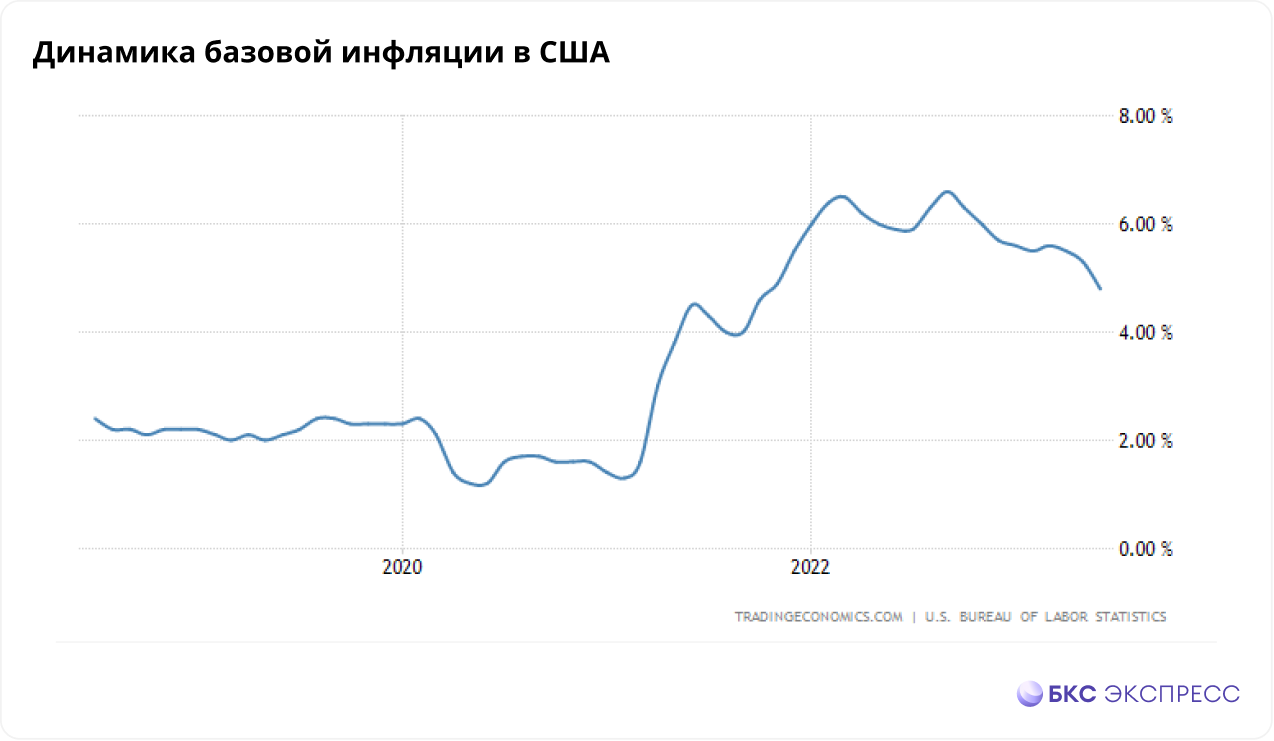

Базовая инфляция, которой руководство ФРС ориентируется в денежно-кредитной политике, заметно снизилась по сравнению с 2022 годом и все еще превышает официальный целевой показатель Федрезерва в 2%. Это позволяет регулятору поддерживать ставки на высоком уровне. Вне зависимости от этого, рынок акций не ощущает негативного влияния.

Устойчивое повышение цен на американские акции указывает на готовность рынка к сценарию повышения процентных ставок и надежду на отсутствие глубокой рецессии в США.

Зависимости меняются

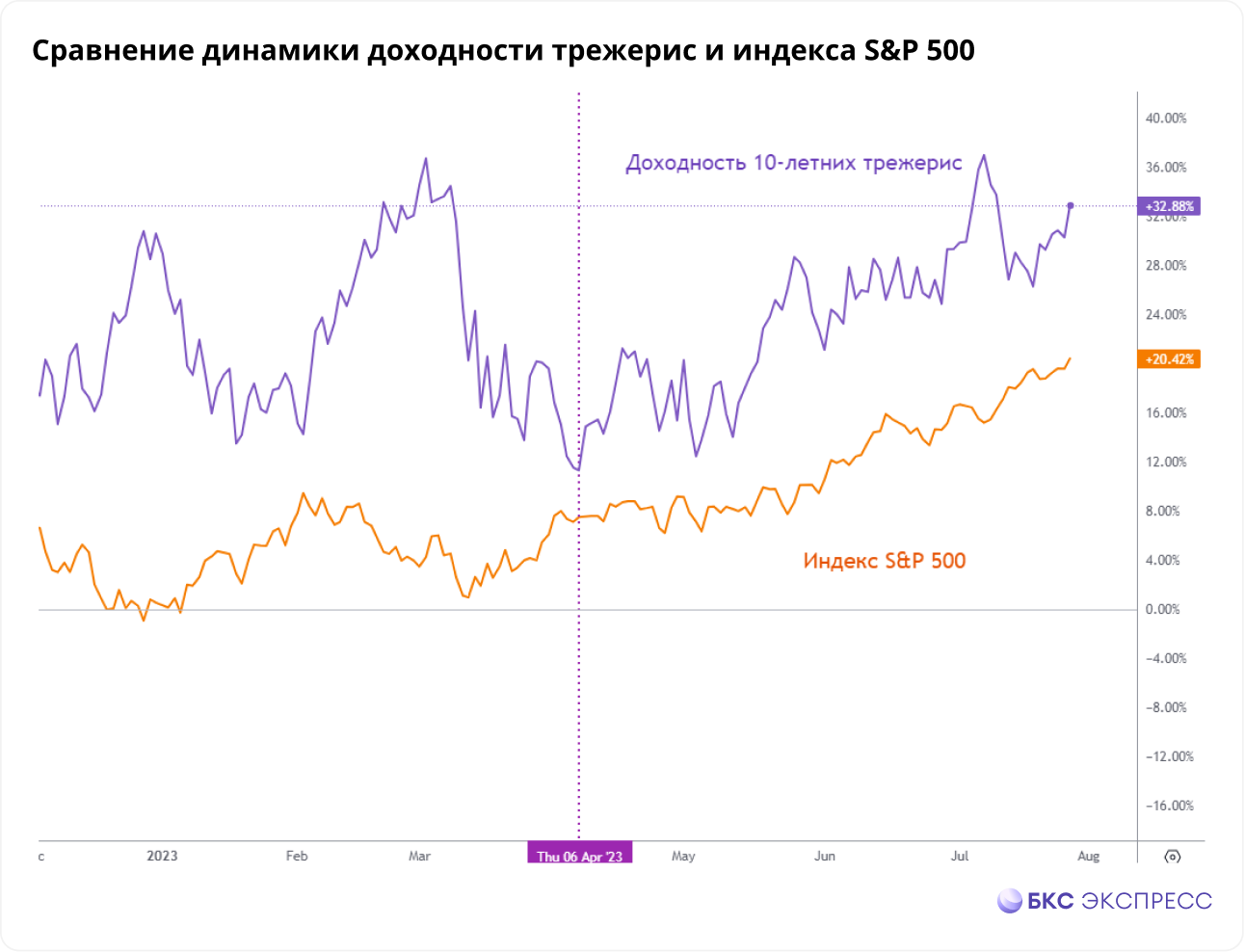

Исторически стоимость акций противостояла доходности трежерис: рост доходности казначейских обязательств приводил к падению стоимости акций из-за необходимости предложить рынку большую доходность. С весны 2023 года, как видно на графике ниже, эта тенденция изменилась кардинально: бумаги растут вместе с увеличением доходности облигаций.

Возможно, со временем ситуация примет прежний ход, но в течение текущего года рост ценных бумаг сохранится.

Развитие искусственного интеллекта выступает долгосрочным фактором роста американской и мировой экономики. В связи с этим в 2023 году заметно выросли акции крупных технологических компаний, вслед за чем биржевые участники активно приобретают и другие бумаги, которые пока не показали существенного прироста.

На что делать ставку

На рынке наблюдается активная торговля, и участники могут свободно перемещаться между разными секторами. В связи с этим целесообразно строить портфель, состоящий из акций компаний с крепкими финансовыми показателями и значительным потенциалом развития.

Bank of America (Покупать. Цель на год: $35 / +9%)

Один из мировых лидеров финансового сектора. Общий капитал группы компаний — более 3 триллионов долларов, кредитный портфель оценивается в 1 триллион долларов.

Банк Америки подготовился к замедлению экономики лучше, чем к предыдущему глобальному кризису. Качество активов высокое: доля просроченной задолженности в пик кризиса в 9 раз ниже, чем в 2009 году — 0,4% против 3,5%, покрытие резервами в 3 раза выше — 3х против 1х.

Повышение процентных ставок увеличит доход, операционные расходы будут находиться под контролем. Высокое качество активов снизит отчисления в резервы — стоимость риска на докризисном уровне составляет 20–40 базисных пунктов. Это позволит банку достичь рентабельности капитала в 13% через три года.

United Airlines (Покупать. Цель на год: $65 / +20%)

Одна из крупнейших авиалиний в США.

Предполагается возврат к прежним объемам потребности в авиаперевозок вследствие роста командировок и международных путешествий. Возможно, рост доходов компании затмит сложности, обусловленные инфляцией.

С момента вспышки пандемии United Airlines сокращала расходы для обеспечения работы при низком доходе, что увеличивает её возможности выиграть от возрождения объёмов авиаперевозок.

Newmont (Покупать. Цель на год: $55 / +31%)

Newmont — ведущая американская компания по добыче золота, обладающая доказанными запасами золота в своих месторождениях объемом около 24 миллионов унций и возможными запасами приблизительно 72 миллиона унций.

• Устойчивые объемы производства — рост на 1% в год до 2027 г.

• Увеличения капзатрат в 2023 г. на 17% г/г.

Компания предлагает стабильный доход от дивидендов – 3,6% в год.

Цена золота, составляющая 1940 долларов за унцию, на восемь процентов выше среднего показателя прошлого года. Если цена останется такой же, прибыль Newmont в текущем году увеличится на восемь процентов.

AMD (Покупать. Цель на год: $170 / +50%)

В рейтинге микропроцессоров на базе x86 занимает вторую позицию после Intel и возглавляет рынок графических процессоров.

В июне AMD представила обновления ассортимента продукции, новые сервисы и партнёрские программы. Ключевым моментом стало изложение стратегии компании в области искусственного интеллекта.

AMD запланировала выпуск семейства процессоров MI3000 — четвёртого поколения процессоров AMD EPYC 97X4, отличающихся наивысшей в отрасли плотностью и характеристиками для облачных приложений.

В третьем и четвертом кварталах 2023 года AMD вернется к росту прибыли по сравнению с предыдущим годом. Ее акции не полностью отражают долгосрочный потенциал роста выручки, доходности и доли рынка, которую компания может занять у Intel.

Банк России установил, что покупка ценных бумаг компаний из недружественных стран разрешена исключительно квалифицированным инвесторам. Узнать о получении статуса «квала» можно здесь.

БКС Мир инвестиций