Изменения в краткосрочных идеях от БКС

Среднесрочно на Московской бирже наблюдается восходящий тренд. В краткосрочной перспективе возможно небольшое падение.

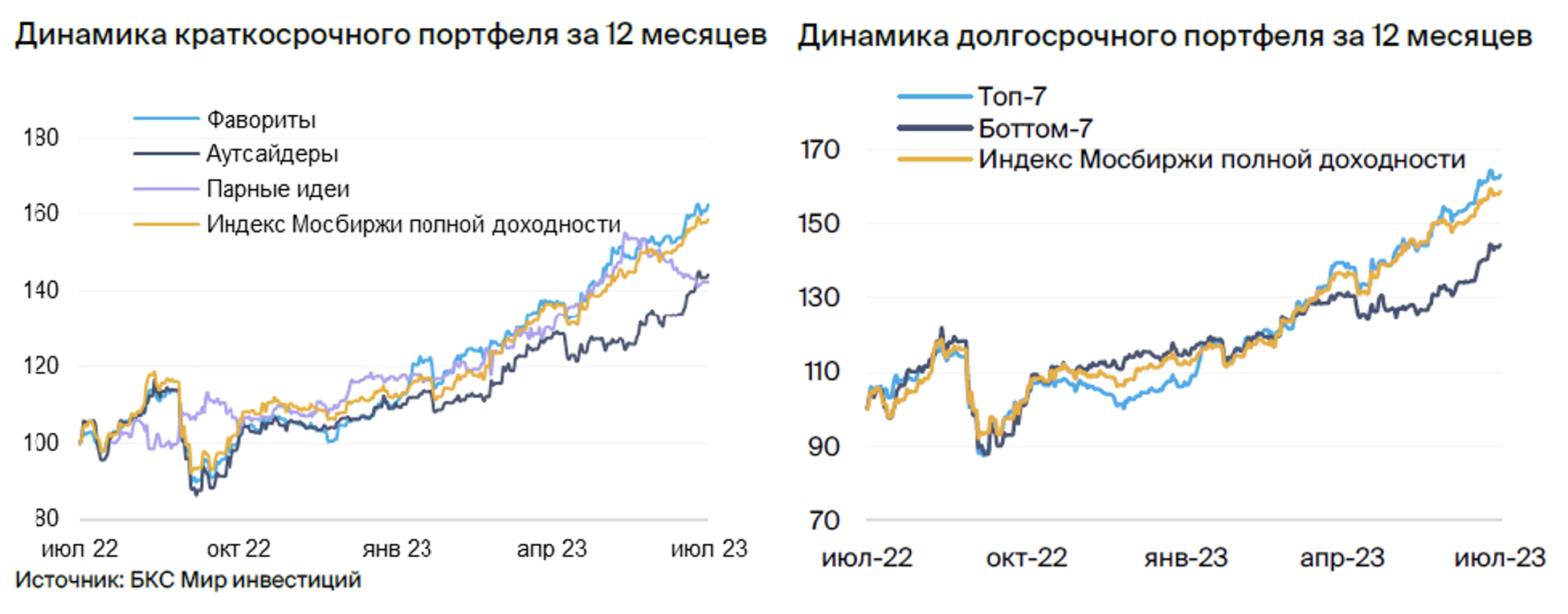

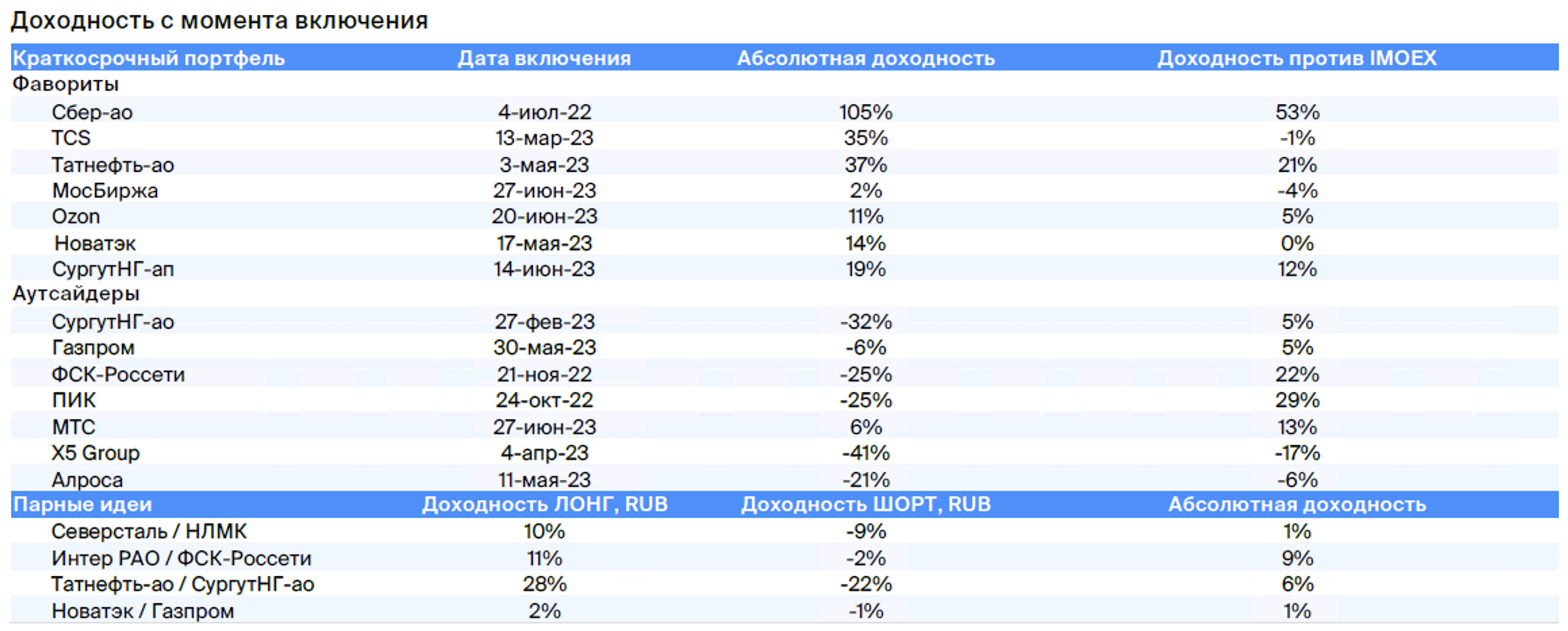

Краткосрочные идеи

• Сбербанк заменили на ЛУКОЙЛ, X5 Group — на ЛСР.

• Фавориты:Лукойл, Группа TCS, Татнефть АО, Московская Биржа, НОВАТЭК, Сургутнефтегаз АП и Озон.

• Аутсайдеры: Сургутнефтегаз-ао, АЛРОСА, ФСК-Россети, ПИК, МТС, ЛСР и Газпром.

• Парные идеи:Интер РАО / ФСК-Россети, Татнефть АО / Сургутнефтегаз АО, Северсталь / НЛМК и НОВАТЭК / Газпром.

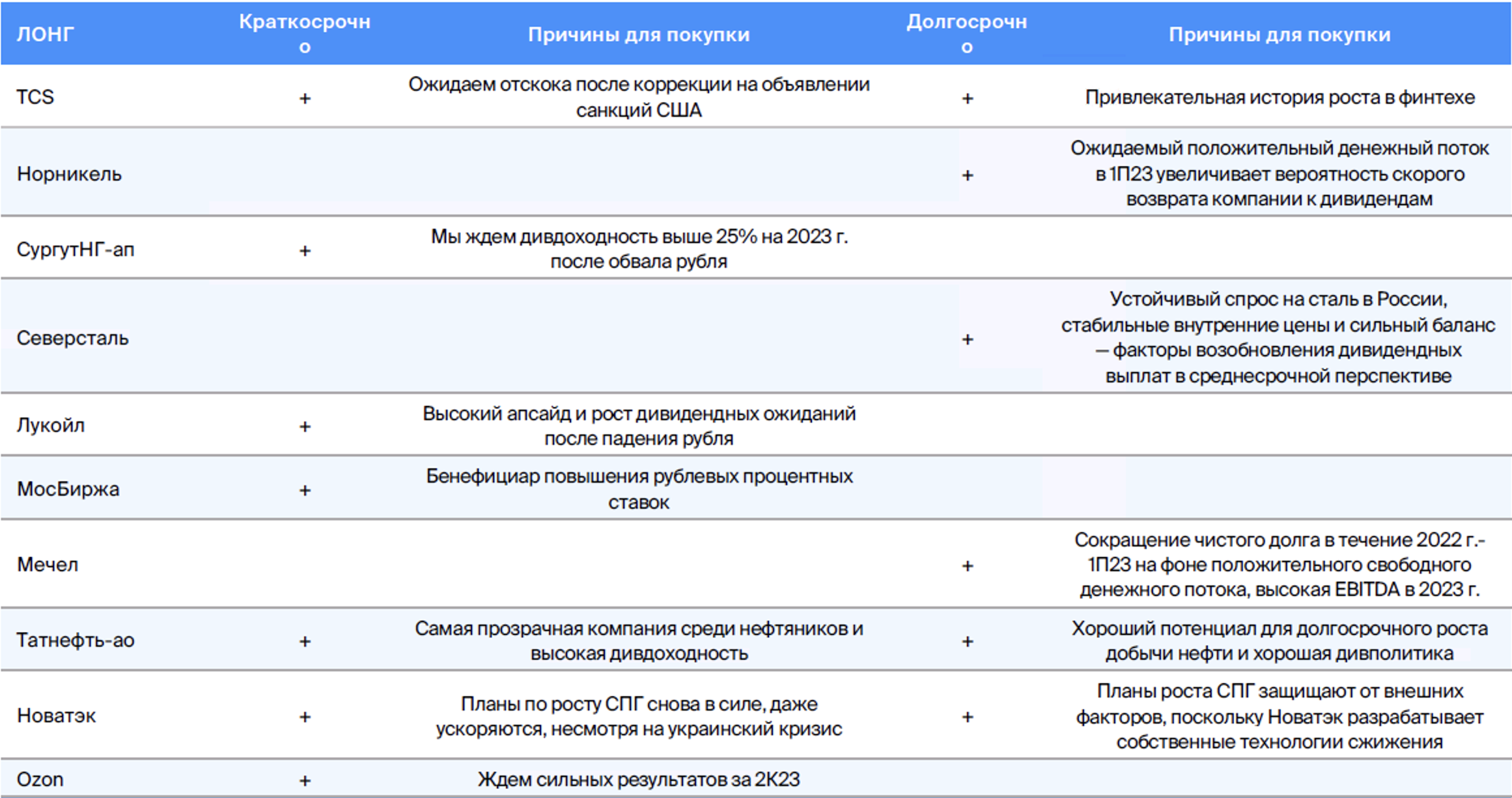

Долгосрочные идеи

• Без изменений.

• Топ-7:Мечел, Татнефть, Норникель, Сбербанк, Северсталь, Новатэк и Тинькофф Банк.

• Боттом-7:Сургутнефтегаз АО, ФСК-Россети, Магнит, АЛРОСА, ФосАгро, Газпром и РусГидро.

В деталях

Краткосрочные фавориты

• TCS Group — высокие темпы кредитования в 2023 г.

Татнефть-АО отличается высокой прозрачностью и выплачивает внушительные дивиденды.

Первая очередь проекта «Арктик СПГ 2» от компании НОВАТЭК будет доставлена из Мурманска.

Девальвация рубля может сказаться на выплатах дивидендов Сургутнефтегаз-апа.

Озон ожидает сильных результатов за второй квартал 2023 года по МСФО.

На Московской бирже рост доходности связывают с повышением ключевой ставки.

Из-за роста ключевой ставки Сбербанк мы откладываем, так как это повысит расходы на привлечение средств и может снизить прибыль в ближайшем будущем.

Акции ЛУКОЙЛа привлекательны из-за роста дивидендных ожиданий в условиях снижения курса рубля.

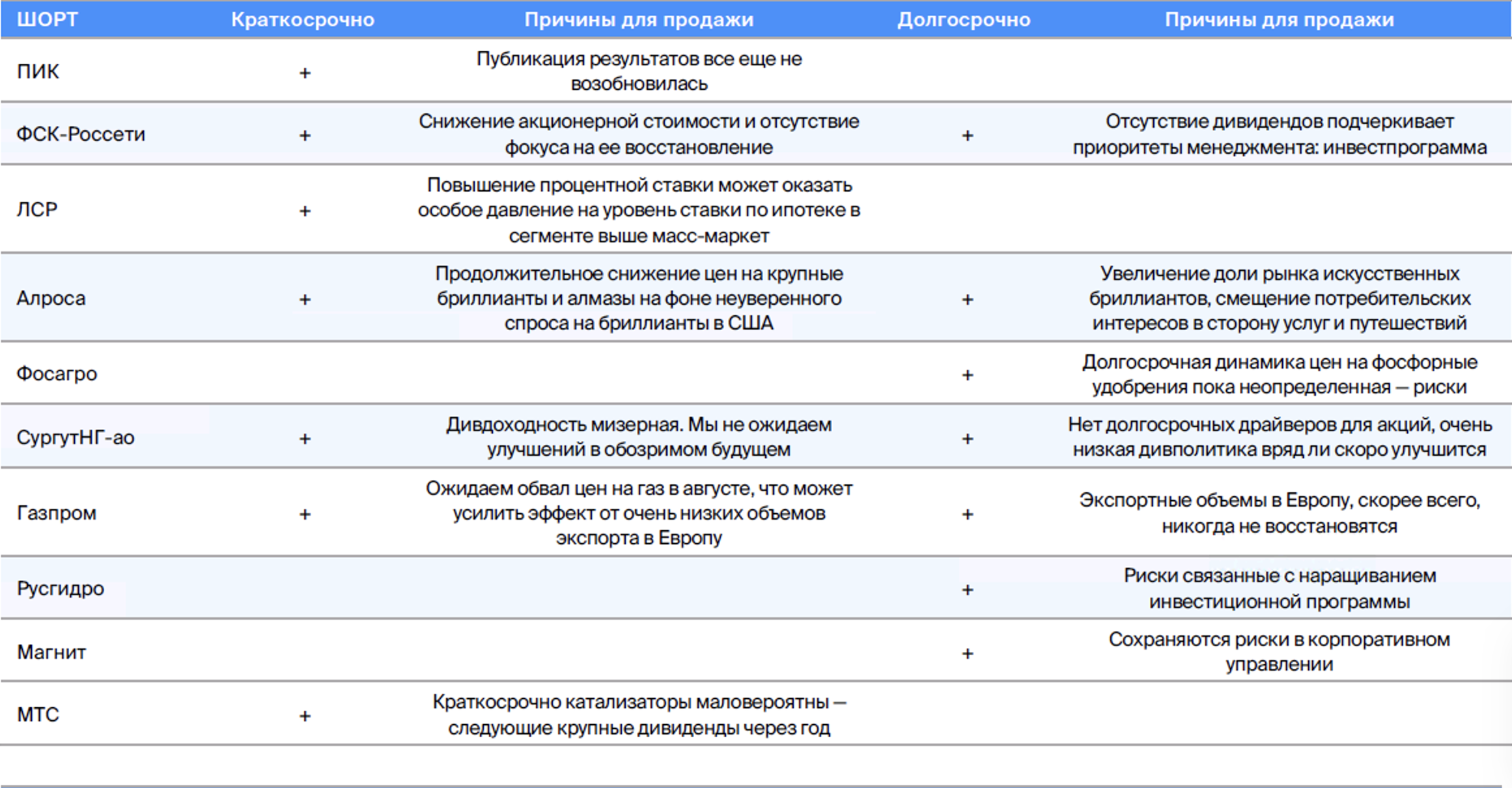

Краткосрочные аутсайдеры

Ожидается, что дивиденды от «Сургутнефтегаза» будут оставаться очень низкими.

Спрос на драгоценности в Америке и Китае оказывает влияние на компанию Алроса.

ФСК-Россети не заплатит дивиденды на длительный период.

Компания ПИК не предоставляет отчетность продолжительный срок.

Предположительно, в августе ожидается уменьшение стоимости газа для европейских потребителей со стороны Газпрома.

• МТС — нет катализаторов для роста.

Группа Х5 прекращает деятельность в связи с принятием Государственной Думой законопроектов о перерегистрации.

Учитываем ЛСР, поскольку ужесточение денежно-кредитной политики может повлиять на процентные ставки по ипотечным кредитам, в частности на сегмент, превосходящий массовый рынок.

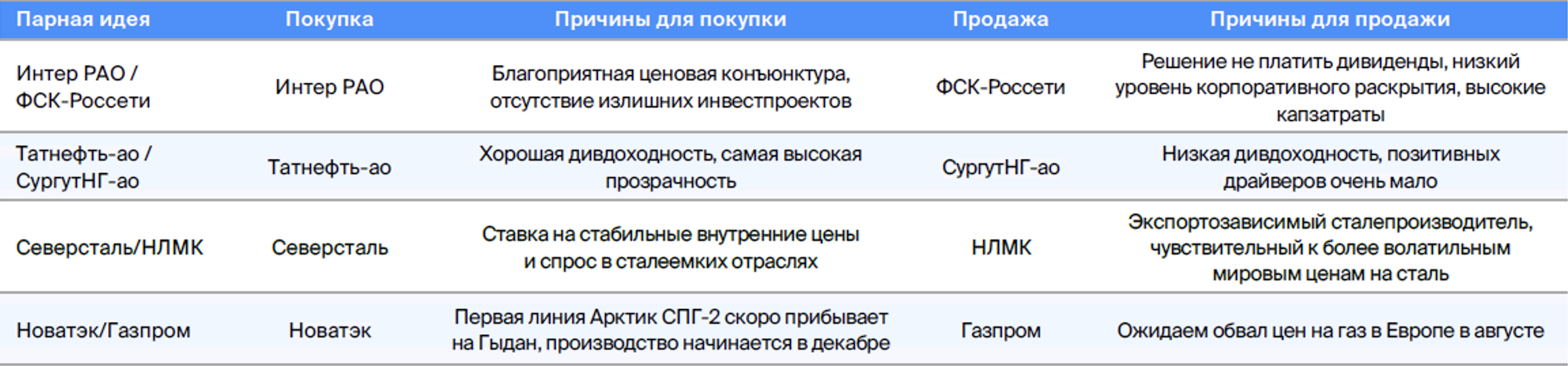

Парные идеи

• Лонг Интер РАО / Шорт ФСК-РоссетиНам привлекательна Интер РАО из-за позитивной ценовой динамики на оптовом рынке, в отличие от ФСК-Россети, акции которой могут показывать худшие результаты, чем рынок, из-за новостей о невыплате дивидендов, направляемых на инвестиционные программы без ясной окупаемости.

• Лонг Татнефть-ао / Шорт Сургутнефтегаз-аоТатнефть демонстрирует наибольшую прозрачность в секторе и располагает благополучной дивидендной политикой, тогда как обыкновенные акции Сургутнефтегаза считаются самыми малопривлекательными с худшей в классе доходностью от дивидендов, практически без перспектив улучшения ситуации.

• Лонг НОВАТЭК / Шорт ГазпромВ августе котировки НОВАТЭКа могут подняться из-за новостей о завершении строительства первой линии проекта «Арктик СПГ 2», а акции Газпрома, наоборот, могут упасть вследствие предполагаемого снижения цен на газ в Европе.

• Лонг Северсталь / Шорт НЛМК«Северсталь продолжает ориентироваться на российский рынок, который демонстрирует стабильность, в то время как зарубежные активы НЛМК страдают от снижения цен на слябы.»

Изменения в портфелях БКС

Корзина фаворитов — краткосрочный портфель

Исключаем акции СбербанкаАкции Сбера, с момента включения в портфель, выросли на 105%, опередив индекс МосБиржи на 53 процентных пункта. В фоне повышения ключевой ставки и возможного дальнейшего ужесточения монетарной политики ЦБ стоимость фондирования может возрасти, что негативно отразится на марже в среднесрочной перспективе.

Добавили ЛУКОЙЛМы видим хороший потенциал для роста вплоть до нашей целевой цены при условии апсайда 24% и увеличении дивидендных ожиданий вслед за падением курса рубля.

Корзина аутсайдеров — краткосрочный портфель

Исключаем акции X5 GroupИз аутсайдеров на фоне одобрения законопроектов по редомициляции Госдумой. Ожидаем слабой рентабельности во II квартале 2023 года, но взгляд инвесторов переключается на возможность переезда компании в российскую юрисдикцию.

Добавляем акции девелопера ЛСРВ условиях отсутствия мощных факторов развития группа может оставаться вне основной массы в обозримом будущем. понижения Рекомендации до «Продавать». Повышение ключевой ставки Центрального банка России в пятницу на 100 базисных пунктов, до 8,5%, может оказывать давление на уровень процентных ставок по ипотеке, особенно в сегменте выше масс-маркет.

БКС Мир инвестиций