К историческим максимумам — всё ближе

В прошлом году падение на рынке акций было значительным, но до полного восстановления осталось порядка 50% роста для индекса Мосбиржи, если учитывать дивиденды и курс валюты.

Как сейчас растет рынок

В недавнем исследовании рассмотрена динамика российского… рынка в долларахЧтобы определить тенденцию акций независимо от курса рубля, можно обратиться к индексу РТС.

Кроме того, нельзя забывать о влиянии дивидендов.

Вложить в чистый рост индекса Московской Биржи затруднительно: большую часть ведущих компаний составляют активы, ориентированные на дивидендные выплаты, и график распределения этих выплат не отражает прирост стоимости.

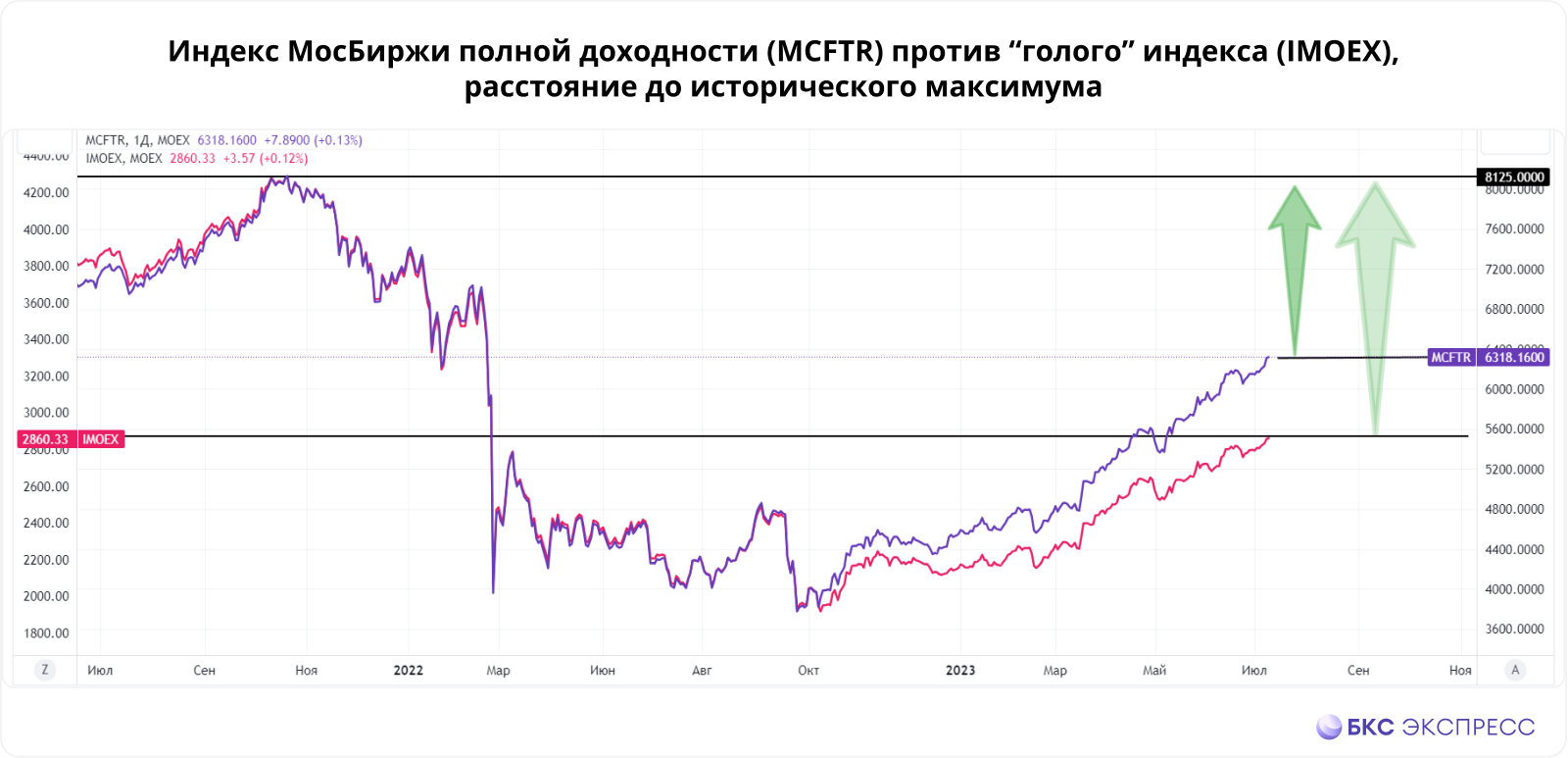

Хорошо видно это в Индексе полной доходности (MCFTR), который ведёт себя как реальный портфель из акций: при поступлении дивидендов от компаний, его структура мгновенно корректируется с учётом этих поступлений по всем акциям индекса.

Сколько еще расти

Рынок, учитывая дивиденды (MCFTR), упал за полтора года назад с пиковых значений 2021 года на 51%, а затем вырос на 60%. «Голый» индекс МосБиржи потерял до 60% и с тех пор прибавил 72%.

С точки зрения настоящего инвестора, сталкивающегося с подобным прямо на своем счету, это означает: его портфель восстанавливается быстрее, чем средний рыночный показатель.

Рост рынка еще возможен, если учесть сколько ему осталось до абсолютных максимумов. Индекс МосБиржи может подняться до примерно 4300 пунктов (еще +49%), а полный доходности — до 8125 пунктов (+29%).

Когда акции восстановятся

Ожидаемая дивидендная доходность в течение года около 8% может быть достаточным для того, чтобы MCFTR достиг нового исторического максимума за год.

Инвесторы, приобретшие все свои акции в момент наивысшей цены 2021 года и не изменявшие своего портфеля с тех пор, вероятно, получат прибыль к наступлению следующего лета.

Это наихудший исход событий, так как большинство инвесторов приходили на рынок ниже исторического максимума. Если вы осуществляли покупку акций голубых фишек хотя бы раз в квартал, то за полтора года заработали на этом более 25%.

Если часть инвестиций приобретена в ноябре 2021 года по высокой цене, а другая — позже по среднерыночной цене каждые три месяца, то с учётом дивидендов для получения прибыли нужно прирост всего в 5%.

Есть ли потенциал у рынка

Новые взлеты и падения на графике кажутся более выраженными по сравнению с прошлыми годами. Это объясняется расширением расчетной базы: чем больше пунктов в индексе, тем существеннее колебания его показателей при изменении цены акций на 1%.

Иногда для оценки рынка целесообразно использовать логарифмическую шкалу, которая позволяет сравнить динамику разных лет. Благодаря этому можно заметить, что российский рынок в рублях стабильно приносит около 18% годовых.

Индекс динамично растет и вернул себе прежний, исторический уровень (прошел в зеленую зону). При сохранении такой динамики абсолютный максимум в 8125 пунктов может быть достигнут в текущем году.

Девальвация рубля оказывает существенное влияние на российский рынок, который сейчас испытывает заметное давление из-за динамики курсов валют. Такая тенденция наблюдается уже длительное время и постепенно становится устойчивым явлением.

Как расти вместе с рынком

Недавно мы презентовали стратегию на III кварталЗдесь представлены акции как с краткосрочными, так и со средне- и долгосрочными перспективами роста. Такой подход подходит, если вы не хотите инвестировать во весь российский рынок сразу.

Таргеты БКС по наиболее перспективным бумагам:

• Татнефть-ао (Покупать. Цель на год: 660 руб. / +34%)

• Сбербанк-ао (Покупать. Цель на год: 350 руб. / +41%)

• Северсталь (Покупать. Цель на год: 1600 руб. / +29%)

• Норникель (Покупать. Цель на год: 22000 руб. / +44%)

• Яндекс (Покупать. Цель на год: 3800 руб. / +55%)

БКС Мир инвестиций