Неделя ожиданий на американском рынке акций

В минувшей неделе рынок акций США колебался, в то время как динамика нашего портфеля осталась позитивной: лидирующие компании увеличили стоимость, а отстающие — снизились. Показатели рынка труда повысили вероятность повышения ставки ФРС 26 июля. В предстоящей неделе ожидается выход данных по инфляции за июнь и начало сезона отчетности за второй квартал 2023 года.

Главное

• Краткосрочный взгляд на рынок: нейтральный

Изменят стратегию в текущем квартале и обновят список лидеров.

• Портфель аутсайдеров: закрыли позицию по Freeport-McMoRan 6 июля

• Парные идеи: без изменений

В деталях

Краткосрочный взгляд на рынок: нейтральный

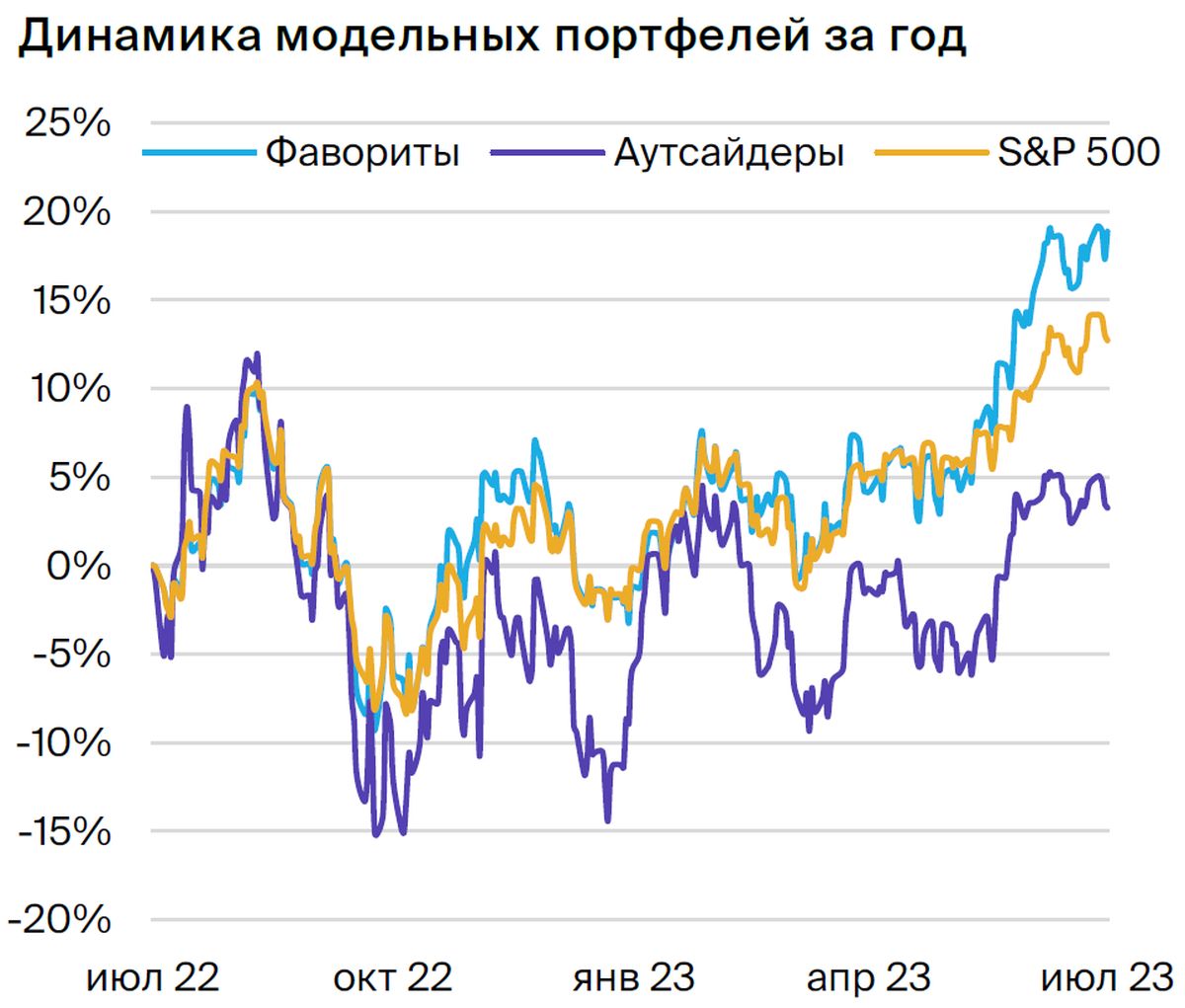

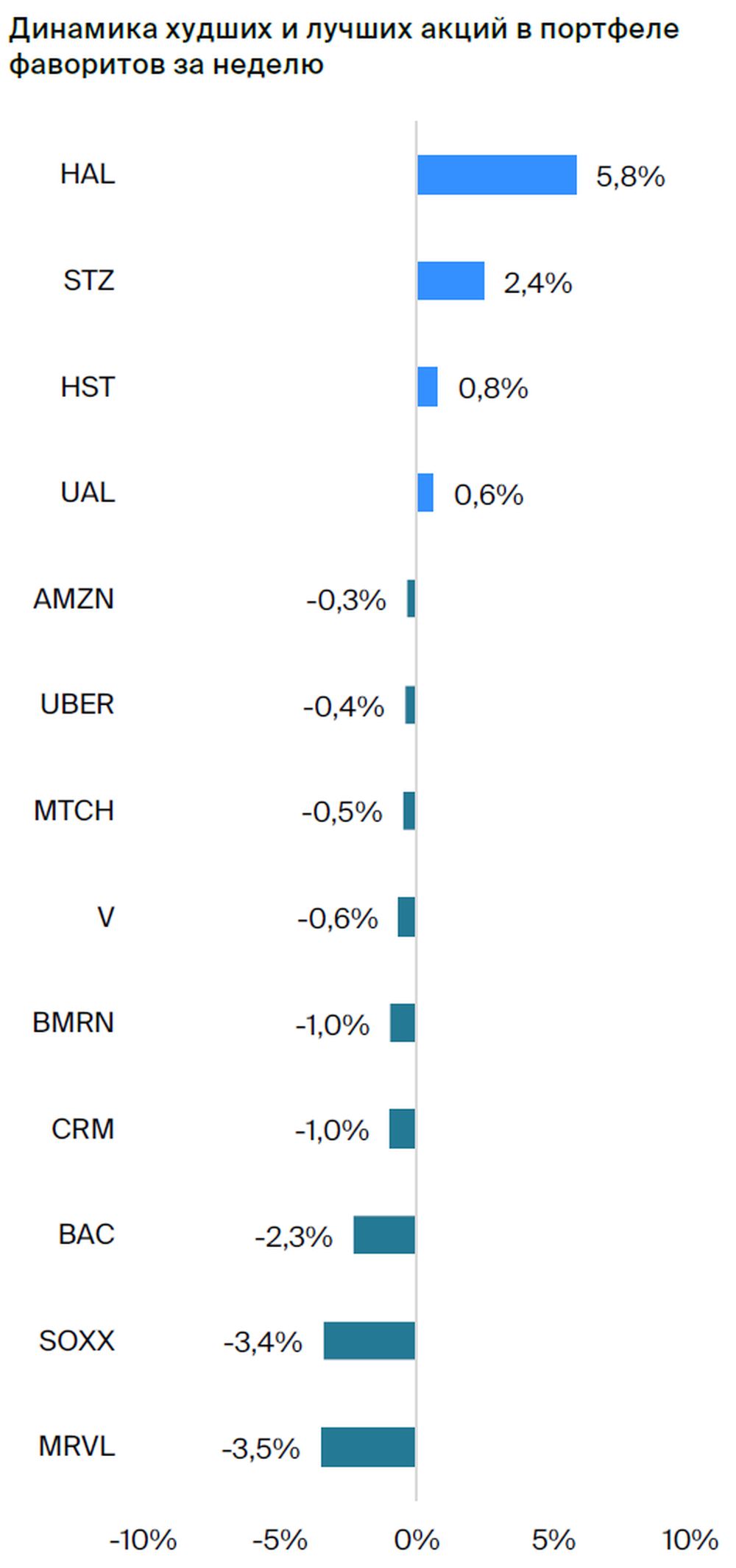

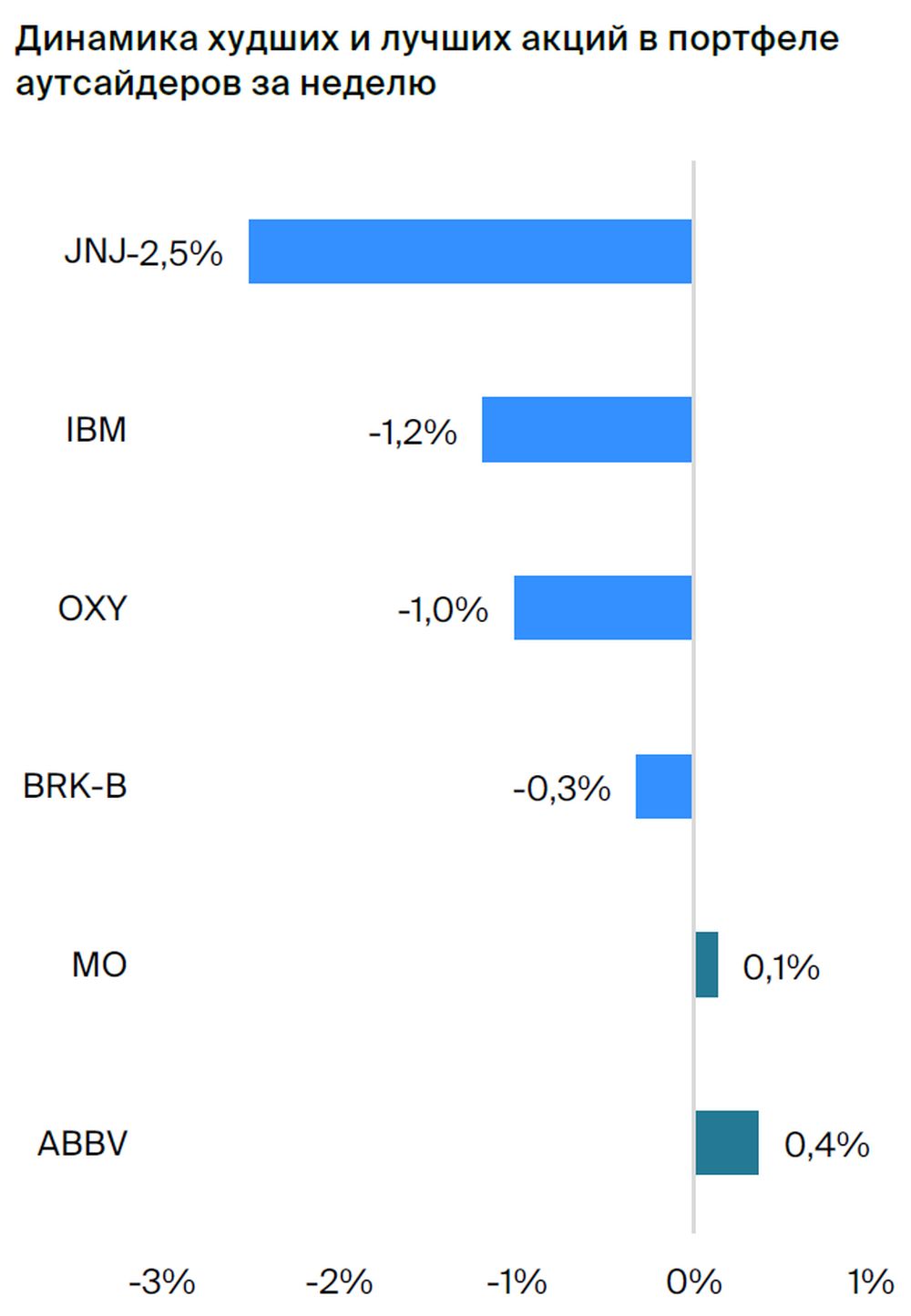

Смешанные результаты.За минувшую неделю индекс S&P 500 снизился на 1,2%, портфель фаворитов увеличился на 0,7%, а портфель аутсайдеров потерял 1,3%. Композитный портфель (с долей длинных позиций в фаворитах 150% и шортов в аутсайдерах -75%) прибавил 2,3%.

В прошедшей неделе акции роста снизились, но акции стоимости в нашем портфеле — Halliburton, Constellation Brands, Host Hotels & Resorts, United Airlines — демонстрировали рост выше рынка из-за смены стилей на рынке. Рекомендуем сохранять нейтральный краткосрочный взгляд на рынок и поддерживать короткие позиции по аутсайдерам в портфелях.

Неоднозначная статистика.В конце прошлой недели были опубликованы данные о рынке труда в США. В июне уровень безработицы снизился до 3,6%, с 3,7% в мае. Несмотря на то, что показатель свидетельствует об отсутствии экономических проблем и предпосылок к рецессии, такое значение скорее негативно для рынка акций — излишне сильный рынок труда служит проинфляционным фактором и увеличивает вероятность повышения ставок ФРС.

Протокол последнего заседания ФРС свидетельствует о том, что некоторые представители регулятора выступали за увеличение ставки уже в июне. Этим возрастает возможность повышения ставки ФРС 26 июля.

Статистика по инфляции на этой неделе.Информация о потребительской инфляции будет опубликована 12 июля, а о производственной — 13 июля. По оценкам экспертов, потребительская инфляция может снизиться до 3,1% в годовом выражении, а производственная — до 0,4%.

Такая динамика мало интересна рынкам из-за эффекта высокой базы — пик инфляции был в июне 2022 года — и снижения цен на энергоносители. В центре внимания — базовая потребительская инфляция без учета еды и энергоносителей, годовой уровень которой может достичь 5,0%. Более низкая базовая инфляция может подбодрить рынок, но последние макроэкономические данные практически гарантируют повышение ставки ФРС 26 июля.

Начинается сезон отчетности за II квартал 2023 г.В середине недели американские компании опубликуют отчёты о прошедшем квартале. Рынок прогнозирует снижение прибыли компаний S&P 500 на 7% по сравнению с предыдущим годом — при существенном росте цен акций в последние месяцы компаниям потребуется превзойти ожидания, чтобы оправдать текущую оценку рынка.

Изменения в портфелях

Портфель фаворитов:В течение текущей недели предполагается обновление документа в формате стратегии на четверть.

Портфель аутсайдеров:Закрыли краткосрочную позицию по акциям компании Freeport-McMoRan. внеочередного обновления портфеляТорги завершились ценой закрытия четверга.

Парные идеи

TLT/SPYF: покупать ETF iShares 20 Plus Year Treasury Bond, продавать… фьючерс SPYF)Вследствие негативного настроя в финансовом секторе США акции имеют слишком низкую премию по сравнению с американскими государственными облигациями, вследствие чего, по нашему мнению, цены гособлигаций должны возрасти относительно котировок акций.

Среднесрочные фавориты

Marvell Technology: целевая цена $75

Компания, производящая комплектующие для хранение данных, создания телекоммуникационных сетей, сетевого подключения и подобных задач.

Marvell специализируется на контроллерах для жестких дисков и твердотельных накопителей, компонентах для систем хранения данных, Ethernet-коммутаторах и трансиверах PHY, процессорах с ARM-ядром в формате SoC, чипах WiFi/Bluetooth и встроенных процессорах.

Марвел развивается как естественным путем, так и посредством крупных сделок по покупке компаний.

Оборудование для центров обработки данных составляет 40% выручки компании, что является одним из самых стабильных сегментов рынка полупроводников. Ближайший конкурент Broadcom занимает лишь 13%.

Прогнозируется, что показатель прибыльности по EBITDA составит 30–40%, что позволит обеспечить доходность свободного денежного потока более 5%.

Целевая цена гостиничной сети Host Hotels & Resorts — двадцать два доллара.

Хост Отелей & Ресортс является самым большим по доходу и капитализации инвестиционным фондом недвижимости, занимающимся отелями.

Компания рассчитывает на поддержку за счёт потенциального увеличения числа поездок по делам и туризма.

Компания может достичь устойчивого долгосрочного роста благодаря качественному портфелю отелей при отсутствии новых вспышек пандемии в США. Руководство выразило уверенность в будущем бизнеса, возобновив выплаты дивидендов и затем удвоив их в 2022 году.

Ставка на постоянный рост без спадов или эпидемий.

Visa Inc.: целевая цена $272

Visa Inc. управляет глобальной сетью электронных платежей, обеспечивая обработку платежей и платформ для кредитных, дебетовых, предоплаченных карт и коммерческих операций под именами Visa, Visa Electron, Interlink и PLUS.

Предполагается устойчивое увеличение сумм платежей, а прибыль фирмы поспособствует контроль расходов и обратное выкуп акций.

Компания стремится к увеличению доходов. В сфере потребительских платежей Visa расширяет сеть пунктов приема карт и повышает активность пользователей. Кроме того, компания разыскивает новые способы совершения платежей и перевода денежных средств между частными лицами, предприятиями и органами власти отдельных стран.

Также предоставляет услуги повышения дохода и развития партнёрских связей для клиентов.

В 2027 году ожидается увеличение выручки с 1,9 млрд до 4,8 млрд долларов (рост на 18% годовых) благодаря развитию существующего бизнеса и запуску препарата Voxzogo, продажи которого достигнут пикового уровня около 900 млн долларов.

Одобрение препарата ValRox для лечения гемофилии типа А в США и Европе может стать значительным фактором увеличения доходов. Только на рынке США ожидаемый объем продаж препарата составляет $4,7 млрд.

Мы считаем, что акции компании оцениваются по стоимости текущего бизнеса и не учитывают потенциал существенного роста выручки благодаря увеличению продаж Voxzogo, запуску ValRox в Европе и США. Также полагаем, что BioMarin может быть привлекательной целью для поглощения.

Constellation Brands: целевая цена $282

Constellation Brands занимается производством и продажей вина, крепкого алкоголя и пива по всему миру.

Мы считаем, что Constellation окрепнет после пандемии благодаря сохраняющейся активности на рынке пива.

Мы считаем, что компания будет наращивать свою рыночную долю, так как потребители всё ещё покупают алкоголь для домашнего употребления, а в заведениях общепита снова увеличивается посещаемость.

В 2023 году предсказывают увеличение прибыли компании на 14%, а дивидендная доходность в 1,5% делает компанию более привлекательной по сравнению со средним показателем отрасли и широкого рынка при неизменном уровне оценки, что возможно благодаря защищенному характеру ее деятельности.

Руководство компании запустило программу реинвестирования, предусматривающую выкуп акций на сумму $20 млрд. По этой программе можно выкупить до 9% от общей стоимости активов.

Продолжаем считать Uber лучшим примером в секторе по сравнению с Lyft и DoorDash благодаря диверсификации доходов и экосистеме, построенной на подписке Uber One, которая должна сделать выручку компании более устойчивой.

Растущая рекламная выручка повышает прибыльность компании.

Halliburton — одна из ведущих мировых нефтесервисных компаний, работающая более чем в семидесяти странах. Штат компании превышает сорок тысяч человек.

В текущем году затраты клиентов, находящихся за пределами Соединенных Штатов, могут увеличиться на пятнадцать процентов.

Предполагается, что компании увеличат инвестиции в проекты наземного бурения в Северной Америке из-за высоких цен на нефть, ограниченных запасов и медленного развития предложения на рынке.

Ожидается значительный свободный денежный поток в 2023–2024 годах. Позитивно оценивается возобновление выкупа акций и повышение дивидендов.

Match Group управляет социальными сетями для знакомств онлайн; наиболее известна среди них Tinder. К компании также принадлежат Match, Meetic, OkCupid, Hinge, Pairs, Plenty of Fish и OurTime. 98% выручки Match Group поступает от продажи подписок и внутренних покупок в социальных сетях.

Руководство ожидает умеренное увеличение доходов Tinder и сильное увеличение доходов Hinge (+25% год к году). Цель операционной прибыли — $250–255 млн, что предполагает рентабельность на уровне 32%.

Снижение стоимости акций Match с февраля открывает привлекательную возможность для покупки, несмотря на вероятность замедления мировой экономики.

Amazon — одна из самых популярных торговых площадок электронной коммерции. Ее преимущества: оперативность за счет развитой сети дистрибуции, низкие цены и широкий выбор товаров. Amazon контролирует 13% мирового рынка онлайн-торговли. По нашему мнению, ритейлер сохранит свою долю на мировом рынке.

Провайдер облачных услуг AWS является главным фактором развития компании Amazon. Amazon лидирует на рынке облачных вычислений по моделям «инфраструктура как услуга» (IaaS) и «платформа как услуга» (PaaS) с долей 36%. AWS — самый прибыльный сегмент бизнеса Amazon, его операционная рентабельность составляет 30% против 5% у всей компании.

Amazon обладает скрытым потенциалом в сфере медиа. Prime Video, Amazon Music, Twitch, Audible и Studios – активы, которые, по нашему мнению, недооценивают, учитывая высокую рентабельность и темпы роста, и представляют дополнительный потенциал для увеличения оценки.

Amazon покажет меньший рост доходов (+9,4% в годовом исчислении) из-за высоких показателей 2020–2021 годов. Компания сталкивается с отрицательным денежным потоком (FCF) из-за увеличения капитальных затрат. В 2023 году ожидается повышение рентабельности FCF при нормализации темпов роста доходов, снижении расходов — сокращении штата сотрудников — и капитальных вложений.

United Airlines Holdings — международная авиакомпания, осуществляющая перевозки пассажиров и грузов как по основным, так и по региональным маршрутам. Входит в число ведущих авиалиний Соединённых Штатов Америки. Главный офис компании находится в Чикаго.

Прогнозируем рост спроса на авиаперевозки после пандемии в связи с увеличением числа деловых и международных путешествий. Планируем, что прирост доходов компании превзойдёт негативное влияние инфляции.

Предполагается, что действия руководства уменьшат расход компании в сравнении с другими авиалиниями, которые мы анализируем.

Среднесрочные аутсайдеры

Акции фирмы котируются по показателю P/E за 2023 год выше, чем пятилетний исторический средний показатель в 17 и отраслевой средней величины в 18. По этой причине считаем рекомендацию «Держать» обоснованной.

AbbVie

Биофармацевтическая компания AbbVie, занимающаяся научно-исследовательской деятельностью, была образована в 2013 году на базе Abbott Laboratories. Главный офис находится в пригороде Чикаго. Акции AbbVie входят в состав индекса S&P 500.

Компания стремилась разделить доходы из-за возможной конкуренции Humira с биоаналогами на территории США, однако этот препарат всё ещё занимает более 40% общего показателя, что в следующих кварталах может повлечь снижение как выручки, так и прибыли.

Руководство рассчитывает на восстановление стабильного роста доходов не раньше 2025 года. Тем не менее AbbVie добилась значительных успехов в продвижении таких лекарств, как Skyrizi и Rinvoq, что компенсирует снижение продаж Humira. Общая выручка от двух препаратов, вероятно, превысит пиковые показатели Humira не ранее 2027 года.

Компания испытывает существенную долговую нагрузку, которая, несмотря на снижение за прошедший год, всё ещё составляет 79% от общего капитала.

International Business Machines

Международные машинные корпорации — один из ведущих поставщиков аппаратного и программного обеспечения, а также информационных технологий для предприятий. В 2021 году IBM выделила бизнес управляемой инфраструктуры в отдельную компанию Kyndryl. IBM ведет бизнес по четырем направлениям: консалтинг, программное обеспечение, инфраструктура и глобальное финансирование.

За последние пять лет акции IBM систематически демонстрируют более низкую динамику, чем показатели индустриальных фондовых индексов и других технологических компаний.

Старость некоторых направлений бизнеса привело к перестройке компании: отделению Kyndryl и дорогостоящему приобретению RedHat. В 2020 году IBM прекратила программу обратного выкупа акций, которая раньше снижала стоимость акций, и пока не возобновила ее.

Акции IBM не пользуются большим спросом среди инвесторов из-за недостаточно сильной позиции компании на рынке искусственного интеллекта, что, по нашему мнению, тормозит повышение стоимости ее акций.

Occidental Petroleum Corp.

Occidental Petroleum — американская нефтяная компания с большой капитализацией, занимающаяся поиском и извлечением нефти и газа на территориях США, Ближнего Востока и Латинской Америки.

Несмотря на оживление нефтегазовых рынков за последний год-полтора и рост финансовых показателей многих компаний в сфере разведки и добычи из-за увеличения цен на нефть, при росте разумно сохранять низкий уровень долговой нагрузки. У Occidental текущее соотношение долга и капитала составляет 52%, что слишком высоко.

По нашему мнению, запасы нефти на континентальных платформах и СПГ-проекты Anadarko не совпадают со стратегическими целями Occidental Petroleum и могут приносить значительную прибыль только в долгосрочной перспективе.

Altria Group Inc.

Компания Altria Group выпускает сигареты, табачные изделия без дыма и алкоголь в США и за рубежом. К её брендам относятся Marlboro, Virginia Slims, Parliament, Chesterfield и L&M.

Прибыль Altria снижается из-за инфляции, повышения процентных ставок, нарушений в мировых цепях поставок и устойчивой тенденции сокращения числа курильщиков.

Наблюдаемые тенденции в регулировании табачных изделий и повышения налогов беспокоят нас.

Johnson & Johnson

Johnson & Johnson — многопрофильная компания в области здравоохранения, занимающаяся созданием, изготовлением и продажей товаров в трёх основных направлениях: лекарства, медицинское оборудование и диагностика, а также товары для потребителей.

Конкуренция между крупными производителями и дженериками заметна. Вместе с тем, акции Johnson & Johnson в течение последних десяти лет оценивались выше среднего по мультипликаторам EV/EBITDA и P/E.

Разработка рецептурных лекарств обходится компании дорого, в скором времени роста не предвидится, кроме как после положительного разрешения текущих судебных разбирательств.

Страховщики и международные контролирующие органы оказывают давление на ценники продуктов компании.

Модельные портфели

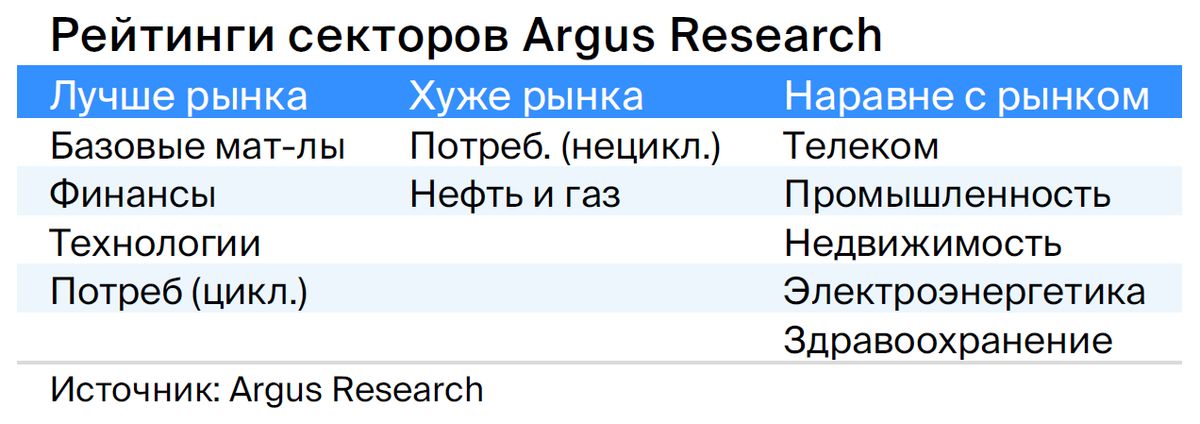

Стратегия среднесрочных фаворитов и аутсайдеров состоит из двух портфелей акций, обращающихся на американских биржах. Стратеги БКС отобрали акции по результатам экспертизы команды аналитиков Argus Research и внутренней аналитики. Argus Research и БКС покрывают более 600 эмитентов из США и других стран.

Общие принципы формирования портфелей

В портфель фаворитов вошли акции с рейтингом «Покупать» и прогнозом роста стоимости, а в портфель аутсайдеров – акции с рейтингами «Держать/Продавать», что соответствует ожидаемой динамике акций по сравнению с индексом S&P 500.

Анализ рынка, сегмента и акций проводится на срок от трех до шести недель и обновляется каждую неделю, как правило, по понедельникам.

Стратеги БКС выбрали для списка фаворитов и аутсайдеров акции на основе ряда фундаментальных и технических показателей. Каждому показателю присвоен определенный вес в процессе оптимизации.

Каждая акция, находящаяся под нашим наблюдением, получает уникальный рейтинг в результате постоянного анализа рыночной и информационной обстановки. Рейтинг меняется со временем. Самые сильные бумаги рассматриваются для включения в портфели с классификацией «лучше рынка» (OW), самые слабые — «хуже рынка» (UW).

При составлении инвестиционных портфелей ориентируются на структуру секторов, представленных в показательном индексе S&P 500, но в связи с ограничениями диверсификации возможны отклонения.

Портфель фаворитовВключает акции с положительными прогнозными ценами и рекомендациями аналитиков Argus Research и БКС. Добавляются акции как с высокой, так и со средней и небольшой рыночной капитализацией пропорционально рыночному размеру и коэффициенту бета.

Бета-коэффициент показывает рыночный риск акций. Это мера изменчивости доходности по сравнению с доходностью рынка, обычно сравнивая с индексом S&P 500, у которого бета равен 1. Чем выше коэффициент бета у акции, тем выше ее рыночный риск. Например, если у акции бета равен 1,5, то при изменении индекса на 1% значение этой акции может измениться на 1,5%.

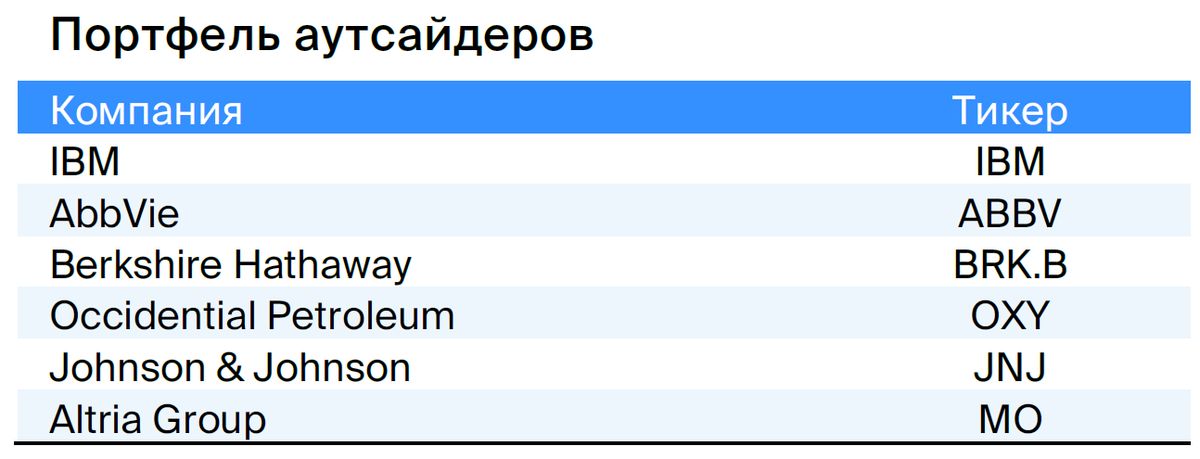

Портфель аутсайдеровВключает акции с негативными прогнозами по финансовым показателям и рекомендациями «Держать» или «Продавать» от аналитиков Argus и БКС. Портфель является зеркальной кросс-секцией портфеля фаворитов по ключевым секторам американской экономики. В него вошли акции с умеренно-высоким коэффициентом бета, что позволяет предполагать нисходящую динамику при общем падении рынка.

Инвесторы с квалификацией могут приобрести ценные бумаги эмитентов недружественных стран, согласно указаниям Банка России. Подробнее о получении статуса «квалифицированного инвестора» читайте далее. здесь.

БКС Мир инвестиций