Альтернативные стратегии инвестирования при низком доходе от дивидендов

Российские инвесторы привыкли к значительным выплатам по акциям, которые часто превосходят по величине проценты по банковским вкладам. Сейчас многие находятся в затруднении: что выбрать, если щедрые дивиденды стали редкими, и стоит ли вообще инвестировать.

Сколько прибыло дивидендов

Чтобы не акцентировать внимание на отдельных случаях, например, ралли. СбераПроанализируем рынок с начала его запуска в марте 2022 года. Это новая обстановка в привычной форме: все ищут дивиденды, но без иностранных участников.

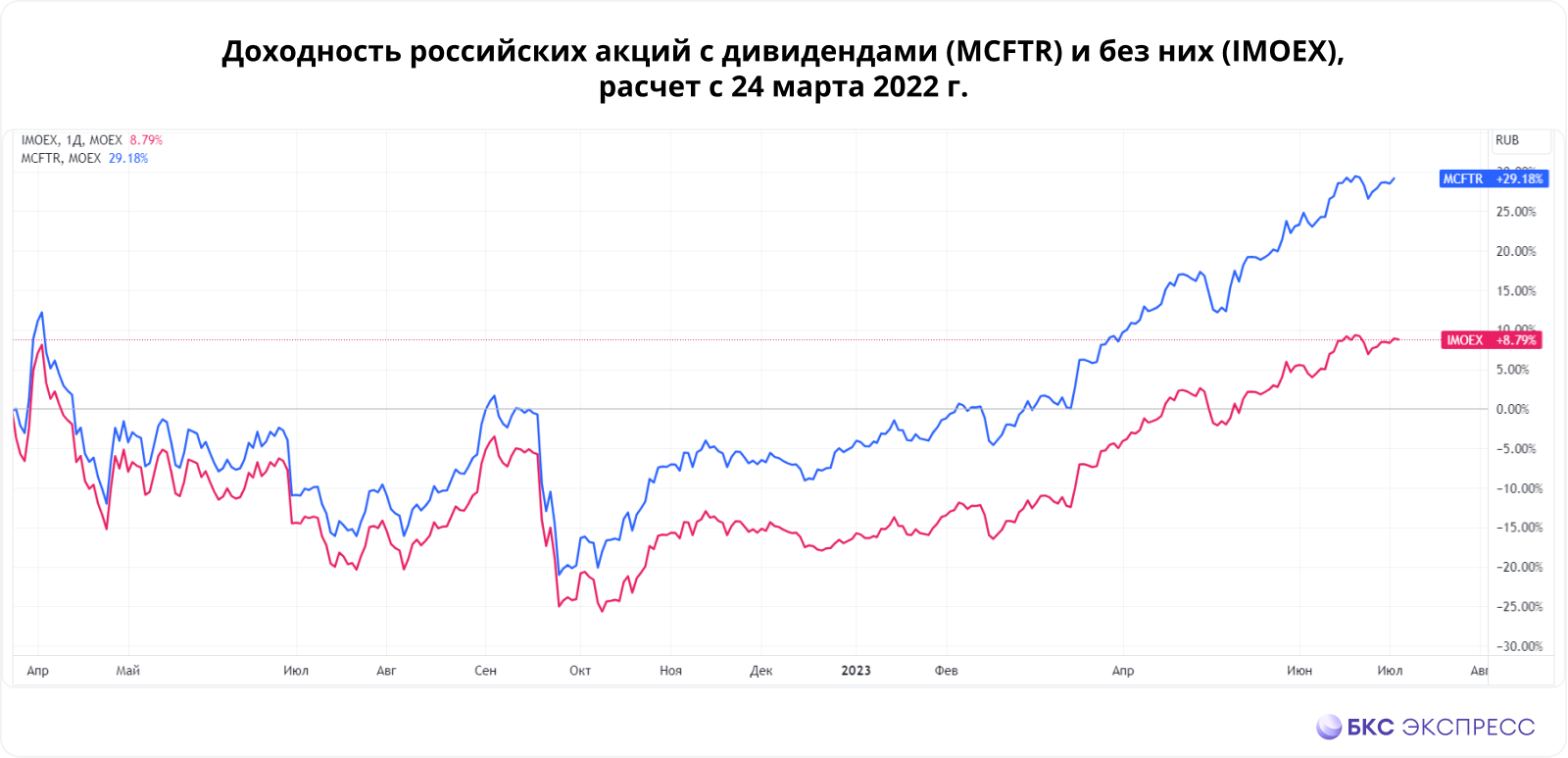

С 24 марта по настоящее время инвесторы получили доход в среднем, по индексу МосБиржи полной доходности, чуть более 29%, а чистый прирост котировок по индексу Мосбиржи составил всего 9%.

Без учета эффекта реинвестирования за 14 месяцев дивиденды составили 18 (более 15,5% годовых), что неплохо даже по меркам щедрого российского рынка. В прошлые годы доходность редко превышала 12%.

Дивиденды двигают рынком?

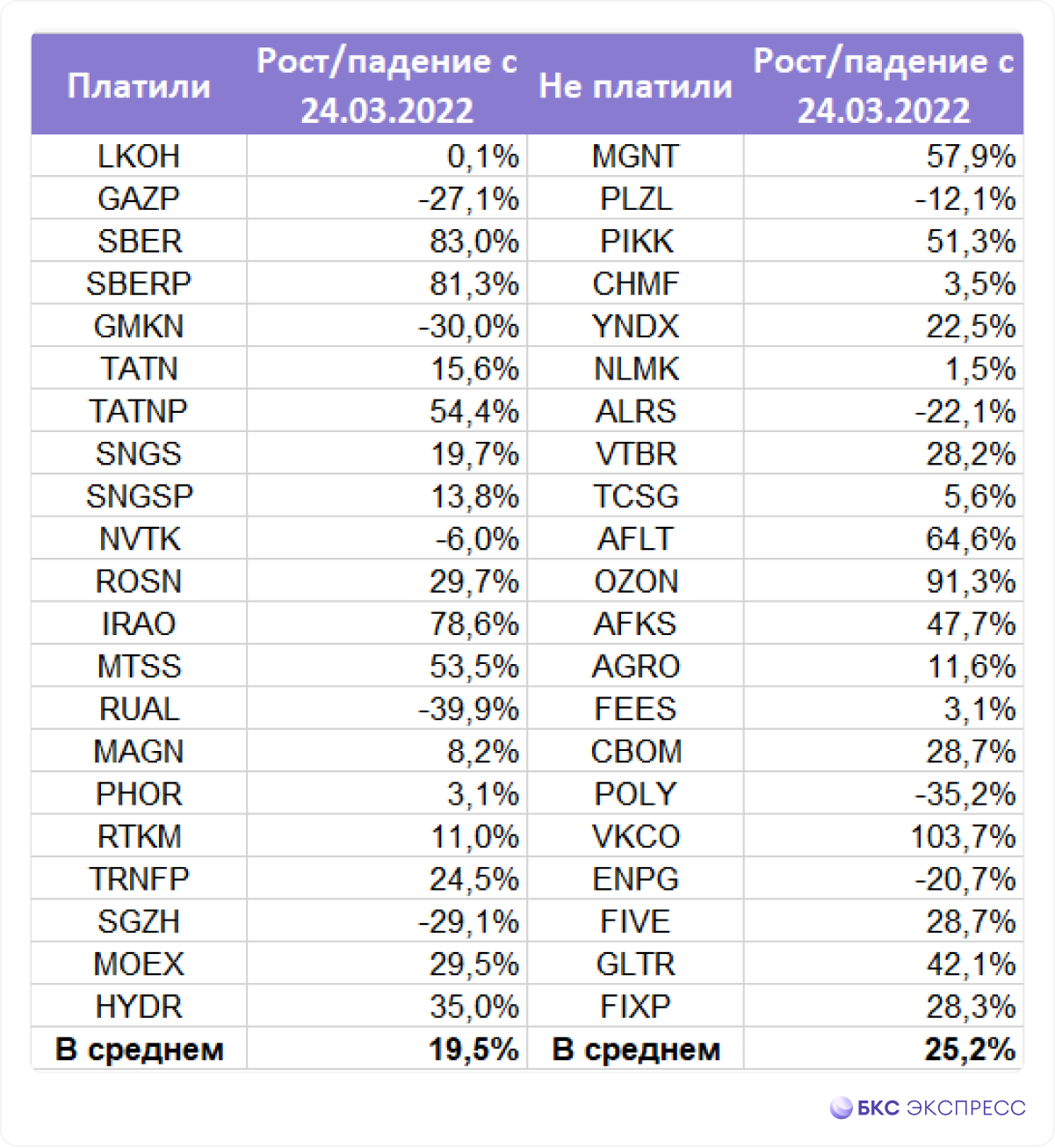

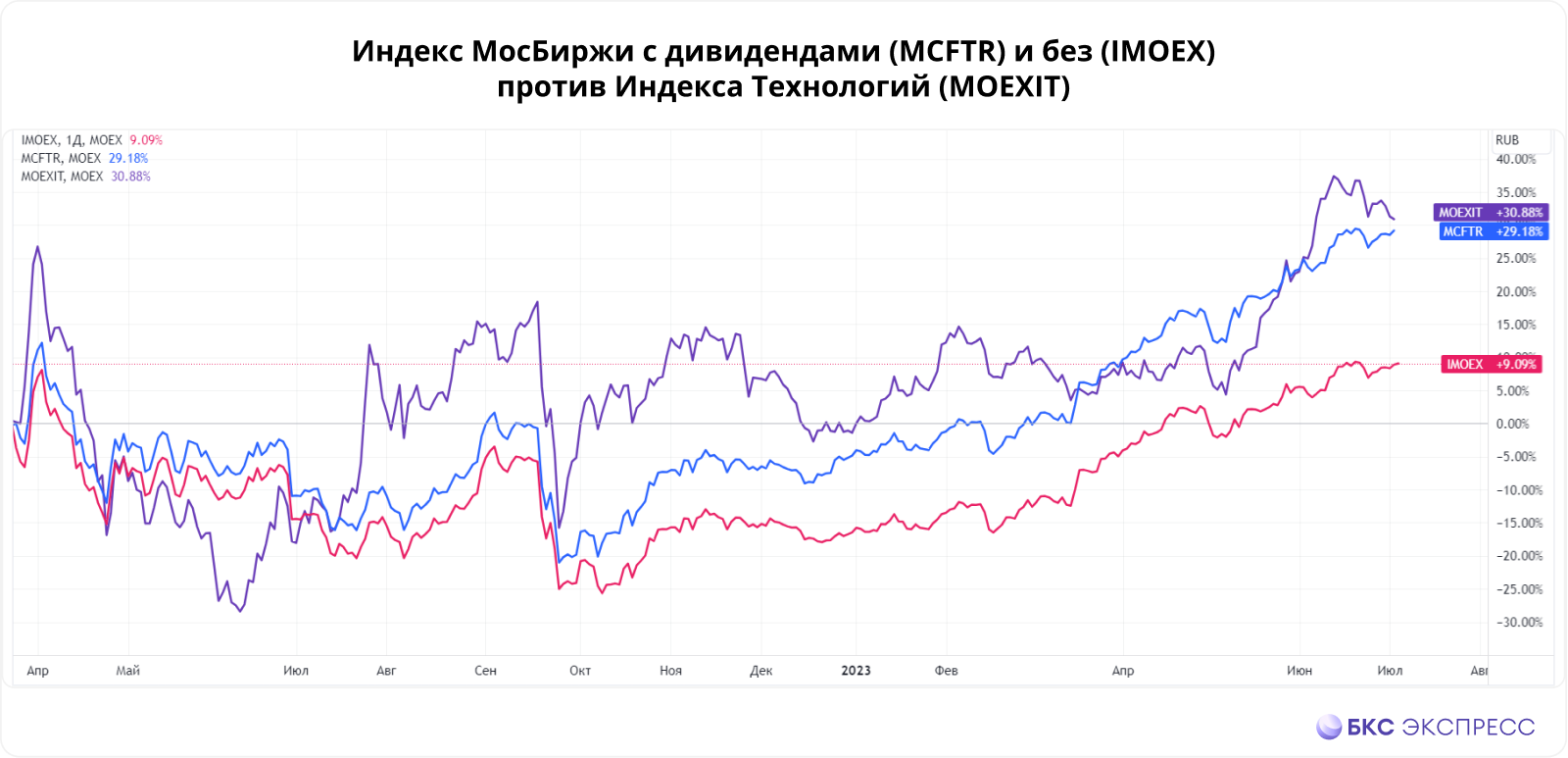

Данная доходность рассчитана по всему индексу МосБиржи, включая компании, которые выплачивают дивиденды редко, немного или вовсе их не выплачивают. Предположительно, в акциях с высоким потенциалом дивидендных выплат можно было бы заработать больше.

Сравнение роста акций из индекса МосБиржи, выплачивающих дивиденды хоть раз, и тех, которые не выплачивали вообще, показывает отставание дивидендных бумаг почти на 6%.

Учитывая дивиденды — те самые 18% с прошлого марта, доходность акций из первой колонки, конечно же, выше. Не следует забывать, что отсутствие дивидендов не делает акции безнравственными: они всё равно приносят двузначную прибыль.

Почему такие акции растут

В долгосрочной перспективе связь между выплатой дивидендов и изменением стоимости акций отсутствует. Рынок развивается вследствие новой оценки компаний при изменяющихся ценах на ресурсы, валютных курсах и темпах развития бизнеса.

При распределении дивидендов компании освобождаются от избытка капитала, который им некуда вложить. Это обстоятельство может свидетельствовать о недостатке перспективных инвестиционных возможностей и являться негативным фактором для развития бизнеса. Именно поэтому акции без дивидендной выплаты демонстрируют более высокую динамику роста.

Инвестор, стремящийся к долгосрочному росту капитала, должен обращать внимание на развитие бизнеса, а не только на выплаты дивидендов.

Краткие выводы

Рынок акций – это не место для получения дивидендов, а платформа по купле-продаже компаний с их доходами, задолженностями и будущим потенциалом.

Инвестор, сосредоточенный на дивидендах, в долгосрочной перспективе неизбежно будет уступать широкому рынку.

Инвестор с долгосрочной перспективой может не беспокоиться о возможных отмене, перенос или уменьшении выплат дивидендов: рынок развивается под влиянием более важных факторов.

Акции, давно не выплачивающие дивиденды, либо вообще не выплачивающие их, но демонстрирующие высокую динамику и большие прогнозы по итогам года.

• Яндекс (Покупать. Цель на год: 3800 руб. / +58%)

• Магнит (Держать. Цель на год: 6800 руб. / +27%)

• ПИК (Покупать. Цель на год: 1000 руб. / +33%)

• ВТБ (Покупать. Цель на год: 0,035 руб. / +56%)

• Ozon (Покупать. Цель на год: 2600 руб. / +32%).

БКС Мир инвестиций