Лидеры фондового рынка первого полугодия

Это было лучшее полугодиеЗа последние 40 лет рынок США демонстрировал рост, совпавший с появлением классических ETF в России, которые дают возможность участвовать в подобных ралли, приобретая отрасли и индексы широкомасштабно. Рассмотрим фонды, возглавляющие топ по объему и доходности.

Доступ к покупке ETF имеют лишь квалифицированные инвесторы. Информацию о получении статуса квал можно найти . здесь.

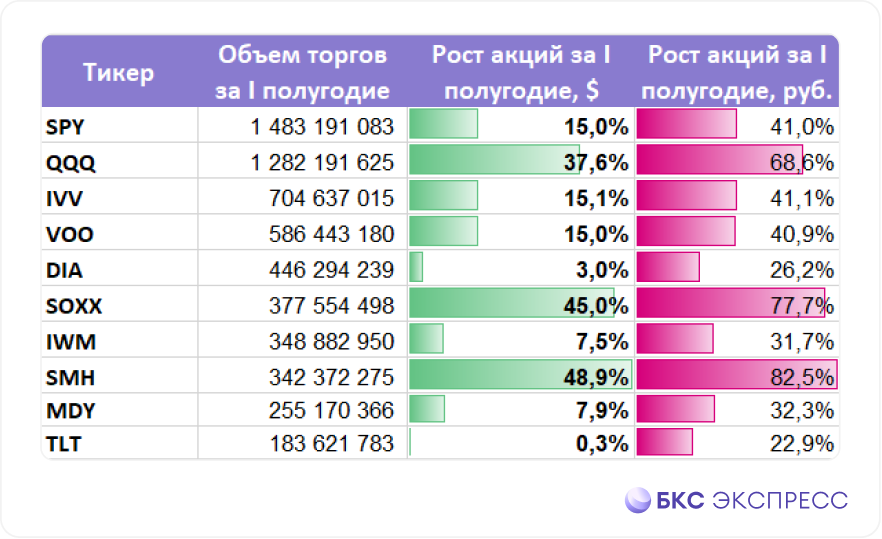

Первая десятка ETF

Более шести миллиардов долларов торгового оборота, составляющего 70 процентов всех операций с биржевыми фондами, пришлось на топ-10 за первое полугодие.

Из первой десятки лучших ETFs выделяются два основных документа мирового масштаба: SPDR S&P 500 и … SPY) и Invesco QQQ Trust (QQQСтоимость акций составила $1,5 и $1,3 млрд соответственно. С начала года акции выросли на 15% и 38% соответственно (+41% и +69% в рублях).

Другие участки рейтинга также ожидаемые: это фонды, индексирующие S&P 500 и Dow Jones (большие компании), Russell 2000 (малые компании), SPDR S&P Midcap 400 (средние), а также на госбонды США и полупроводники.

В лидерах роста — чипмейкеры (SOXX и SMHРезультат составил плюс 50 процентов в долларах и более 80 процентов в рублях. В числе худших — долгосрочные облигации . TLT) и промышленные акции (DIA). В среднем топ-10 ETF выросли на 20% в долларах и 47% в рублях.

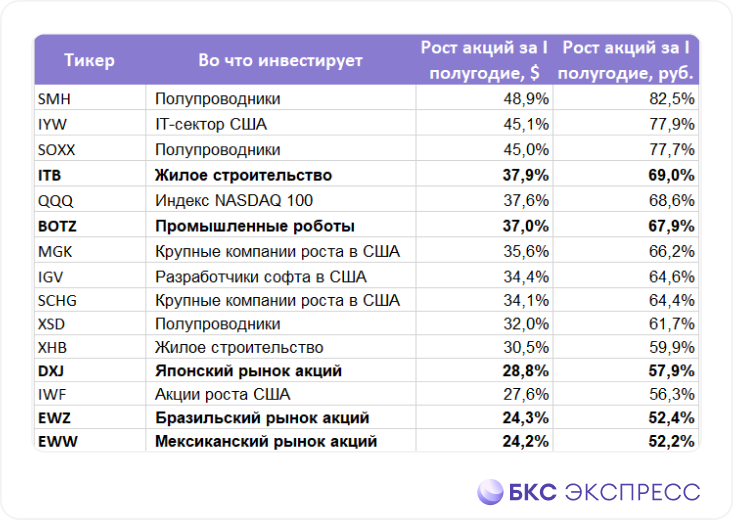

Самые прибыльные ETF

За пределами первой десятки находятся ещё несколько десятков фондов с двузначным ростом стоимости в долларах. В рублях почти все фонды за первое полугодие принесли прибыль, исключение составляют явные проигрыши, например, Турция. TUR) и банки США (KBE).

Средний доходность рынка за полгода для 115 фондов, торгующихся в России и не являющихся маржинальными (без встроенного плеча), приблизительно составила 8% в долларах и более 32% в рублях.

Среди наиболее быстрорастущих ETF преобладают фонды IT-сектора, главным образом бигтехи, однако встречаются и более интересные варианты: например, строительный сектор в США. ITB и XHB), роботы (BOTZ), Япония (DXJ), Бразилия (EWZ), Мексика (EWW).

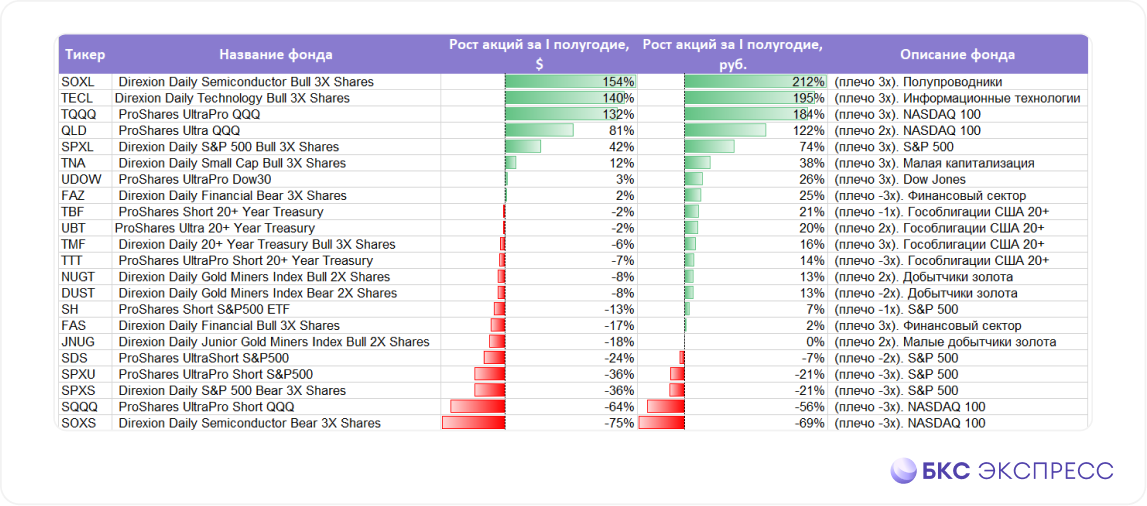

Маржинальные ETF

Фонды с встроенным плечом (шорты илилонги) обычно относят к отдельной группе активов: их волатильность выше, и их не рекомендуется использовать для долгосрочных инвестиций. появились в апреле.

Сейчас торгуется 22 штуки — более половины из них стартовали в России. менее месяца назадОценка потенциала вполне возможна при рассмотрении общего роста или спада за весь период полугодия.

По динамике за полгода лидируют лонг-ETF на акции полупроводников, а в аутсайдерах — шорт-ETF на ту же отрасль. В среднем маржинальные фонды принесли 11% в долларах и 37% — в рублях.

БКС Мир инвестиций