Выгодные облигации июня 2023 года

В январе 2023 года мы представили идею портфеля в высокодоходных облигациях — бумагах, сопряжённых с повышенным риском, но дарующих эмитентам возможность выплачивать крупные купоны. Проводим пересмотр и ребалансировку состава портфеля.

• 1 млн руб. был инвестирован при формировании портфеля 17 января 2022 г.

• 1 077 826 руб. составляет оценка портфеля на 16 июня 2023 г.

• 33 306 руб.За пять месяцев поступило восемьдесят купонов.

• 7,8%Был принесен портфель с самого начала создания. 18,9% годовых.

Ребалансировка

С момента последней корректировки доходность большей части активов в портфеле уменьшилась. Этому способствует общий рынок, где рисковые премии сокращаются из-за устойчивого состояния экономики.

• Выпуск ЭТС 1Р04 Выпуск с доходностью 12,3% был заменен на выпуск лизинговой компании. Роделен1Р4 с доходностью 13,7%.

• Выпуск Боржоми1Р1 Выпуск с доходностью 12,5% заменили выпуском инфраструктурного девелопера. ГК ЕКС с доходностью 13,5%.

Для уравнивания долей произведены небольшие изменения в других пунктах. Наличные средства со счета, полученные от купонов и амортизаций, были распределены между документами.

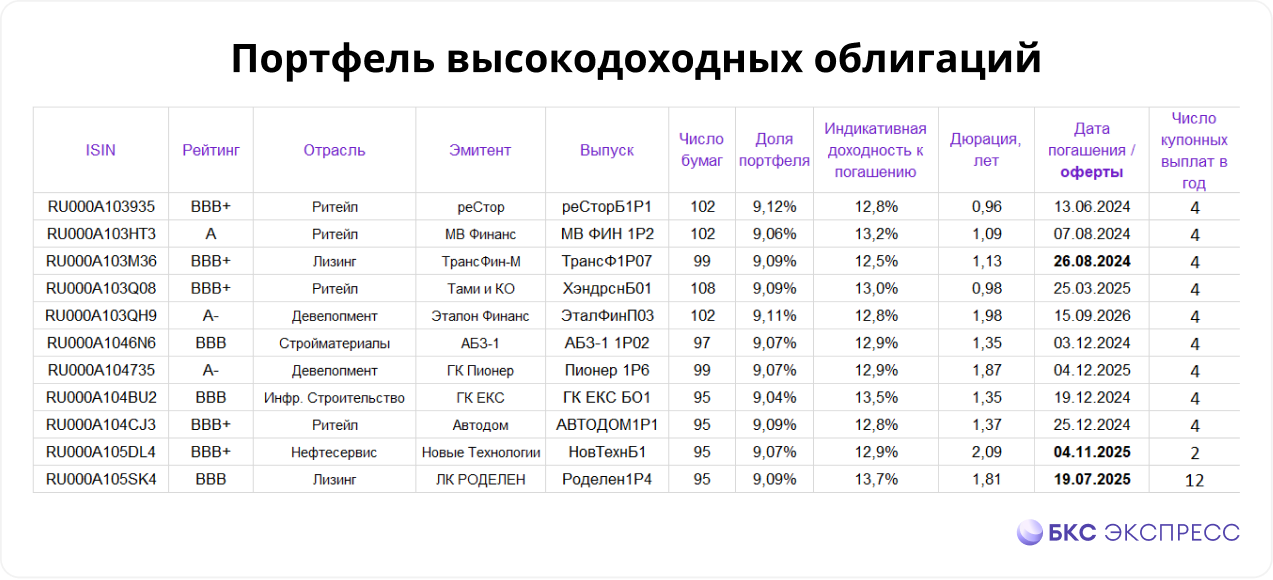

В результате состав облигационного портфеля определился следующим образом. Возможна репродукция структуры при любой сумме вкладов, пропорциональным изменением количества бумаг каждого выпуска.

Индикативная доходность к погашению указанного портфеля равна 13%. Потенциальная фактическая доходность в течение года может превысить этот показатель из-за уменьшения риск-премии и более быстрого роста цен на отдельные ценные бумаги. Модифицированная дюрация портфеля равна 1,3х и является консервативной. На счете доступно 236,3 руб.

На середину июля запланирован следующий обзор портфеля.

Новые выпуски в портфеле

Роделен 001Р-04

Лизинговая компания Роделен считается одним из первопроходцев сегмента ВДО на российском рынке. В активах компании преобладает недвижимость, оборудование для нефтедобычи и машиностроение. Финансовый профиль характеризуется высокой достаточностью капитала, высокими показателями эффективности, комфортной позицией по ликвидности и адекватным качеством лизингового портфеля. К негативным факторам можно отнести малый размер бизнеса и значительную долговую нагрузку, хотя она в сравнении с отраслевыми показателями выглядит приемлемой. Эмитенту присвоенРейтинг соответствует уровню ruBBB с прогнозом «стабильный», установленном 18 октября 2022 года.

ГК ЕКС БО-01

Компания ЕКС выполняет функции генподрядчика при строительстве и реставрации объектов, работает в 44 субъектах России. Портфель проектов разнообразен: около половины составляют госконтракты, а еще треть — контракты с госкомпаниями. Финансовое состояние характеризуется низкой задолженностью, высокой ликвидностью и средним показателем обслуживания долгов. Негативными сторонами выступает низкая прибыльность и высоки риски отрасли. присвоенРейтинг агентства по состоянию на 14 декабря 2022 года — BBB(RU) с прогнозом «стабильный».

БКС Мир инвестиций