Оптимизация портфеля: акции, снижающие его доходность

В периоды роста рынка отдельные акции могут оказывать разное влияние на динамику вашего портфеля. Давайте научимся находить «скрытых» акций, которые оказывают невидимое воздействие.

Коэффициент Шарпа

Оценивая акции, сравнивают доходность с риском. Акции быстрорастущих компаний обычно рискованны, поэтому не стоит прямо сравнивать их динамику с менее волатильными активами.

Каждая инвестиция связана с альтернативными потерями. Вместо приобретения акций можно было отложить средства на банковский счёт, получив пусть и меньший доход, но гарантированный и спокойный.

Суммарно все расчеты базируются на коэффициенте Уильяма Шарпа, автора моделей оценки активов, используемых фондовым рынком более пятидесяти лет. Упрощённая формула выглядит так:

Шарповый коэффициент рассчитывается как разность доходности актива и банковской ставки, делённая на волатильность.

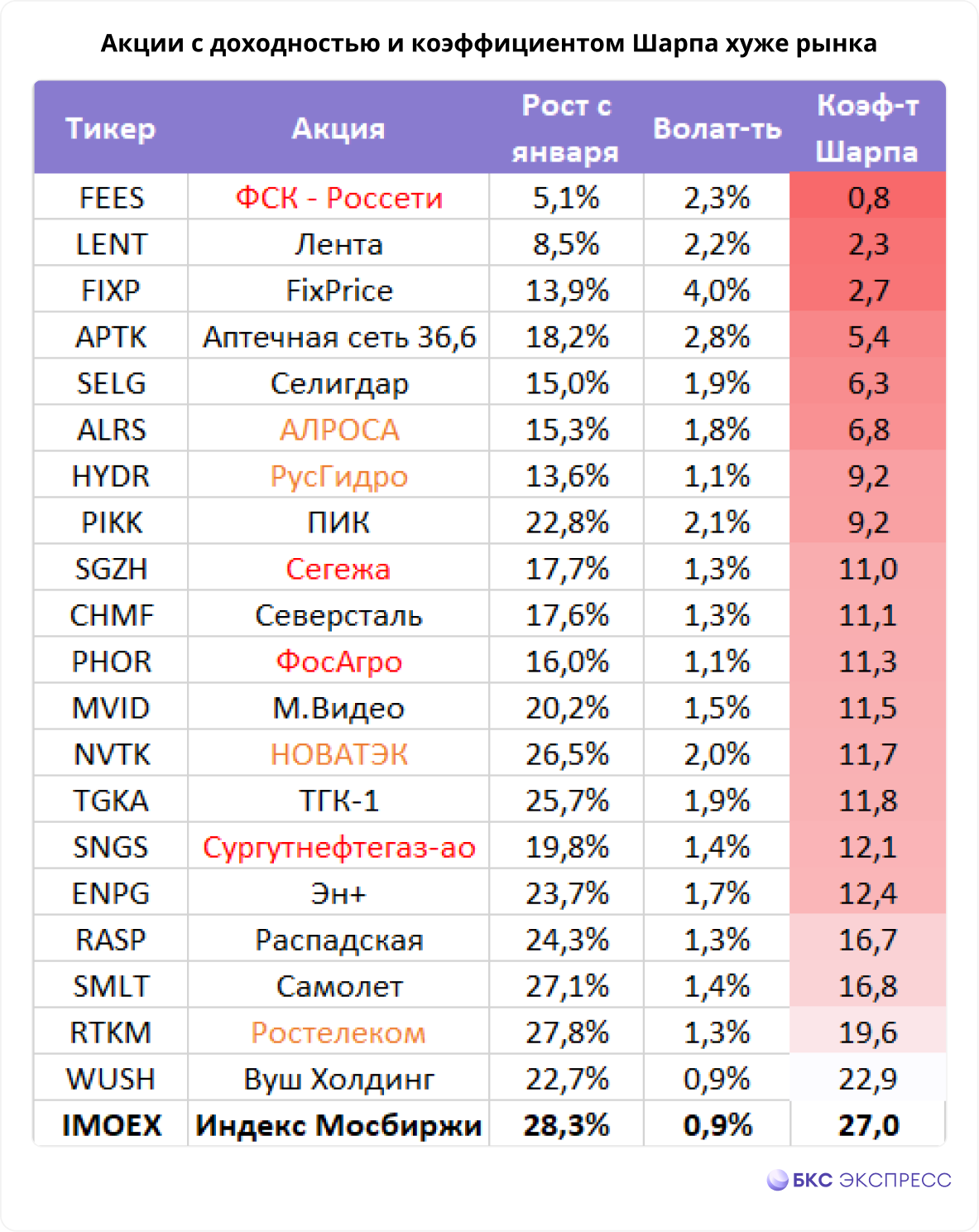

Аутсайдеры среди топ-100

Рассмотрим акции компаний из Индекса широкого рынка Московской биржи (100 наиболее ликвидных акций) и проанализируем их динамику с начала текущего года по сегодняшний день, как период наибольшего роста.

За это время индекс показал рост на 28%, с учётом дивидендов — около 32%. Вклады в банках на начало года давали возможность зафиксировать ставку чуть выше 8%, при ежемесячной выплате порядка 3,3% к началу лета.

Акции, не показавшие рост более чем на 3,3%, исключаются из рассмотрения. В категории крупных компаний… Газпром, Норникель, РУСАЛ и МагнитОстальные документы анализируем по волатильности и бете для расчета коэффициентов.

Худшие из худших

В таблице представлена информация о бумагах, которые продемонстрировали слабые результаты: с января их стоимость выросла менее чем на 28%, а коэффициент Шарпа у них самый низкий, что означает отсутствие компенсации за отставание за счет снижения риска.

Многие из этих идей получили отрицательные отзывы и низкие годовые цели. Возможно, не смогут преодолеть отставание в ближайшее время. Это и является грузом: эти идеи снижают общий показатель и, скорее всего, будут продолжать это делать.

Некоторые компании, уступающие в краткосрочной перспективе, демонстрируют потенциал для лидерства в долгосрочной перспективе: к примеру, производители черных металлов, добытчики угля и строительные компании.

Список эмиссионных ценных бумаг, относящихся к категории балластных, и позиция БКС по ним.

• ФСК – Россети (Продавать. Цель на год: 0,08 руб. / -19%)

• ФосАгро (Продавать. Цель на год: 6900 руб. / -7%)

• Ростелеком (Держать. Цель на год: 74 руб. / -1%)

• Сегежа (Продавать. Цель на год: 5,4 руб. / -1%)

• АЛРОСА (Держать. Цель на год: 70 руб. / +4%)

• РусГидро (Держать. Цель на год: 0,91 руб. / +5%)

• НОВАТЭК (Держать. Цель на год: 1700 руб. / +25%)

БКС Мир инвестиций